הזעזועים החדים בשוקי ההון במהלך חודש ספטמבר חלחלו היטב גם לתעשיית קופות הגמל, אשר ממשיכה במגמה השלילית שאפיינה אותה ברוב החודשים מתחילת 2022, ואף ביתר שאת.

על פי הערכת אבי ברקוביץ', משנה למנהל השקעות ראשי מיטב גמל, קופות הגמל וקרנות ההשתלמות הכלליות הגדולות יציגו בספטמבר 2022 תשואה נומינלית (ברוטו) ממוצעת שלילית של 4.0%. תשואה צפויה זו מייצגת גם את התמונה בתעשייה כולה, כאשר טווח התשואות של כלל הקופות אמור לנוע במנעד של בין תשואה שלילית של 3.7% לבין תשואה שלילית של 4.5%. מדובר בחודש הגרוע ביותר לתעשיית הגמל מתחילת השנה.

| שם המסלול | תשואה בחודש בספטמבר 2022 | טווח תשואה עליון | טווח תשואה תחתון |

| כללי | 4.0%- | 3.7%- | 4.5%- |

| מנייתי | 8.0%- | 7.0%- | 9.0%- |

| מדדי | 1.1%- | 0.7%- | 1.5%- |

| שקלי | 0.8%- | 0.4%- | 1.2%- |

| פנסיה מקיפה לבני עד 50 | 4.0%- | 3.7%- | 4.4%- |

| פנסיה מקיפה לבני 50-60 | 3.6%- | 3.2%- | 4.0%- |

| פנסיה מקיפה לבני 60+ | 2.4%- | 2.0%- | 2.8%- |

התשואה השלילית נבעה כאמור מהטלטלות החדות שאפיינו את חודש ספטמבר בשווקים, בהם נרשמו ירידות שערים בכל אפיקי ההשקעה המרכזיים: בשוקי המניות בארץ ובעולם, באיגרות החוב הקונצרניות והממשלתיות בישראל, ואלה פעלו כגורם שלילי לתשואות הקופות.

בשוק המניות בארץ נרשמה מגמה שלילית חזקה: מדד ת"א 35 ירד ב-8.8%, מדד ת"א 125 ירד ב-9.1%, מדד ת"א 90 ירד בשיעור של 9.9%, ומדד יתר 60 ירד בשיעור של כ-9.4%.

גם שוקי המניות בעולם הציגו מגמה שלילית חזקה.

בארה"ב: ירידות שערים חדות: כאשר מדד הדאו ירד ב-7.3%, מדד ה-S&P ירד ב-8.0% ואילו מדד הנאסד"ק ירד בשיעור תלול יותר של 9.1%.

באירופה נרשמה מגמה שלילית חזקה: ה-DAX הגרמני ירד ב-7.6%, ה-CAC הצרפתי ירד ב-7.3% וה-Eurostoxx 50 ירד ב-6.8%.

מדד הניקיי ביפן ירד בשיעור של 6.3%.

המדד העולמי של השווקים המתפתחים ירד בשיעור של 11.9%. כל אלו במונחי מטבע של אותן מדינות.

באג"ח הקונצרני המקומי נרשמה מגמה שלילית. מדד התל בונד 20, מדד התל בונד 40 ומדד התל בונד 60 ירדו ב-2.4%, 2.0% ו-2.2% בהתאמה. איגרות החוב הלא מדורגות ירדו בשיעור של 1.6%. מדד אג"ח קונצרני כללי ירד ב-1.5%.

מדד איגרות החוב הממשלתיות ירד ב-1.7%, כאשר איגרות החוב הצמודות למדד ירדו ב-1.6%, ואילו איגרות החוב השקליות ירדו ב-2.0%.

ינואר-ספטמבר: תשואה של 9.2%-

סיכום ביצועי תעשיית הגמל מתחילת השנה מציג תשואה שלילית ממוצעת של 9.2%.

| שם המסלול | תשואה בחודשים ינואר-ספטמבר 2022 | טווח תשואה עליון | טווח תשואה תחתון |

| כללי | 9.2%– | 8.0%- | 12.5%- |

| מנייתי | 18.0%- | 16.0%- | 22.5%- |

| מדדי | 4.1%- | 3.5%- | 4.5%- |

| שקלי | 5.8%- | 4.5%- | 6.5%- |

| פנסיה מקיפה לבני עד 50 | 7.7%- | 6.0%- | 12.0%- |

| פנסיה מקיפה לבני 50-60 | 5.9%- | 4.0%- | 9.5%- |

| פנסיה מקיפה לבני 60+ | 4.1%- | 3.0%- | 5.0%- |

שוקי המניות בעולם הציגו מגמה שלילית חזקה.

בארה"ב: ירידות שערים חזקות, כאשר מדד ה-500 S&P ירד ב-23.6%, מדד הדאו ג'ונס ירד ב-19.6% ומדד הנאסד"ק, מדד מניות הטכנולוגיה, ירד ב-31.4%.

גם באירופה נרשמה מגמה שלילית: מדד ה-DAX הגרמני ירד ב-24.6%, ה-CAC הצרפתי ירד ב-20.6% וה-Eurostoxx 50 ירד בשיעור של 23.7%.

ביפן: מדד הניקיי ירד בשיעור מתון בהרבה של 8.2%.

המדד העולמי של השווקים המתפתחים ירד ב-28.9%. כל אלו במונחי מטבע של אותן מדינות.

גם בשוק המניות בישראל נרשמה מגמה שלילית: מדד ת"א 35 ירד ב-7.1%, מדד ת"א 90 ירד ב-11.2%, מדד ת"א 125 ירד בשיעור של 8.4% ואילו מדד יתר 60 ירד בשיעור חד מאוד של 23.6%.

באיגרות החוב הקונצרניות נרשמה מגמה שלילית: מדד אג"ח קונצרני ירד ב-5.6%.

מדד איגרות החוב הממשלתיות ירד מאז ראשית השנה ב-8.8%.

מעודכן ל-09/2022

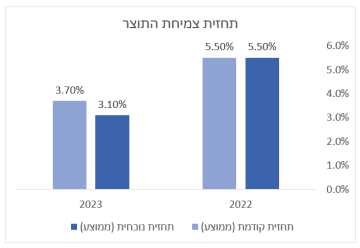

המשק הישראלי יצמח ב-5.5% בשנת 2022 וב-3.1% בשנת 2023. כך עולה מתחזית מקרו כלכלית שמפרסמת הכלכלנית הראשית במשרד האוצר, שירה גרינברג. התחזית התגבשה במסגרת פורום של מומחים בתחום המקרו כלכלה הן מהמגזר העסקי והן מהמגזר הציבורי שהתכנסו לדיון על מצב המשק. הדיון הנוכחי, שהתקיים במהלך ספטמבר 2022, הוא חלק מהתייעצויות שוטפות שעורך משרד האוצר עם המומחים.

לדברי האוצר, מספר גורמים תמכו בהורדה של תחזית הצמיחה ב-2023 ובעדכון כלפי מטה של התחזיות ל-2022: ראשית, ההחמרה בתנאים הכלכליים שעיקרה בעליית שערי הריבית ושיעורי אינפלציה גבוהים צפויה להשפיע לרעה על תחזית הצמיחה. שיעורי האינפלציה צפויים לשחוק את הביקוש לצריכה ואת ההכנסה הריאלית. כמו כן התייקרות חומרי הגלם תשפיע לרעה על הפעילות הכלכלית. כמו כן, ציינו המומחים שני סקטורים ספציפית אשר נפגעו כתוצאה מהעלאות הריבית ואשר תהיה להם השפעה שלילית משמעותית על תחזיות הצמיחה והם סקטור ההייטק וסקטור הנדל"ן.

למלחמה באוקראינה צפויות להיות השפעות מנוגדות על תחזית הצמיחה. מצד אחד, פגיעה בצמיחה עקב הירידה בהיקפי סחר עם רוסיה ואוקראינה, אשר לא מהווים נתח משמעותי מסחר החוץ של ישראל. למלחמה גם השפעות על סביבת האינפלציה, ובפרט על מחירי האנרגיה אשר תורמים לאינפלציה הגבוהה שהוזכרה כגורם הצפוי למתן את הצמיחה. מצד שני, השלכות נוספות של המלחמה הן עלייה ביצוא הביטחוני של ישראל, ועלייה ביצוא סחורות שמהוות תחליף למוצרים שמייצאת רוסיה, בעיקר מחצבים.

הדיון נערך על רקע נתוני הצמיחה של הרבעון השני שפורסמו על ידי הלמ"ס, והראו צמיחה של 6.8% בתוצר במונחים שנתיים. עם זאת, הירידות בשוק ההון צפויות לפגוע בהכנסות מגזר ההייטק ובהכנסות משוק ההון. מאפיינים אשר עשויים למתן השפעה זו הם המחסור בעובדים בשוק הישראלי, ורמות חיסכון גבוהות בידי הציבור, שעשויות לתמוך בשימור רמות הצריכה לאור הירידה הצפויה בהכנסות.

האינפלציה בסוף 2022 – 4.6%, בסוף 2023 – 1.9%

עוד נאמר בדוח התחזית כי לאחרונה הכלכלה העולמית מתאפיינת בקצבי אינפלציה גבוהים. מגמה זו גרמה לבנקים מרכזיים להדק את המדיניות המוניטרית ולהתמיד בתהליך של העלאת ריביות. בממוצע, חוזים מומחי הקונצנזוס אינפלציה בשיעור של כ-4.6% בישראל בסוף שנת 2022 (סוף השנה לעומת סוף 2021), וכ-1.9% בישראל בסוף שנת 2023.

על פי משתתפי הפורום, לאינפלציה העולמית מספר מקורות. ראשית, מגוון גורמים משפעים על צד ההיצע וביניהם שיבושים בשרשראות אספקה, מחירי אנרגיה גבוהים, גם כתוצאה מהמשבר באוקראינה, כמו גם השפעות של מלחמת הסחר. יתרה מכך, התפתחות מקרי קורונה בסין וסגרים אגרסיביים משפיעים גם הם על שרשראות האספקה העולמיות ומגבירים את חוסר הודאות. בנוסף שוק העבודה ההדוק מייצר לחץ אינפלציוני דרך עלייה בשכר. לכך מתווסף גידול בביקוש בארה"ב ובמקומות נוספים, אשר תורם לעליות המחירים בנוסף לגורמי צד ההיצע.

באשר לגורמי האינפלציה בישראל, מומחי הפורום סבורים שהאינפלציה בישראל נתמכת בהתייקרות היבוא, ועלייה משמעותית בשכר העבודה ושכר הדירה, כמו גם עלויות תחבורה גבוהות עקב עליית מחירי האנרגיה.

כמו כן, הדגישו המומחים את חשיבותה של האינפלציה בענפי השירותים כמרכזית בגורמי האינפלציה בישראל, ואף צופים שזו תישאר גבוהה בתקופה הקרובה.

ריבית בנק ישראל בסוף מחזור ההעלאות – 3.2%, ריבית הפד – 4.1%

המדיניות המצמצמת שנוקט הבנק המרכזי האמריקאי, הפד, כדי להילחם באינפלציה, והעלאות הריבית הכרוכות בכך, הביאו לירידות משמעותיות בשוקי המניות בארה"ב. בנוסף הפד החל בתהליך של צמצום כמותי. על רקע זה, הערכות המומחים ביחס לשוק ההון הן פסימיות יחסית, כאשר הרוב סבורים כי צפוי שוק תנודתי, מתוך הנחה שמדיניות הריבית הצפויה מגולמת כבר בשוק ושלא צפויה הרעה משמעותית במחירי המניות.

לאור נאומו האחרון של יו"ר הפד ג'רום פאואל, מומחי הפורום סבורים כי הפד ימשיך במדיניות המרסנת גם במחיר של מיתון אפשרי בארה"ב. לדעת המומחים, בממוצע, הריבית בארה"ב בסוף תהליך זה תהיה 4.1%. בישראל, הערכות המומחים לריבית בסוף תהליך ההעלאה הסתכמו לממוצע של 3.2%.

בטווח הארוך – ייסוף בשקל

באשר לשער החליפין של השקל אומר דוח האוצר כי ברבעון השני של 2022 השקל המשיך לאבד מערכו אל מול המטבעות המובילים, כאשר החל מחודש יולי החלה להתהפך המגמה. לפי מומחי הפורום, הסיבה העיקרית לפיחות זה היא השפעתם של שוקי המניות על ערך השקל. כל המומחים סבורים כי בטווח הקרוב השינוי בשער השקל יושפע מהמצב בשוקי ההון, בעוד שבטווח הארוך הגורמים הבסיסיים תומכים בייסוף השקל.

שוק העבודה – צפויה עליית שכר במגזר העסקי

בשוק העבודה חוזים רוב מומחי הקונצנזוס ששיעור ההשתתפות יעלה במעט. הגורמים המרכזיים התומכים בטענה זו הם ההאטה בצמיחה הגלובלית, העלאות הריבית כולל אלו של בנק ישראל, וההאטה בשוק ההייטק אשר משפיעה בתורה על שוק העבודה. בנוגע לסקטור ההייטק הרחיבו המומחים אודות מגמות סותרות בשוק. מצד אחד מלחמת רוסיה – אוקראינה מעודדת האצה בשוק ההייטק הביטחוני ומצד שני העלאות הריבית מקשות על גיוסי הון, מה שעתיד להקשות בעיקר על סטארטאפים, בעוד חברות מבוססות ככל הנראה יצלחו את המשבר. לבסוף, שוק העבודה מתאפיין בתגובה האיטית שלו למחזורי העסקים, ולכן יש לצפות שנראה את השפעות המשבר על שוק העבודה מאוחר יותר באופק התחזית. כמו כן, מומחי הפורום חוזים באופן יחסית גורף עלייה של השכר במגזר העסקי בתקופה הקרובה.

סיכונים נוספים – הסלמה באוקראינה ובין סין לטייוואן

לבסוף נודו דוח האוצר בסיכונים נוספים לכלכלת ישראל מלבד האינפלציה והריבית. לפי משתתפי הפורום, סיכון עיקרי הוא האפשרות של החמרה במלחמה באוקראינה והתפשטות המלחמה לאזורים נוספים. לכך תהיה השפעה ישירה על הצמיחה, הסחר, והאינפלציה העולמית. סיכון נוסף שנובע מהמלחמה הוא האפשרות שגל המהגרים בעקבותיה יהיה גדול מהצפוי, זה משפיע בעקר על אירופה אך יכולות להיות לו השפעות על הכלכלה העולמית בכללותה. כמו כן, החמרה בסיטואציה בין סין לטייוואן עלולה להשפיע על הכלכלה הגלובלית ובכלל זאת על ישראל. הערכות המומחים בנושא זה נעו בין השלכות משמעותיות ביותר על ישראל לבין השפעות מינוריות בלבד. כמו כן, המשך אפשרי של התנודתיות במחירי האנרגיה והסחורות עשוי לרסן צריכה והשקעות. סיכונים נוספים שהוזכרו הם החמרה אפשרית במגפת הקורונה, הרעה במצב הביטחוני בישראל ואירועי אקלים קיצוניים.

אנחנו לא זוכרים את הרשת גועשת ככה כבר המון זמן: טיקטוק האפליקציה הסינית כבשה את המקום הראשון בבדיקת המדד שעורכת חברת Cloudflare מידי שנה.

היא הצליחה להדיח את המקום הראשון בבדיקת המדד שעורכת חברת Cloudflare מידי שנה.

היא הצליחה להדיח את מנוע החיפוש גוגל ופייסבוק מראש הטבלה והמצאה את דרכה לפסגה. הדבר מראה על עליה בפופולריות של טיקטוק, אין לנו ספק. אבל אפשר להירגע, לנשום עמוק ולהמשיך להשקיע באתר שלכם ובקידום שלו בגוגל, למה? תצטרכו לקרוא את כל המאמר בשביל להבין את הרציונל שמאחורי.

קידום אתרים בגוגל – עכשיו יותר מתמיד

אנחנו מודים, בהתחלה גם אותנו הנתון הזה הכניס ללחץ או אי נוחות מסוימת, אבל שאלנו את מומחה קידום האתרים עידן בן אור את דעתו והבנו שאין לנו כל סיבה להיכנס לפאניקה. גוגל וטיקטוק לא עונים על אותם הצרכים. בגוגל אנשים מחפשים תוכן איכותי, לצרוך שירותים, חדשות, מידע, לרכוש מוצרים, לברר על מסעדות\ בתי עסק. טיקטוק היא אפליקציה לפנאי. הסרטונים קצרים, התוכן לא עמוק, השפה רדודה ובעיקר: הם לא נמצאים על אותה המשבצת.

לכן רגע לפני שאתם ממהרים לפתוח טיקטוק בשביל העסק שלכם חשוב שתבינו כמה דברים בסיסים.

עמוד טיקטוק טוב הוא דבר מעולה, אבל…

אפליקציית הטיקטוק היא לא מכירתית. מה הכוונה? באינסטגרם אתם יכולים למכור שירותים, לבנות קהילה, לספר על עצמכם ולפאר את השירותים\ הקורסים\ המוצרים\ החברה או המותג שלכם. בטיקטוק אתם באים לשעשע. אולי גם תצליחו לבנות קהילה ולייצר איזשהי עדת מעריצים, אבל זה לא יהיה פשוט. אנשים שם מוכנים לעשות הרבה בשביל לזכות בתשומת הלב של הגולשים ותאמינו לנו היא מאוד חמקמקה. עוד דבר לגבי טיקטוק, אם אין לכם עמוד אינטסגרם טוב להוביל אליו את העוקבים שלכם בטיקטוק – עדיף שלא תתחילו בכלל. אם אתם לא מעוניינים להיות כוכבי רשת או ליצני חצר, תחסכו לעצמכם את האנרגיות בתפעול של הדבר הזה. תאמינו לנו משם לא תגיע הישועה.

גוגל תמיד תשאר גוגל

כבודה של גוגל במקומה מונחת. גוגל היא מנוע החיפוש שאליו פונים לכל דבר וכרגע לא נראה שיצוץ לה מתחרה ראוי בקרוב. אפשר למצוא שם כל דבר, היא מתחדשת ומשתפרת כל הזמן, פיצ'רים חדשים, שדרוגים, עוד ועוד אפליקציות בין אם זה ג'מייל, היומן המעולה והאינטרנטי של גוגל, אחסון תמונות, מפות, גוגל דרייב, הפיצ'ר המטורף שמתרגם את הטקסט על גבי מסך הפלאפון שלנו (פועל באמצעות האפליקציה בסמארטפון בלבד).

בקיצור, גוגל כאן בשביל להישאר. טיקטוק כאן בשביל לבדר ולשעשע אותנו וכרגע אלו יחסי ברורים ביותר שיש לנו לתת לכם.

לסיכום:

שימוש קצר באפליקציית הטיקטוק יסביר לכם הכי טוב את כל מה שנאמר כאן. אנחנו מקווים שנשארתם בלי ספקות, שאתם ממשיכים לעבוד על אתר שלכם ולקדם אותו במרץ.

נניח שהחלטתם לקחת משכנתא לצורך רכישת דירה. איך תדעו איזה בנק ייתן לכם את ההצעה הכי משתלמת? רפורמה שהשיקה לאחרונה רשות ניירות ערך נועדה להגברת התחרות במערכת הפיננסית, ובמסגרתה יספקו חברות פינטק בעלות רישיון מתאים מידע פיננסי לציבור, כגון השוואת הצעות משכנתא של הבנקים.

כעת מכריזה הרשות על ארבע החברות הראשונות שקיבלו רישיון, ואלה הן: 'רייזאפ', 'פיננדה', 'פמילי ביז' ו'חשבונית ירוקה'.

מעתה יוכלו חברות אלו להציע, ללקוחות המעוניינים בכך, תמונת מצב פיננסית מלאה ומידע השוואתי בנוגע לשירותים הפיננסיים, במידה וקיבלו את הסכמת הלקוח/ה לקבל גישה למידע האישי של הלקוחות השמור כרגע בבנקים, בחברות האשראי ובגופים פיננסיים נוספים. הלקוח/ה נדרשים לאשר את סוג המידע ואת משך הזמן שהם מאפשרים לחברות הפינטק.

הנפקת הרישיונות הינה כחלק מיישום המלצות רפורמת שטרום להגברת התחרות בשירותים בנקאיים ופיננסיים, בין היתר, על ידי הכנסה של שחקניות חדשות במערכת הפיננסית כחברות פינטק.

לצד ארבע החברות הראשונות, אשר קבלו רישיונות, קיימות עשר בקשות נוספות לקבלת רישיון, וככל שתימצאנה עומדות בכל התנאים המתאימים, רישיונות נוספים יונפקו בתקופה הקרובה.

במעמד הענקת רישיונות שהתקיים היום, אמרה יו"רית רשות ניירות ערך ענת גואטה: "היום אנו מעניקים את הרישיונות הראשונים לחברות הפינטק שיהוו חלוצות המהפכה הצרכנית – פיננסית בישראל. המידע הפיננסי האישי של כל לקוחה ולקוח הוא נכס שיכול להיות מניב עבורם. לכן הנגשתו, תעניק לציבור כוח מיקוח מול בנקים וספקים פיננסיים ואפשרות לנהל את חשבונותיו באופן יעיל על מנת להגיע לבריאות פיננסית.

"נושא פיקדונות הציבור בבנקים, אשר עורר שיח רב לאחרונה, ממחיש את הצורך בהקמה של פלטפורמה להשוואת ריביות ועמלות בין הבנקים וספקים פיננסיים נוספים. חברות אשר ירצו להקים עסק שבבסיסו פלטפורמות להשוואת ריביות ועמלות בין הגופים הפיננסיים, יוכלו לעשות זאת עם הרישיון של רשות ניירות ערך, דבר שלא היה קיים עד היום.

"אנו עוקבים אחר ההתפתחות של השירותים שיוצעו לציבור וזרימת המידע מהגופים הפיננסיים שהם ספקי המידע לחברות הפינטק, נותנות שירותי המידע הפיננסי לציבור. תהליך החיבור של הפינטקים בעלי הרישיון לממשקי ה- API הבנקאיים יקבל תשומת לב גבוהה מצדנו ואנו נוודא שהוא מתבצע בהצלחה ובמינימום תקלות. זרימת המידע באמצעות טכנולוגייתAPI נועדה להבטיח כי מידע אישי של לקוחות יועבר בצורה פשוטה ובטוחה – זו ליבת הרפורמה וכך נחולל תחרות אמיתית.

"החברות שקיבלו היום רישיון הפכו ללקוחות שלנו ולגופים המפוקחים על ידי רשות ניירות ערך. עליכם לזכור תמיד כי לצד הזכויות ישנן חובות הן מבחינת האחריות כלפי הציבור להוגנות ויושרה וכן מבחינת הענקת השירות הטוב ביותר".

הממונה על התקציבים, יוגב גרדוס: "אנחנו מקדמים את התחרות במערכת הבנקאית באמצעות שלוש רגליים: אחת – יותר שחקנים, שתיים – יכולת לעבור בין שחקנים ושלוש – האינפורמציה, המידע של הלקוחות. היום, מתן הרישיונות לחברות זהו צעד מאוד משמעותי, הלקוחות הופכים להיות הבעלים של המידע שלהם – אנחנו מחזירים את הכוח ללקוח. זו הייתה המטרה של חוק שירותי מידע פיננסי".

המפקח על הבנקים, יאיר אבידן, מסר: ״אני מברך על מתן הרישיונות היום לגופים חוץ בנקאיים לפעילות בעולם הבנקאות הפתוחה. מתן הרישיונות מצטרף לרישיונות דומים שהעניק הפיקוח על הבנקים, לגופים שתחת פיקוחו, לפעילות במערכת החשובה הזו. צירוף הגופים החוץ בנקאיים הינו נדבך נוסף בשינויים בעולם הפיננסי שיש בו בכדי להזיז את המכוון ולעבור ממסלול איטי ויציב של אבולוציה, בו המערכת מתקדמת עקב בצד אגודל בצורה מדודה וסדורה, למסלול של רבולוציה, המשתנה באופן דינמי ובקצב מהיר. המעבר מתהליך אבולוציוני לתהליך רבולוציוני, גם בהיבט של הקצב וגם בהיבט של מוצרים ושירותים, מהווה פוטנציאל משמעותי להתפתחות התחרות ורווחת הצרכן.״

בתהליך בדיקת בקשות הרישיון, רשות ניירות ערך בוחנת את עמידת החברות בתנאי הרישוי שנקבעו בחוק, בכללים ובהוראות, ביניהן עמידה בדרישות מהימנות, מיומנות טכנולוגית, קיום ויישום מנגנונים נאותים ומתקדמים לאבטחת מידע, הגנת פרטיות, ניהול סיכונים והגנת סייבר, דרישת ביטוח או פיקדון וכן קבלת היתר שליטה לבעלי השליטה בחברות.

על החברות בעלות הרישיון יחולו, בין היתר, חובות אמון, זהירות וסודיות כלפי לקוחותיהם, לצד הוראות נוספות המיועדות להבטיח כי החברות בעלות הרישיון יעשו שימוש במידע הפיננסי של לקוחות רק לשם מתן שירות ללקוחות הנוגע להתנהלותם הכלכלית. בנוסף, יחולו עליהן חובות הקבועות בחוק בדבר אופן שמירת המידע הפיננסי ומחיקתו, איסור על העברת המידע הפיננסי לאחר אלא בהתאם להוראות החוק, הוראות גילוי נאות ומניעת ניגוד עניינים.

החברות בעלות הרישיון יאפשרו ללקוחותיהם לבחור את סוגי השימושים במידע, לבחור את הבנקים, החשבונות וסלי המידע שלגביהם מסכים הלקוח לתת לחברה גישה למידע הפיננסי שלו, וכן את תקופת הגישה למידע. לאחר ההסכמה הראשונית של לקוחות מול הבנקים, יוכלו החברות לקבל את המידע הפיננסי שקבע הלקוח, בממשק טכנולוגיה מאובטחת ומקוונת המכונה API, ולהציע על בסיסו שירותים שונים ללקוחות.

שוק ההון מהווה זירת מסחר ומקום מפגש בין משקיעים לחברות המגייסות הון, במרחב מפוקח ומאובטח על ידי המחוקק. בעוד שבעבר כניסה לשוק ההון הייתה מיועדת למשקיעים אילי הון מן העשירון העליון, כיום סף הכניסה אליו נמוך יותר, ולמעשה כל אחד יכול להשקיע במניות, אופציות וניירות ערך, בתהליך רישום פשוט. לצד האפשרות הזמינה יותר, עומדים בתי ההשקעות המובילים ומציעים שירותים מקצועיים בראשם ניהול תיקי השקעות . בשונה מהשקעה עצמאית אשר נגישה לכל בעל הון, גם אם זניח, ניהול תיק השקעות מצריך עמידה בתנאי סף של בית ההשקעות, לרוב הון לא מבוטל הנע בין 250000-1000000 ₪.

מהן האפשרויות כיום למשקיע המבקש להשתלב בשוק ההון?

שוק ההון מציע מגוון רחב של אפיקי ומוצרי השקעה, חלקם מניבים תשואות מרשימות שמושכות גם את בעלי ההון המסורתיים והסולידיים שהאמינו לאורך שנים בבנקים כבית לכספם. הרצון לקחת חלק ולמצות את הפוטנציאל הפיננסי, מביא משקיעים בתחילת דרכם לחפש אחר הדרך הנכונה להשקעה.

בין האפשרויות העומדות בפני המשקיע המתחיל:

1. ניהול תיק השקעות באופן עצמאי- אין כל חובה החלה על המשקיע להיעזר בשירותים מקצועיים בתחום השקעות הון, וכל משקיע יוכל למעשה לפתוח חשבון בבורסה לניירות ערך באופן עצמאי, להפקיד אליו את כספי ההשקעה ולנייד אותם כרצונו. למעט יחידי סגולה בעלי הידע הנרחב וההבנה הנדרשת בניהול סיכונים ובהשפעות השונות על שוק ההון, אין מדובר בפתרון מומלץ כלל, ובכל הנוגע לשימור והגדלת ההון האישי מומלץ להסתייע בגורמי מקצוע. מי שבכל זאת יבחר להתנהל באופן עצמאי, מומלץ לקרוא וללמוד באתרים כלכליים, לשמור על עדכנות מקצועית ואף למצוא אפליקציות ואתרים המאפשרים התנסויות הדמיה בהשקעות, תוך קבלת תוצאות אמת ביחס לתנודות ולאירועים בשוק, ללא נטילת סיכון כלכלי בתור התחלה.

2. יועץ השקעות בנקאי- הבנקים בישראל כיום נוהגים להעמיד לטובת לקוחותיהם שירותי ייעוץ פיננסי במגוון תחומים, לרבות יועצי השקעות, אשר מעמידים לטובת לקוחות הבנק ידע בשוק ההון, היכרות עם מוצרים וסיכונים וליווי אישי. היתרונות הבולטים בניהול תיק השקעות באמצעות ייעוץ בנקאי: שימוש בחשבון הבנק הפרטי ללא צורך בפתיחת חשבון ייעודי, אפשרויות השקעה גם בסכומים נמוכים ונזילות מוחלטת של הכסף. יחד עם זאת, מדובר בייעוץ מוגבל המתמקד בניירות ערך ומוצרים סחירים, שמרני במיוחד ואינו מביא בחשבון אפיקי השקעה חדשניים יותר, המטיל את ההחלטה והאחריות על הלקוח בסופו של יום, שכן מדובר בייעוץ בלבד ללא סמכויות ניהול. יועץ השקעות בנקאי יספק לרוב פיזור נמוך של ההון ללא מיצוי פוטנציאל התשואה האופטימלי, ועלותו באה לידי ביטוי בעמלות לא מבוטלות.

3. מנהל תיק השקעות- מנהל תיק השקעות הוא מומחה פיננסיים בדגש על שוק ההון, שעבר הכשרה מתאימה, תקופת התמחות ומבחנים בטרם קבלת רישיון מן הרשות לניירות ערך. מנהל תיק השקעות יפעל לטובת לקוחותיו בכל מאת האחוזים, ללא מחויבות לכל גורם נוסף. ניתן לבחור בין מנהלי תיקי השקעות או ניהול תיקי השקעות ובתי השקעות תוך בחינת השקפת העולם. מנהל תיק ההשקעות מוסמך לקבל החלטות ולנתב את כספי ההשקעה על פי שיקול דעתו, וזאת בכפוף לתהליך בירור מעמיק והיכרות עם הלקוח- לזיהוי מדויק של הצרכים, המטרות והיכולות הפיננסיות שלו. שכר הניהול היא נגזרת באחוזים מתיק ההשקעות וניתנת להשוואה ולמיקוח.

חשוב לזכור כי שוק ההון מציע פוטנציאל תשואה לצד סיכונים, כאשר ניהול נכון יבטיח צמצום של הסיכונים, שליטה במידע וחתירה לתשואות גבוהות יותר.

מעודכן ל-09/2022האירועים העולמיים מחזקים את ההערכה שהצמיחה הגלובלית והמקומית תהיה נמוכה משמעותית בשנה הבאה, כאשר עלה הסיכון שאירופה תגלוש למיתון וארה"ב תרשום צמיחה אפסית. כך מעריכים כלכלני הראל ביטוח ופיננסים בראשות ראש אגף כלכלה ומחקר עפר קליין.

לדבריהם, העלאות הריבית האחרונות על ידי הבנקים המרכזיים בארה"ב, בגוש האירו ובשאר העולם והתחזקות הדולר – תומכים בעלייה של כ-0.75 נקודת אחוז גם בריבית בנק ישראל ביום שני הקרוב (3 באוקטובר). במקביל, מצפים בהראל לעדכון כלפי מטה של תחזיות הצמיחה לשנה הבאה.

בסקירה של האירועים בעולם אומרים כלכלני הראל כי מרבית הכותרות היו סביב ההודעה של פוטין על גיוס מילואים, שיבושים באספקת הגז לאירופה, אינפלציה שמסרבת לשכוך, עליית תשואות האג"ח בעולם ומסע הלוויה הארוך של מלכת בריטניה. אבל לדברי קליין, כותרת אחת שהתקשורת לא הקדישה לה די תשומת לב (כלכלית) נוגעת לבחירות הכלליות באיטליה, הכלכלה השלישית בגודלה בגוש האירו. כמו בהרבה מערכות בחירות במדינות דמוקרטיות מאז פרוץ הקורונה, גם הפעם התחלף השלטון. ג'ורג'יה מלוני, ראשת מפלגת "האחים של איטליה", היא בעלת הסיכויים הגבוהים ביותר להקים קואליציה רחבה ותהיה כנראה ראשת הממשלה הראשונה של המדינה. הקמפיין האנטי-אירופאי של מפלגתה לצד החולשה של הכלכלה האירופאית והחובות הגואים מעלים מחדש את החששות מצעדים קיצוניים וחד צדדיים של איטליה עד כדי איום על קיומו של גוש האירו. חששות שיש בהם להמשיך ולהחליש את האירו ולהביא לפתיחת מרווחי הסיכון ופרמיות הסיכון באירופה.

עם זאת, מוסיפים בהראל, יש לזכור שגם ב-2011 וב-2018 דווקא עליות חדות בתשואות האג"ח באיטליה גרמו למי שהיה בשלטון לסגת מעמדות קיצוניות. בנוסף, במסגרת הקורונה איטליה קיבלה התחייבות לסכום משמעותי לטובת רפורמות ופיתוח, דבר שיחייב את הממשלה החדשה (לפחות כרגע) להמשיך ולעבוד בשיתוף פעולה עם שלטונות האיחוד.

עוד אומרים בהראל כי העלאת הריבית של הבנק המרכזי בארה"ב לפני בדיוק שבוע עדיין מהדהדת בשווקים הפיננסיים בכל בעולם. זאת לאור הנחישות של הבנק המרכזי הגדול בעולם להוריד את האינפלציה בכל מחיר. מדיניות זו תאט את הצמיחה בארה"ב עד לעצירה, אך היא עלולה לגרור מדינות בעולם לכיוון מיתון. בשבוע האחרון ראינו זינוק נוסף בתשואות אג"ח הממשלתיות הגלובליות והתחזקות הדולר.

מלבד מסע הלוויה של מלכת בריטניה, גם הפאונד הבריטי תפס כותרות במהלך החג בכך שהמשיך להיחלש במהירות. הבנק המרכזי בבריטניה העלה בשבוע שעבר את הריבית "רק" בחצי נקודת אחוז, אך הוא שוקל העלאה נוספת בקרוב כדי למתן את הפיחות החד בפאונד שהוחרף לאור תוכנית הממשלה החדשה להגדיל משמעותית את הגירעון כדי לממן את חבילת הסיוע למשקי הבית. בסין הבנק המרכזי הקל בדרישות רזרבות המט"ח כדי למתן את הפיחות ברנמינבי (יואן). בשוויץ הבנק המרכזי העלה את הריבית יותר מהצפי ב-0.75 נקודת אחוז (ל-0.5%) וכך סיים את תקופת הריבית השלילית שקיימת מאז סוף 2014. יפן נשארה המדינה היחידה שעדיין דבקה בריבית השלילית שנשארה כך גם בהחלטת הריבית בשבוע שעבר. אך הממשלה התערבה לראשונה מזה עשורים בשוק המט"ח כדי לעצור את הפיחות ביין.

בשנים האחרונות ישנה עלייה מתמדת במחירים של מוצרי צריכה שונים – לרבות מים. המחירים האמירו אף יותר בתקופת הקורונה, ובשילוב עם מגמת ההתחממות, בעלי גינה רבים מוציאים סכומים נכבדים על השקיה.

למרות שאנו חיים במדינה חמה עם מחירי מים גבוהים למדי, עדיין יש מספר פעולות שמומלץ לבצע כדי לחסוך במים. הטיפים המנצחים הבאים יעזרו לכם לחסוך בהשקיית הגינה שלכם, ולראות אותה משגשגת לאורך זמן – גם עם פחות מים:

השקיה בקיץ: בבוקר המוקדם ובערב בלבד

בישראל מרבית הימים הם ימים חמים במיוחד, מה שגורם להתאדות מים מהירה מהקרקע. כדי שהצמחים שלכם יספיקו לספוג את מי ההשקיה, מומלץ להשקות את הגינה בבוקר המוקדם או בערב, כאשר השמש פחות דומיננטית וחמה. בנוסף, מומלץ לא לבצע השקיה כשיש רוחות, מפני שהן גורמות להרחקה של עד שליש מהמים מהצמחים.

נכשו עשבים זוללי מים

מלבד הצמחים, הפרחים והירקות שאתם שותלים בגינה, צומחים גם עשבים שוטים ש"שותים" מים על חשבון שאר הצמחייה. טיפ חשוב לחיסכון בהשקיה הוא ניכוש קבוע של עשבים וצמחים שלא צריכים להיות בגינה, מה שמאפשר לצמחים אחרים לספוג מים בצורה מיטבית.

כוונו את צינורות ההשקיה/הממטרות רק על הצמחייה

אנשים רבים, ובמיוחד אלו שמשקים עם צינור, לא מכוונים את המים על הצמחים בלבד, אלא על כל הסביבה: מדרכות, שבילים, שולי הגינה, ואזורים אחרים. כדי למנוע בזבוז מיותר של מים, הקפידו לכוון את צינור ההשקיה לצמחים בלבד, ואל תשקו חפצים דוממים.

אל תחשבו שאדמה יבשה פירושה חוסר במים

אחת הטעויות הנפוצות ביותר בהשקיה של גינות היא השקיית יתר; באופן טבעי, החלק העליון של האדמה מתייבש מהר יותר לעומת חלקים עמוקים, מפני שהחלק הזה חשוף לשמש. אבל, מים בעומק האדמה לא מתאדים מהר, אז אדמה עליונה יבשה עלולה להטעות. כדי שהצמחים שלכם ישגשגו, אתם לא צריכים להשקות אותם בכל פעם שהאדמה מתייבשת, אלא בפרקי הזמן הנחוצים. לכל צמח יש את כמויות המים שהוא צריך, ומומלץ לא לעבור אותן, גם אם האדמה למעלה יבשה.

הפרידו צמחים לפי צרכי ההשקיה שלהם

טיפ נוסף לחיסכון בהשקיית הגינה הוא הפרדה של צמחים לפי צורכי ההשקיה שלהם; אם תשתלו צמחים שדורשים השקיה מועטה לצד צמחים שדורשים השקיה רבה, באופן טבעי אתם תשקו את האזור יותר. כדי שזה לא יקרה, חלקו את הגינה לאזורים שונים – עם צמחים שדורשים השקיה מועטה, וצמחים שדורשים יותר השקיה.

העדיפו מערכות השקיה חכמות על פני השקיה ידנית – בייחוד בגינות גדולות

אחד הטיפים הטובים ביותר לחסכון בהשקיית גינות הוא שימוש במערכות השקיה חכמות. לא משנה כמה תנסו, אתם לא תצליחו לווסת את כמות המים שאתם משקים איתה, כמו שמערכת חכמה יכולה לעשות. כיום יש מערכות מתוחכמות שלוקחות בחשבון את השעה ביום, את שטח הגינה, את הרכב הגינה ופרמטרים נוספים, ומבצעות השקיה אוטומטית בצורה אופטימלית. מדובר בהשקעה חד-פעמית שמביאה לחיסכון במים, ואנשים רבים בוחרים בה על פני השקיה ידנית.

קרדיט: freepik

לסיכום

השקיה של גינה, במיוחד במדינה חמה כמו ישראל, עלולה להוביל להוצאות מים גדולות. כדי לחסוך במים, מומלץ להשתמש בטיפים שצוינו מעלה, וגם להיעזר במומחים בתחום. באתר "הגנן הנדיב" תוכלו ליהנות ממידע מקצועי על טיפוח גינה, לרבות תכנון גינה חכם, חיסכון בעלויות, ומידע נוסף.

מלבד זאת, המומחים של האתר מספקים ייעוץ ושירות מקצועי עבור לקוחות מכל רחבי הארץ; בגנן הנדיב תוכלו ליהנות משירות ייעוץ, תכנון, עיצוב והקמת גינה בבית פרטי , תכנון מערכות השקיה, ושירותים רבים נוספים שיעזרו לכם לטפח גינה צבעונית ומשגשגת לאורך זמן.

הריבית בבריטניה עולה זו הפעם השביעית ברציפות. בנק אוף אינגלנד הודיע על העלאת ריבית של 0.5%, פחות מהתחזיות שציפו להעלאה חדה יותר של 0.75%. אחרי ההעלאה עומדת הריבית בבריטניה על 2.25%.

בדומה לבנקים מרכזיים אחרים בעולם, הבנק המרכזי הבריטי מנהל מאבק לריסון האינפלציה שנסקה בשנה האחרונה והגיעה עד רמה דו ספרתית. מדד אוגוסט, האחרון שהתפרסם לפני החלטת הריבית, כבר הצביע על ירידה קלה באינפלציה לקצב שנתי של 9.9% "בלבד", אבל רחוק מעל היעד של 2% שקבע הבנק המרכזי.

מחירי המזון והאנרגיה הם רכיבי המדד שרשמו את עליות המחירים החדות ביותר על רקע ספיחי משבר הקורונה והמלחמה בין רוסיה לאוקראינה.

על פי תחזית הבנק אוף אינגלנד, האינפלציה תגיע לשיא של קרוב ל-11% באוקטובר, נמוך מתחזית קודמת שצפתה עלייה ל-13%.

הסיבה לתחזית המעודכנת הנמוכה יותר היא שהבנק המרכזי הבריטי סבור שכלכלת בריטניה שרויה כבר במיתון, שכן הוא צופה התכווצות של התמ"ג ב-0.1% ברבעון השלישי, נמוך מהתחזית הקודמת שצפתה צמיחה של 0.4%, וזאת בהמשך לירידה של התמ"ג ב-0.1% ברבעון השני.

על פי ההגדרות המקובלות, שני רבעונים רצופים של צמיחה שלילית פירושם מיתון.

החלטת הבנק המרכזי לא התקבלה פה אחד. חמישה מחברי הוועדה המוניטרית הצביעו בעד העלאה של 0.5%, אבל שלושה הצביעו בעד העלאה חדה יותר של 0.75%, וחבר אחד בוועדה הצביע בעד העלאה מתונה של 0.25%.

מעודכן ל-09/2022כידוע, פוליסת ביטוח הבריאות שיש לכם, אינה מכסה אתכם מחוץ למדינת ישראל, במקרה שתזדקקו לטיפול רפואי. לכן נדרשת פוליסה ייעודית של נסיעות לחו"ל.

מטרת הפוליסה היא להבטיח כיסוי הוצאות רפואיות ממגוון סוגים, וכן כיסוי למקרים אחרים המפורטים בפוליסה. (אובדן כבודה, ביטול נסיעה ועוד). זאת בתמורה לתשלום פרמיה חד-פעמית של הנוסע, אשר גובהה ייקבע בהתאם למצבו הרפואי של המועמד לביטוח וליעד הנסיעה.

וכעת, לקראת משחקי המונדיאל שיתקיימו בקטאר בנובמבר-דצמבר 2022, קבוצת הראל ביטוח ופיננסים מציעה מגוון שירותים והטבות למבוטחים שירכשו ביטוחי נסיעות למונדיאל. המשחקים ייערכו בקטאר – יעד שנפתח לכניסת ישראלים עבור תקופת המונדיאל בלבד, ולכן עד לאחרונה חברות הביטוח לא הציעו עבורו כיסוי.

ישראלים שטסים למשחקי המונדיאל בקטאר ורוכשים ביטוח נסיעות לחו"ל בהראל, ייהנו מפוליסת ביטוח הכוללת בין היתר:

- שירות ביקור רופא מקומי בבית המלון, לפי צורך רפואי וזמינות.

- מרפאות מקומיות בהסדר עם הראל ושנבחרו ע"י ידה, בפריסה רחבה ברחבי דוחא.

- החזר הוצאות למבוטח (כולל מחירי כרטיסי המשחקים) במקרה של אירועי רפואי בארץ או בחו"ל.

- צוות איתור וחילוץ רפואי שהוקם ונבנה בהתאם למדינה ותנאי האזור, לרבות למקרים של פינוי רפואי אווירי.

- מוקד ייעודי לסוכנים לבירורים.

בנוסף, הפוליסה כוללת מגוון שירותים והטבות שהראל מציעה בקביעות למבוטחיה באמצעות אפליקציית הראל חו"ל:

- התייעצות טלפונית 24/7 מחו"ל עם רופא ישראלי.

- 300 דולר תשלום מראש בביט לטיפול רפואי נדרש בחו"ל.

- 150 דולר בביט במקרה של מזוודה שמאחרת להגיע לחו"ל.

- איתור רופאים ומרפאות באזור השהייה בחו"ל.

- 10% CASHBACK לרכישת ביטוח נסיעות חו"ל הבא.

- הליך הצטרפות וחיתום דיגיטלי מהיר.

טלי איל, מנהלת אגף בריאות חו"ל בקבוצת הראל ביטוח ופיננסים: "אנו שמחים לפתוח בפני ישראלים הטסים למשחקי המונדיאל את היכולת ליהנות מהסטנדרטים הגבוהים של ביטוח נסיעות בהראל. השילוב של פריסת המרפאות ברחבי דוחא בשילוב השירותים הדיגיטליים המהירים באמצעות אפליקציית הראל חו"ל, יעניקו שקט נפשי ובטחון למבוטחים שלנו".

ביטוח נסיעות לחו"ל – שאלות ותשובות

מעודכן ל-09/2022כצפוי על פי רוב התחזיות, הבנק המרכזי האמריקאי העלה את הריבית ב-0.75%. זוהי הפעם השלישית ברציפות שהבנק המרכזי מעלה את הריבית בשיעור חד כזה. לאחר ההעלאה עומדת הריבית בארה"ב על 3.00%-3.25%.

יו"ר הפד ג'רום פאואל הבטיח כי הוא ויתר קובעי המדיניות בפד ימשיכו במאבקם לרסן את האינפלציה. האינפלציה בארה"ב, כמו במדינות רבות אחרות בעולם, נסקה בהדרגה מאז סוף 2021, תופעה שניצניה עוד במשבר הקורונה והמשכה במלחמת רוסיה-אוקראינה שהאיצה את עליית מחירי האנרגיה והמזון.

מדד אוגוסט, האחרון שפורסם לפני החלטת הריבית הנוכחית, הראה האטה בקצב האינפלציה לעומת מדדי יוני ויולי ועמד על 8.3%, אבל עדיין מדובר על קצב גבוה שהיה גבוה מהציפיות.

במסגרת התחזיות שמסר, אמר פאואל כי הריבית עומדת להמשיך לעלות בקצב מהיר יותר ולהגיע לרמה גבוהה יותר ממה שהיה צפוי קודם לכן, וכי הכלכלה עומדת להאט והאבטלה תעלה לרמה שמניסיון העבר מתרחשת בעת מיתון.

"הוועדה מחויבת מאוד להחזרת האינפלציה ליעד של 2%", אמר פאואל בהודעת הריבית.

הריבית הנוכחית ארה"ב נמצאת ברמה הגבוהה ביותר מאז 2008, ועל פי התחזיות המעודכנות היא תגיע לרמה של 4.25%-4.5% בסוף 2022 ול-4.5%-4.75% בסוף 2023.

"אנחנו חייבים לשים את האינפלציה מאחורינו. הלוואי שהיתה דרך לא כואבת לעשות זאת, אבל אין", אמר פאואל לכתבים.

מעודכן ל-09/2022למרות עליות המחירים הניכרות בשורה ארוכה של מוצרים ושירותים בארץ ובעולם, מחירי הכסף והזהב ירדו בחודשים האחרונים בכ-17.5% ו-28% בהתאמה. כך עולה מבדיקה שערכה ARK TRADE, פלטפורמה דיגיטלית, המבוססת על בינה מלאכותית, לביצוע מסחר בינ"ל בכל סוגי הסחורות והמוצרים.

הפלטפורמה סורקת ומנתחת בזמן אמת כמות גדולה של מקורות מידע המשפיעים על מחירי הסחורות השונים וזמינותם בשוק, וביניהם גם מקורות שאינם שמישים לאנליסטים. בכלל זה, מנתחת הפלטפורמה נתונים פיננסיים, חדשות, רשתות חברתית, שינויי מזג אוויר ומשבר האקלים, השפעת משברים עולמיים, אירועים פוליטיים, משברים פנים מדינתיים ובינלאומיים ועוד.

הזהב נסחר במספר בורסות ברחבי העולם כשהעיקרית היא ה-CME בארה"ב. בתחילת חודש מרץ, כתגובה לפרוץ המלחמה באוקראינה, מחירו זינק לשיא שנתי של 2,043 דולר. מאז, מחירו ירד בכ-17.6% וכיום הוא נסחר ברמה של 1,683.5 דולר לאונקיה. למעשה, על פי נתוני ARK TRADE, מחירה של אונקיית זהב נמוך כיום בכ-8% מזה שהיה בערב ראש השנה הקודם. אז נסחרה אונקיית זהב במחיר של 1,833.7 דולר.

הכסף, בדומה לזהב, נסחר באמצעות חוזים עתידים בבורסות ה-CME. למרות שבטווח הארוך הוא נסחר במגמה דומה לזהב, בשנה האחרונה מחירה של אונקיית כסף ירד בצורה חדה יותר, ביחס לזהב. אונקיית כסף נסחרת כיום במחיר של 19.38 דולר לאונקיה – ירידה של כ- 28% מהשיא השנתי שנקבע בחודש מרץ האחרון. על פי נתוני ARK TRADE, מחיר הכסף זול משמעותית גם ביחס למחירו בערב ראש השנה הקודם אז נסחרה אונקיית כסף בכ-24.8 דולר.

לדברי אורית שיפמן, מייסדת ומנכ"לית ARK TRADE: "הזהב נחשב באופן מסורתי למעין 'נכס מפלט' בתקופות משבר ובתקופות של זעזועים בשווקי ההון. ואכן, עם פרוץ המשבר באוקראינה ראינו זינוק חד של כ-20% במחירו ועלייה חדה עוד יותר במחיר הכסף. כיום, ככל שנראה שהעולם למד להתנהל כשהמלחמה ברקע, מחירם צונח. במקביל, ניתן לראות כי מערכת הבינה המלאכותית של הפלטפורמה מעניקה משקל משמעותי לפרמטר 'משברים עולמיים' כגורם שישפיע על מחיר הכסף והזהב בתקופה הקרובה – 39% ו-25% בהתאמה. "בעוד שהשפעת המלחמה על מחירי סחורות רבות הולכת ופוחתת, תת-פרמטרים אחרים בקטגוריית 'משברים עולמיים' משפיעים כיום על המחירים, לחיוב או לשלילה. האינדיקציה המתקבלת כעת מהמערכת היא כי תת-הפרמטרים בקטגוריית 'המשבר העולמי', כגון התחזקות הדולר, אינפלציה גואה והעלאות ריבית במדינות רבות הם, ככל הנראה, הגורמים המשמעותיים התומכים בירידת מחיר הזהב והכסף".

השקעה בסחורות – איך עושים זאת והאם כדאי?

מעודכן ל-09/2022הבורסה בתל אביב סוגרת את שנה העברית החולפת ומסכמת את שנת המסחר שהיתה. מסיכום שערכה נורית דרור מיחידת המחקר של הבורסה עולה כי בשנת תשפ"ב התאפיין המסחר בשוק המניות המקומי בעליות שערים נאות במרבית המדדים ובמחזורים ערים בהיקף של כ-2.2 מיליארד שקל בממוצע ביום, גבוה בכ-20% מהמחזור בשנה שעברה.

ככלל, המסחר במניות בתשפ"ב בארץ התאפיין בתנודתיות רבה, והושפע לחיוב מחזרת המשק לפעילות לאחר שנתיים של התמודדות עם נזקי "הקורונה".

מנגד, המסחר בבורסה, כמו בשווקים אחרים ברחבי העולם, הושפע לשלילה מן הלחימה הממושכת של רוסיה באוקראינה שהחלה באמצע שנת תשפ"ב, וכן ממשבר האנרגיה באירופה, הסגרים ברחבי סין עקב מדיניות אפס קורונה, והבצורת במדינות שונות בעולם. גורמים אלה הביאו לעלייה באינפלציה, שבעקבותיה החל צמצום מוניטרי והעלאת ריביות עלה ידי בנקים המרכזיים בעולם, וגם בארץ.

בעוד השווקים בארה"ב באירופה ובסין מתמודדים עם האטה כלכלית, המשק הישראלי חזר לצמוח ושוק המניות בת"א המשיך להפגין חוסן. מדדי ת"א-35 ות"א-90 עלו בכ-9% ובכ-7%, בהתאמה. עליות אלה בולטות במיוחד על רקע ירידה של כ-14% בממוצע במדדי S&P 500 ודאו ג'ונס בארה"ב, וירידה של כ-18% בממוצע בבורסות באירופה.

מדד ת"א-נפט וגז זינק בכ-96% בהשפעת עלייה חדה במחירי הנפט והגז והביקוש הגובר לרכישת גז טבעי מישראל, ומדד ת"א בנקים-5 עלה בכ-26% בתשפ"ב והגיע לשיא כל הזמנים, בהשפעת העלייה ברווחי הבנקים עקב העלייה בהיקף האשראי שנתנו בעיקר לרוכשי דירות, לצד העלייה בריבית.

ירידה בגיוסים לעומת אשתקד

הגיוסים בשוק המניות בתשפ"ב הסתכמו בכ-24.6 מיליארד שקל, לאחר גיוס שיא בהיקף של כ-28 מיליארד שקל בשנה הקודמת.

השנה בוצעו 26 הנפקות ראשוניות בהן 14 חברות הייטק ושותפות מו"פ, 2 חברות חדשות נרשמו ללא גיוס הון, חברה אחת ביצעה רישום כפול, והוכנסה פעילות חדשה לשש חברות נסחרות. מספר החברות שמניותיהן נסחרות בבורסה מגיע לכ-550 חברות – והוא הגבוה ביותר מזה כעשר שנים.

המסחר באיגרות חוב התאפיין בתנודתיות רבה והסתכם בירידות שערים של כ-5.5% בממוצע. את ירידות השערים הובילו איגרות החוב הממשלתיות השקליות, בראשן איגרות החוב ל-10 שנים שירדו בכ-17%. עליית התשואות לפדיון של איגרות חוב אלה, משקפת את העלייה בשיעור האינפלציה וציפיות להמשך העלאת הריבית במשק.

מחזור המסחר באג"ח ממשלתי הסתכם בכ-2.7 מיליארד שקל נמוך בכ-10% מהמחזור שנה הקודמת, ירידה שהושפעה בין היתר מסיום תוכנית רכישות של אג"ח ממשלתי ע"י בנק ישראל בסוף שנת 2021, ואילו המחזור באג"ח חברות הסתכם בכ-1 מיליארד שקל – גבוה בכ-12% מהמחזור בשנה הקודמת, בהשפעת התנודתיות במסחר.

באיגרות החוב הממשלתיות חלה ירידה חדה בגיוסי האוצר בתשפ"ב לעומת השנה הקודמת, בהשפעת העלייה החדה בהכנסות הממשלה ממיסים והמעבר לעודף תקציבי.

באיגרות החוב התאגידיות חלה עלייה בגיוסים שהסתכמו בכ-101 מיליארד שקל, עיקר העלייה מקורה בגיוסי הסקטור הפיננסי, זאת במקביל לעלייה בפעילות מתן האשראי של הבנקים. גיוסי הסקטור הריאלי עלו אף הם, בעיקר של חברות הנדל"ן – בהשפעת הגאות בשוק הדיור.

הציבור קנה קרנות סל על מדדי מניות בת"א והזרים כסף לקרנות הנאמנות המשקיעות במניות בת"א ולקרנות כספיות, ומנגד – מכר קרנות סל המשקיעות באג"ח בת"א ומשך כספים מקרנות האג"ח.

נרשמו למסחר בתל-אביב 13 קרנות חוץ ראשונות בבורסה של תאגיד ניהול ההשקעות הבינלאומי "אינבסקו".