הסבב הרביעי של תוכנית 'דירה בהנחה' צפוי להיפתח להרשמה במהלך חודש דצמבר. כך הודיע משרד הבינוי והשיכון. בתוך כך מתנהל בימים אלה הליך ביצוע ההגרלה השלישית במסגרת התוכנית, בו יוגרלו 3,317 דירות ב-35 הפרויקטים, הפרוסים ב-11 יישובים ברחבי הארץ. ביניהם: ירושלים, באר שבע, לוד, נוף הגליל, אופקים, טבריה, עמנואל, עפולה ועוד. תוצאות ההגרלה השלישית יימסרו במהלך נובמבר.

הסבב השלישי של 'דירה בהנחה' נפתח להרשמה ב-23.10.22 ונסגר ביום ה-3.11.22. להגרלה זו נרשמו 57,000 משקי בית ובוצעו כ-480,000 הרשמות (כל זכאי היה רשאי להירשם לעד שלושה יישובים ולכל ההגרלות ביישובים אלו). הזוכים החדשים יצטרפו לכ-17,000 משקי בית שכבר זכו השנה באפשרות לרכוש דירה בהנחה משמעותית בהגרלות 'דירה בהנחה'.

בחודש דצמבר צפויה להיפתח להרשמה הגרלה נוספת של דירה בהנחה, בה יוגרלו אלפי דירות נוספות ברחבי הארץ, לדוגמה: שדרות, ירושלים, אשדוד, קדימה צורן, חיפה, עמנואל ועוד (רשימת היישובים אינה סופית ויכולה להשתנות עד למועד פתיחת ההרשמה).

הליך ההגרלה נערך בהתאם לנהלים מחמירים ומוקפדים, במערכת ממוחשבת, ללא מגע יד אדם, בניהולה של ועדה ובפיקוחו של רו"ח מוסמך, וחישוב התוצאות מתבצע בחדר הגרלות סגור, בנוכחות ועדת הגרלות המפקחת, בודקת וחותמת על תוצאות ההגרלה.

ועדת ההגרלות מורכבת מיו"ר ההגרלה, נציג חברה מפקחת, נציג שיווק, נציג חשבות ונציג לשכה משפטית.

זאב אלקין, שר הבינוי והשיכון: "אני נרגש לפתוח בפעם השלישית השנה את ביצוע ההגרלות בתוכנית דירה בהנחה. אחד מהדברים הראשונים שעשינו בתחילת הקדנציה היה להחזיר לזוגות הצעירים בישראל יכולת לקנות בית בישראל בהנחה משמעותית על חשבון המדינה, שתוותר על חלק מההכנסות ממכירת הקרקע. כשהתחלנו את 'דירה בהנחה', היו 120 אלף זכאים מעוניינים בדירה בהנחה ועד סוף שנת 2022, כרבע מהם יזכו בדירה בהנחה, ועל פי תוכנית העבודה בשנה הבאה צפויות עוד 45 אלף דירות במסגרת התהליכים שכבר הותנעו. במידה ופעילות זאת לא תיעצר, עד סוף 2023 שני שלישים מהזכאים יזכו ליכולת לקנות דירה בהנחה משמעותית על חשבון המדינה. אני רוצה לאחל לכל הזכאים בהצלחה".

יעקב קוינט, מנהל רשות מקרקעי ישראל: ״עם פתיחת שלב ההגרלות השלישי במהלך השבוע אלפי משפחות יזכו בדירה בהנחה באחד מ35 מיזמים ששווקו ברחבי הארץ. רשות מקרקעי ישראל תמשיך לקדם פתרונות להקצאות קרקעות לטובת דיור, השכרה ארוכת טווח, תיירות, תעשייה, מסחר ותעסוקה וכמובן שטחים ירוקים פתוחים לרווחת הציבור הישראלי״.

אביעד פרידמן, מנכ"ל משרד הבינוי והשיכון: "נרגש וגאה לראות כי התהליך שעמלנו עבורו לילות כימים ממשיך להבשיל פירות. בקרוב מאוד יזכו כ-3,300 משפחות לרכוש דירה בהנחה, הם יצטרפו למעל ל-17,000 זוכים מאושרים שזכו בהגרלות קודמות השנה. בשנה האחרונה, הוביל משרד הבינוי והשיכון בגאון את תכנית דירה בהנחה. אנו לא עוצרים פה, פנינו קדימה אל עבר ההגרלה הרביעית שצפויה להיפתח להרשמה בחודש דצמבר 2022. במקביל, אנו פועלים מסביב לשעון להגדלת השיווקים ברחבי הארץ ושבירת שיאי עסקאות, במטרה להמשיך ולתת מענה לביקושים בשטח, אני רואה את הנתונים ואין ספק שלצעדים אלו יש השפעה דרמטית על הבלימה הצפויה בעליית המחירים".

מעודכן ל-11/2022

חדרה עומדת להתחדש באלפי יחידות דיור חדשות.

הוועדה המחוזית לתכנון ובניה חיפה החליטה לאשר שתי תוכניות הכוללות 6,000 יחידות דיור בחדרה: תוכנית להקמת שכונת מגורים – "שכונת הפארק" הכוללת כ-4,500 יחידות דיור ותוכנית 'מתחם 17' הכוללת כ-1,500 יחידות דיור.

תוכנית "שכונת הפארק", ממוקמת מזרחית למרכז העיר חדרה, ומשתרעת על שטח כולל של כ-650 דונם בבעלות פרטית, וממשיכה את הפיתוח של שכונת "אקו פארק" הקיימת הגובלת בה מצפון.

התוכנית כוללת כ-4,500 יחידות דיור שייבנו במבני מגורים בני 3-29 קומות. מתוך כלל יחידות הדיור, 100 יוקצו עבור דיור מוגן, ו-1,064 יוקצו עבור דירות קטנות.

בנוסף ליחידות הדיור, התוכנית מקצה שטחים רבים לצורכי ציבור, ובכללם שטח לטובת הקמת קריית חינוך גדולה שתשמש את כלל העיר.

גולת הכותרת של התוכנית היא הפארק הגדול שבמרכזה, המהווה המשך של הפארק המצליח בשכונה הקיימת מצפון, ורשת שבילים החוצים אותה לאורך ולרוחב ומאפשרים הליכה בטוחה בין המגורים, הפארק ומוסדות ציבור כמעט ללא חציית כבישים.

בתוך כך, אושרה תוכנית 'מתחם 17', הממוקמת מדרום-מערב למרכז העיר, ובצמוד לשכונת ברנדייס בעיר, על שטח של כ-217 דונם.

התוכנית כוללת כ-1,500 יחידות דיור שיוקמו מבני מגורים של 3-24 קומות. מתוך כלל יחידות הדיור, 386 יוקצו עבור דירות קטנות. הבינוי המוצע מדורג ומתחבר לבניה הנמוכה הקיימת בשכונת ברנדייס, והוא סובב ציר ירוק המתחבר אל המוקד הציבורי.

בנוסף ליחידות הדיור, התוכנית כוללת 23 דונם עבור מבני ציבור בהם הרחבת בית הספר הדמוקרטי בעיר, וכן שטח לטובת הקמת בית ספר יסודי, 27 דונם שטחים ציבוריים פתוחים, וכן טיילת המקשרת את השכונה לשטחים הפתוחים מדרום לה.

מתכנן מחוז חיפה במינהל התכנון, רונן סגל: "תוכניות שכונת הפארק ומתחם 17 משלימות את הפיתוח של דרום חדרה ומחזקות את הקשר בין מרכז הישוב הוותיק לשכונות במזרח. התוכניות מציעות היקף יחידות גדול בתמהיל מגוון הנותן מענה לסוגים שונים של משקי בית. לצד זאת, התוכניות כוללות מערך רחב היקף של שטחים למבני ציבור, שטחים ציבוריים פתוחים והשלמה של הפארק המרכזי המתחבר לפארק המפותח מצפון".

מעודכן ל-11/2022

ארה"ב תגלוש למיתון במהלך 2023, כך שהריבית שם תתחיל לרדת לקראת השליש האחרון של אותה שנה. כך מעריכים כלכלני בית ההשקעות אי.בי.אי בראשות הכלכלן הראשי רפי גוזלן.

לדבריהם, מדד המחירים לצרכן באוקטובר בארה"ב עלה ב-0.4%, נמוך מהצפי לעלייה של 0.6%, כך שהקצב השנתי התמתן מ-8.2% ל-7.7%. גם האינפלציה הבסיסית עלתה בשיעור מתון מהצפי תוך התמתנות בקצב השנתי מ-6.6% ל-6.3%. ההתמתנות בקצב השנתי מובלת בעיקר על ידי הירידה הצפויה באינפלציית הסחורות, שאף בולטת יותר באינפלציה הבסיסית.

השווקים הגיבו לנתון האינפלציה בגריעה של כהפחתת ריבית אחת של 25 נ"ב, כלומר צפי לכך שהעלאת הריבית המצטברת תגיע ל-5%-4.75% לעומת 5.25%-5% קודם לכן. תוואי הריבית המגולם ממשיך לשקף צפי להעלאת הריבית עד לשלבים הראשונים של 2023, ומעבר להפחתת ריבית של כ-50 נ"ב בשליש האחרון של 2023. תמחור זה עקבי להערכתנו עם גלישה למיתון במהלך 2023, תרחיש שאינו מקבל ביטוי בתמחור של נכסי הסיכון. כמו כן, הציפיות לאינפלציה בארה"ב לשנה הקרובה נעות סביב 3%-2.5%, כלומר משקפות ירידה חדה בסביבת האינפלציה מרמתה הנוכחית, וקשה לצפות להתממשות תרחיש זה ללא פגיעה משמעותית בשוק העבודה.

הירידה בציפיות להעלאת הריבית הובילה לירידת תשואות לאורך העקום תוך עלייה בתלילות העקום, התפתחות שמאפיינת הפחתת ריבית. כמו כן, ירידת התשואות שיקפה גם ירידה בריביות הריאליות לטווח בינוני-ארוך, ובאופן כללי הקלה בתנאים הפיננסיים. זאת על אף שה-Fed ברור לגבי כוונתו להקשחת התנאים הפיננסיים כדי להוביל לירידה באינפלציה.

בהחלטת הריבית האחרונה אותת יו"ר ה-Fed ג'רום פאואל על כוונה למתן את קצב העלאות הריבית על רקע רמת ריבית גבוהה יחסית שמפחיתה מן הצורך לדעתו להמשיך במינון העלאות גבוה. לעומת המשקל הנמוך יותר שייחס פאואל לקצב ההעלאה, הוא הדגיש את החשיבות של רמת הריבית ומשך הזמן בו היא תידרש להיות מרסנת. כמו כן, ה-Fed חזר והדגיש כי הוא מעוניין לראות ירידה ממושכת בסביבת האינפלציה לפני שישקול עצירה בתוואי העלאת הריבית, והניסיון מהתפתחות האינפלציה בשנה האחרונה רק מחדד זאת, כלומר ה-Fed מחפש סדרת מדדים נמוכים שיצביעו על מפנה בסביבת האינפלציה לפני שישנה את מדיניותו. בהיבט זה, הצפי לירידה בסביבת האינפלציה מצד הסחורות אינו בגדר הפתעה, ומגמה זו צפויה להימשך גם בחודשים הקרובים. מנגד, ירידה באינפלציית השירותים, שהקצב השנתי בה, 6.7%, אמנם נותר ללא שינוי באוקטובר, בעייתית במידה ניכרת וקשה לצפות לירידה משמעותית בה ללא הידרדרות בשוק העבודה, שעד כה ממשיך לייצר קצבי עלות שכר של כ-5.5%-5%. בנוסף, סביבת האינפלציה הבסיסית כפי שהיא נמדדת על ידי ה-Fed של אטלנטה, אמנם התמתנה בשיעור קל באוקטובר, אך לרמה גבוהה של כ-7%.

מהלך עליות יומי חד בסדר גודל שנרשם לאחר פרסום נתוני האינפלציה במהלך השבוע האחרון אינו חריג בתוך מגמה שלילית והעלייה שנרשמה בנאסד"ק בשבוע החולף בוודאי אינה מהבולטות ביותר.

גם בתחילת הרבעון השלישי של השנה, בעקבות ציפייה לירידה בסביבת האינפלציה שנתמכה בירידת מחירי הסחורות ובנתון אינפלציה נמוך מהצפוי לחודש יולי (הפתעה זהה לזו הנוכחית באוקטובר של כ-0.2% נמוך מהצפי) נרשמה עלייה מהירה בנכסי הסיכון, שנמשכה מספר שבועות ונבלמה רק במהלך אוגוסט עם העלייה המחודשת בסביבת אינפלציה ובתוואי הריבית הצפוי. הרגישות של שוק המניות להתפתחות הריבית מובנת על רקע השחיקה המשמעותית של פרמיית הסיכון לאורך השנה האחרונה. אמנם מתחילת השנה נרשמה ירידת מדרגה במכפילים בתגובה לעליית התשואות, אך לאחרונה העליות החדות בשוקי המניות לוו בעלייה במכפילים, כאשר ברקע נרשמת ירידה בתחזיות הרווח לשנה הקרובה. כך, נראה כי התמחור הנוכחי משקף את השינוי בסביבת הריביות ובמידה פחותה את השפעת שינוי זה על הפעילות הריאלית בשנה הקרובה. לפיכך, מעריכים באי.בי.אי, גם אם המומנטום החיובי יימשך בטווח הקצר, סביבת המאקרו תקשה על מעבר למגמה חיובית ממושכת.

מעודכן ל-11/2022

מדד המחירים לצרכן לחודש אוקטובר יעלה ב-0.4%, בעיקר עקב עלייה עונתית במחירי ההלבשה ועלייה מתונה במחירי המזון, פירות וירקות ודיור. כך מעריכים כלכלני בית ההשקעות לידר שוקי הון, בראשות יונתן כץ.

לדבריהם, הייסוף החד בשער הקל מול סל המטבעות צפוי למתן את האינפלציה. בעקבות כך צפוי בנק ישראל להעלות את הריבית ב-0.5% בישיבת הוועדה המוניטרית ב-21 בנובמבר.

באשר לארה"ב אומרים בלידר כי נתוני האינפלציה הפתיעו כלפי מטה כאשר מדד אוקטובר עלה ב-0.4% לעומת הצפי לעלייה של 0.6%. ההתמתנות היתה רוחבית, גם במוצרים וגם בשירותים, כולל במחירי השכירות.

בלידר מציינים כי אומנם מדובר בנתון של חודש אחד בלבד לאחר חודשים שהאינפלציה הפתיעה כלפי מעלה, אבל בכל זאת הפד צפוי להעלות את הריבית ב-0.5% בלבד בחודש דצמבר, מה שישפיע בעקיפין גם על צעדיו של בנק ישראל.

מעודכן ל-11/2022ירידת האינפלציה בישראל תהיה מתונה, כך שריבית בנק ישראל עשויה להישאר גבוהה אפילו במשך יותר זמן מאשר בארה"ב. כך מעריכים כלכלני בית ההשקעות פסגות בראשות האסטרטג הראשי אורי גרינפלד.

לדבריהם, נתוני האינפלציה של חודש אוקטובר בארה"ב הפתיעו בחולשתם, מה שהוביל לזינוק מרשים בשוקי המניות והאג"ח בכל העולם. עם זאת, בטרם פותחים את השמפניות ומכריזים על שינוי מגמה בשווקים כדאי לשים לב שהנתונים, ובעיקר תגובת השווקים, שמים את הפד בין הפטיש לסדן בכל הנוגע למדיניות העתידית שלו. ראשית, בפד לא יכולים לשנות כיוון רק על סמך נתוני אוקטובר שכן מדובר על נתון אחד ולאו דווקא על שינוי מגמה. נכון, קריאה של מפת האינפלציה בארה"ב מלמדת שזו תמשיך לרדת בחודשים הקרובים כאשר אפילו מחירי הדיור שמהווים כיום כשליש מסך האינפלציה רושמים בשטח ירידה שתבוא לידי ביטוי בנתונים תוך כחצי שנה. עם זאת, בפד רוצים להיות בטוחים שהלחצים האינפלציוניים לא יחזרו בטרם הם מאותתים על שינוי כיוון במדיניות הריבית ולכן הם לא יפעלו על סמך נתון אחד בלבד.

אגב, עד להחלטת הריבית הבאה יתפרסמו בארה"ב מדד מחירים לצרכן נוסף, שני מדדי מחירים ליצרן, דו"ח התעסוקה של נובמבר ונתונים רבים נוספים שיעזרו לשפוך אור על התמונה ולתרום להבנה לגבי המגמה הכללית. שנית, כבר מספר חודשים שג'רום פאואל וחבריו עושים ככל שביכולתם על מנת להעביר למשקיעים מסר ברור: אנחנו מתכוונים להעלות את הריבית בחדות ולהותיר אותה גבוהה למשך זמן ארוך על מנת לעצור את האינפלציה אחת ולתמיד. מסרים אלו פגעו כמובן בשוקים הפיננסיים אך בכך גם השיגו את מטרתם שכן הירידות בשווקים הביאו להחמרה בתנאים הפיננסיים בארה"ב ובכך עזרו למעשה למדיניות הפד להשפיע על הכלכלה באופן יעיל.

הראלי של שני ימי המסחר האחרונים עשו את הפעולה ההפוכה – התנאים הפיננסיים הוקלו והיעילות של מדיניות הפד נפגעה. לכן, על אף ההאטה באינפלציה, קשה לראות כיצד בפד משדרים מסרים מתונים יותר, מבלי לסתור לגמרי את כל המסר שלהם מהחודשים האחרונים.

האינפלציה בישראל תרד יותר לאט מבארה"ב

באשר לתמונה בישראל, אומרים כלכלני מיטב, השבוע יתפרסמו נתוני האינפלציה של אוקטובר גם כן וזו צפויה לעלות מרמה של 4.6% לרמה של 5%. על אף העלייה הצפויה החודש, התמונה הכללית דומה לזו שבארה"ב אך בדיוק כפי שהיה בזמן העלייה באינפלציה, גם בכיוון ההפוך העוצמות יהיו חלשות יותר. אם בארה"ב מחירי הרכבים מיד שנייה זינקו ב-50%! בתקופה שבה היה מחסור ברכבים חדשים הרי שבישראל הזינוק היה מתון בהרבה. לכן, כעת כשמחירי הרכבים רושמים ירידה חדה סביר להניח שבישראל תירשם ירידה מתונה בלבד.

בנוסף, ישנם שני גורמים ייחודיים למשק הישראלי שיקשו על האינפלציה לרדת במהירות. הראשון הוא שוק הדיור שסובל באופן תמידי ממחסור בדירות. העלאות הריבית הביאו ללא ספק, בדיוק כמו בארה"ב, לשינוי כיוון בשוק אבל בעוד שבארה"ב נוצר עודף היצע שיביא כנראה לירידה מתמשכת במחירי הדירות ובשכירות, בישראל ירידה כזו תהיה מתונה מאוד וקצרת טווח. הגורם השני הוא המשקל הגבוה של ענף הטכנולוגיה שסובל ממחסור תמידי בעובדים בשוק העבודה.

המטרה של העלאות הריבית של בנק ישראל והפד היא לגרום להאטה במשק, לעלייה באבטלה ובסופו של דבר לעצירה של ספירלת השכר-אינפלציה שנובעת מהמחסור הנוכחי בעובדים בענפים שונים. מכיוון שבענף הטכנולוגיה המחסור בעובדים אינו פתיר, לבנק ישראל יהיה קשה יותר מאשר לפד להשפיע על קצב עליית השכר הכללי במשק ומכאן גם על הירידה באינפלציה. לכן, בעוד שסביר מאוד להניח שגם בישראל שיא האינפלציה קרוב מאוד וזו תחל לרדת תוך מספר חודשים, הירידה תהיה מתונה יותר ותקשה על בנק ישראל לשנות כיוון מבחינת המדיניות. לכן כאמור, סבורים בפסגות כי סביר אפילו להניח שריבית בנק ישראל תיוותר ברמה גבוהה למשך זמן ארוך יותר מאשר בארה"ב.

מעודכן ל-11/2022

מדד המחירים לצרכן לחודש אוקטובר יעלה ב-0.6% ויתמוך בהעלאת ריבית בשיעור גבוה על ידי בנק ישראל. כך מעריכים כלכלני בית ההשקעות מיטב בראשות הכלכלן הראשי אלכס זבז'ינסקי.

לדבריהם, עדכון תחזית האינפלציה לאחר פרסום של מדד אוקטובר יכלול ביטול הורדת בלו על הדלק ושינויי מיסים צפויים אחרים.

עוד אומרים במיטב כי הכנסות הממשלה ב-12 החודשים האחרונים היו גבוהות בכ-75 מיליארד שקל לעומת הרמה שהייתה צפויה אלמלא הקורונה, בפער של כ-20%. לעומת זאת, סך הוצאות הממשלה בשנה האחרונה תואמות מגמת ארוכת הטווח.

לכאורה, מצב זה מאפשר לממשלה החדשה להגדיל משמעותית את ההוצאות ו/או לקצץ במיסים. נחוץ רק לשנות את הכלל שמגביל גידול בהוצאה התקציבית, מה שממשלות בדרך כלל לא מתקשות ליישם. אולם, בפועל זה לא ממש המצב:

- עודף ההכנסות נשען במידה רבה על גביית המיסים משוק ההון, משוק הנדל"ן ומפריחה בענף ההיי-טק. כל התחומים הללו נמצאים כעת בדעיכה.

- על פי התחזית של קרן המטבע הבינלאומי, הכנסות הממשלה כ-% מהתמ"ג צפויות לקפוץ לשיא של כ38% ב-2022 לעומת ממוצע של כ-36% בשנים 2010-2019. אולם, לאחר מכן צפויה ירידה די חדה. עד 2025 שיעור הגבייה מהתמ"ג צפוי לרדת ל-35%. מצב דומה צפוי גם במדינות המפותחות האחרות, אך בישראל הירידה צפויה להיות חדה יותר.

- חלק מגביית המיסים העודפת נובעת מהאינפלציה. על פי התחזית של קרן המטבע, הכנסות הממשלה הנומינאליות בשנים הקרובות צפויות להיות גבוהות מהמגמה לפני הקורונה. אולם, ההכנסות הריאליות כמעט לא צפויות לצמוח בשנים הקרובות ולקראת 2025 צפויות לחזור למגמה ארוכת הטווח. ההכנסות הריאליות הנן חשובות כי גם הוצאות הממשלה צמודות לאינפלציה. היעדר צמיחה בהכנסות הריאליות בשנים 2023-2025 תקשה להגדיל הוצאות מעבר לגידול באינפלציה.

- לא ברור מה תהיה מידת ההשפעה של ההאטה בכלכלה העולמית על המשק הישראלי בשנה הבאה ואיך היא תשפיע על גביית המיסים. יתכן והצמיחה בפועל ב-2023 תהיה נמוכה יותר מהתחזית של 3%.

האינפלציה בארה"ב לקראת ירידה

באשר לעולם אומרים כלכלני מיטב כי נתוני מדד המחירים לצרכן לאוקטובר אכן מעידים כי האינפלציה בארה"ב לקראת ירידה.

לדבריהם, במדד המחירים האמריקאי לאוקטובר מבשרת על תפנית במגמה:

- נרשמה ירידה ראשונה בקצב השנתי של הליבה הכי יציבה של האינפלציה שמשתקפת במדד FED Cleveland 16% Trimmed-Mean CPI.

- שיעור הסעיפים והתת סעיפים במדד (בסה"כ יש 338 סעיפים ותת סעיפים) שתרמו למדד יותר מאשר בחודש הקודם ירד בשלושת החודשים האחרונים, כאשר שיעור הסעיפים שתרומתם פחתה עלה.

- הירידה באינפלציה התרחשה בגלל המשך הירידה בקצב השנתי של מחירי המוצרים (ללא האנרגיה). לעומת זאת, הקצב השנתי של אינפלציית השירותים המשיך לעלות והגיע ל-6.8%, הרמה הגבוהה מאז 1982. על פניו, זה מעיד על הירידה באינפלציה הטרנזיטורית ולא בליבת האינפלציה.

- אולם, גם במחירי השירותים מתרחש שינוי. ירד שיעור הסעיפים והתת סעיפים שתרומתם לאינפלציה עלתה. לעומת זאת, שיעור הסעיפים עם תרומה פוחתת דווקא עלה בחדות בחודש אוקטובר.

- עדיין לא באה לידי ביטוי בצורה ברורה השפעת השינוי במחירי השכירות על סעיף הדיור "הכבד" במדד המחירים, אך הוא אכן צפוי לקרות כי כל הסקרים הפרטיים משקפים ירידה משמעותית בקצב עליית מחירי השכירות.

הריבית בארה"ב לא תעבור את ה-4.75%

באשר לגובה הריבית בארה"ב, אומרים במיטב כי במחזורי עליית ריבית ב-50 השנים האחרונות, אינפלציית הליבה עשתה מפנה מעלייה לירידה ארבעה חודשים בממוצע אחרי שריבית ה-FED הגיעה לשיא. הפעם, הריבית צפויה לעלות למשך כ-3-6 חודשים אחרי השיא באינפלציית הליבה שהיה בספטמבר. המשך עלייה בריבית למרות עצירת העלייה בקצב האינפלציה נועד לפצות על העובדה שלהבדיל ממחזורי עליית ריבית בעבר, הריבית לא תעלה מעל רמת השיא של האינפלציה.

העלייה באבטלה מתחילה בדרך כלל אחרי שהריבית כבר נמצאת בשיא, כך שהאפיזודה הנוכחית לא אמורה להיות חריגה. הרעה בשוק העבודה צפויה להתחיל בחודשים הקרובים "ולקבע" עצירה בעליית ריבית.

לפיכך, בשלו התנאים לעצירה בעליית ריבית ה-FED כבר בחודשים הקרובים.

אולם, מעריכים במיטב, הסיכויים לירידת ריבית בשנה הקרובה, תרחיש שמגולם בחוזים, די נמוכים. מחיר הטעות של ירידה מוקדמת בריבית שעלולה שוב להחזיר אינפלציה לעלייה גבוה מכדי שה-FED יסתכן בצעד זה לפני שהאינפלציה תגיע קרוב מאוד ליעד.

מעודכן ל-11/2022

מדד המחירים לצרכן האמריקאי לחודש אוקטובר סיפק חדשות טובות לשווקים ולמשקיעים. המדד עלה ב-0.4%, פחות מהתחזיות שצפו עלייה של 0.6%. מדובר בקצב אינפלציה שנתי של 7.7%, ירידה לעומת 8.2% ששיקף מדד ספטמבר. כלכלנים בישראל מגיבים כעת לנתוני המדד ומנסים לחזות כיצד ישפיעו הנתונים על אופן פעולתו של הפד.

גיא בית אור, פסגות:

"החדשות הטובות במדד אוקטובר הן שאנו מתחילים לראות באופן ברור יותר את שחרור הלחץ במחירי המוצרים כאשר במדד זה במיוחד בלטו הירידות במחירי הרכבים המשומשים, והתייצבות במחירי הרכבים החדשים. במבט על, קצב האינפלציה השנתי של רכיבי המוצרים במדד ירד מקצב של 9.6% ל-8.6% – עדיין מאוד גבוה, אבל כל מסע ארוך מתחיל בצעד קטן, ובחודש אוקטובר זה היה צעד לא קטן כלל.

בגזרת השירותים התמונה הרבה יותר מעורבת שכן מחירי הדירות הגבוהים ממשיכים להפעיל לחץ לעליית מחירי השכירות אשר מגיבים בפיגור ניכר למחירי הנדל"ן. במדד אוקטובר, סעיף הדיור האיץ מ-6.6% ל-6.9% ולאור הפיגורים הגדולים בתגובתו לנעשה בשוק הנדל"ן – כנראה שעוד לא ראינו את השיא. החדשות הטובות? מחירי הנדל"ן בארה"ב כבר החלו לרדת ולהערכתנו, קצב העלייה השנתי בדיור יגיע לשיאו במהלך הרבעון הראשון של 2023 ומאז יתחיל להאט.

בשאר ענפי השירותים התמונה יותר מעורבת עם עליות בחלקם וירידות בחלקם. בסך הכל, אינפלציית השירותים בארה"ב האטה קלות מ-7.4% ל-7.2%.

חשוב להזכיר – השאלה מעולם לא הייתה אם האינפלציה צריכה לרדת, באופן ברור מהרמות הנוכחיות שלה היא חייבת לרדת, השאלה תמיד הייתה היכן היא תעצור ועוקבינו יודעים שלראייתנו, האינפלציה בעוד שנה מהיום צריכה לעמוד בארה"ב באזור רמה של 4.5%-5.0% כך שתהליך ירידת האינפלציה היה חייב להתחיל באופן משמעותי יותר.

מה זה אומר מבחינת הפד? כמובן שזה מחזק מאוד את ההסתברות שבפד יבחרו להוריד את קצב העלאות הריבית. הבעיה היחידה כעת מצד הפד היא כיצד להעביר את המסר למשקיעים כי העבודה שלהם עוד רחוקה מלהסתיים שכן לאור נתון זה, תשואות האג"ח צונחות והחוזים העתידיים מזנקים – באופן שעשוי להוביל להתרחבות לא רצויה של התנאים הפיננסיים.

לראשונה השנה, זה מדד שחברי הפד יוכלו לומר שרואים בו התקדמות, וללא הפתעה חיובית במדד הבא, בפד יבחרו להוריד את קצב העלאות הריבית בחודש דצמבר. באופן כללי, אנו מעריכים כי מחזור העלאות הריבית של הפד יגיע לכדי מיצוי בתחילת 2023.

מבחינת השוק המקומי אי אפשר להשליך יותר מדי על נתון האינפלציה של שבוע הבא. ללא הפתעה כלפי מטה בנתון האינפלציה בישראל, להערכתנו, מכלול הנתונים שיצאו לאחרונה בישראל, ביחד עם העובדה שארה"ב, בריטניה וגוש האירו כולן העלו את הריבית ב-75 נ"ב בפגישות האחרונות שלהן, מעלה את ההסתברות שבבנק ישראל יבחרו להעלות את הריבית בעוד 75 נ"ב בפגישה הבאה. בכל מקרה, אנו מעריכים כי מחזור העלאות הריבית בישראל יגיע לכדי מיצוי בסוף השנה עם אפשרות למהלך נוסף בתחילת ינואר. אנו רואים את ריבית בנק ישראל מגיעה לשיא ברמה של 3.5%-3.75% בתחילת 2023.

רונן מנחם, מזרחי טפחות: הכיוון חיובי, הפד ישמור על זהירות

"מדדי האינפלציה בארצות הברית הקפיצו את שוקי המניות (חוזים) והאג"ח משלוש סיבות (לפחות):

- הם היו נמוכים מהצפי ומנתוני החודש הקודם.

- הירידה נרשמה גם במדד הכללי וגם במדד הליבה (בניכוי מזון ואנרגיה)

- לאחר חודשים ארוכים הגיעו חדשות טובות מחזית האינפלציה

הדרך ליעד של 2% עדיין רחוקה, אך הכיוון חיובי והשווקים שצמאים לחדשות טובות הגיבו בהתאם.

חשוב לציין כי הנתונים המעודדים באים סמוך לאחר שהבנק הפדראלי של ארה"ב רמז בהודעת הריבית האחרונה כי תיתכנה העלאות ריבית מדודות יותר בהמשך וכי הוא ער לכך שלריבית ייקח זמן להשפיע על האינפלציה.

גם בהקשר זה המדדים הנמוכים שפורסמו היום מתקבלים בקורת רוח מיוחדת:

ראשית, כי אם מדובר בסנונית ראשונה וגם בחודשים הבאים תרד האינפלציה כך, הרי שמהירות השפעת הריבית כנראה גבוהה יותר ולכן לא בהכרח יצטרך הפד להעלות את הריבית לרמות גבוהות יותר מהתחזיות הקודמות שלו, כפי שהנגיד פאוול הזהיר.

שנית, הפד מתמקד לדבריו באינפלציית הליבה, שכן היא משקפת טוב יותר את הביקושים בתוככי ארה"ב ואת כוח הקנייה של משקי הבית שם. היות ובחודש אוקטובר בלטה הירידה דווקא של האינפלציה הזו, הדבר חשוב במיוחד.

כעת נותר לראות כיצד יתייחסו בפד לנתון החדש והאם יאותתו על האטה קרובה יותר של העלאת הריבית. לדעתי, הם ילכו צעד אחד קטן לכיוון זה, אך ישמרו על זהירות מרובה שכן מדובר בנתון של חודש בודד .כמו כן, גורמי סיכון כמו התחדשות ההתייקרויות במחירי הסחורות או הימשכות הקורונה בסין עדיין פועלים ברקע".

מעודכן ל-11/2022

מדד המחירים לצרכן האמריקאי (CPI) לחודש אוקטובר עלה פחות מהתחזיות, כך שהאינפלציה בארה"ב מתחילה להיחלש בהדרגה.

מדד אוקטובר עלה ב-0.4% לעומת תחזיות כלכלנים שצפו עלייה של 0.6%. מדובר במדד שמשקף קצב אינפלציה שנתי של 7.7%, ירידה מקצב של 8.2% שנרשם בספטמבר.

אינפלציית הליבה, בנטרול רכיבי המזון והאנרגיה התנודתיים, משקפת קצב שנתי של 6.3%, נמוך מצפי הכלכלנים ל-6.5%.

עד כה העלה הפד את הריבית בארה"ב ארבע פעמים ברציפות וכעת היא נמצאת ברמה של 3.75%-4%. אבל עד כה האינפלציה אומנם נחלשה מעט מהשיא אבל עדיין נמצאת ברמות גבוהות, וגם שוק העבודה, שהוא אינדיקטור נוסף להאטה בפעילות הכלכלית, ממשיך להפגין עוצמה.

בדברים שאמר יו"ר הפד ג'רום פאואל עם פרסום החלטת הריבית בתחילת נובמבר הוא השמיע טון נצי והבהיר לשווקים כי ייתכן אומנם ששיעור העלאות הריבית יתמתן אבל הן יימשכו זמן רב יותר, כך שהריבית תעלה בסופו של דבר יותר ממה שצפו. כל זאת במטרה להחזיר את האינפלציה אל היעד של 2% בשנה.

מעודכן ל-11/2022

נובמבר הפך כבר מזמן לשם נרדף לחודש של קניות אינטנסיביות באינטרנט לאור ימי המבצעים המיוחדים שמתקיימים במהלכו. אתרים רבים בארץ ובעולם מציעים הנחות משמעותיות על מגוון רחב מאוד של מוצרים, והימים המרוכזים – יום הרווקים הסיני, בלאק פריידי, סייבר מאנדיי והמקביל הישראלי שופינג איי.אל – נמתחים הרבה מעבר ל-24 שעות

אבל כשקונים ברשת, זה בכל זאת סוג של הימור כי תמיד עלול להסתבר בעת קבלת החבילה שהמידה לא היתה נכונה, שהגזרה לא מחמיאה, ומתעורר הרצון לבטל את העסקה.

אז איך עושים את זה, איך מקבלים את הכסף בחזרה, ואיך להגן על המידע שלנו ברשת? לפניכם כל התשובות לכל השאלות בעזרתה של עו"ד חניטל בלינסון-נבון, שותפה מובילה במחלקת הליטיגציה במשרד יגאל ארנון- תדמור לוי.

מתי הצרכן הישראלי רשאי לבטל עסקאות מכר ולקבל את הכסף חזרה?

בלינסון-נבון מסבירה כי "התשובה לשאלה זו משתנה ותלוית נסיבות. בהכללה גסה, כאשר מדובר בעסקת מכר בשווי למעלה מ-50 שקל, של מוצר שלא נפגם ולא נעשה בו שימוש, ניתן לבטל את העסקה מחמת חרטה תוך 14 ימים (אשר מתחילים להימנות באופן משתנה לפי אופי העסקה, החל ממועד התרחשות אירועים מסוימים, כגון קבלת המוצר). יש לציין כי קיימים מוצרים שלא ניתן להחזיר – כגון מוצרי מזון או תרופות ותוספי תזונה, או שביטול העסקה לרכישתם צריכה להיעשות בתוך זמן קצר יותר – כגון ביגוד והנעלה (תוך יומיים בלבד). במקרים מסוימים, נדרש שהודעת ביטול העסקה תיעשה זמן מסוים קודם לקבלת השירות על פי העסקה. חשוב לדעת שקיימים מצבי ביניים רבים בנושא זה".

האם אותם כללים חלים גם על קנייה מרחוק דרך הרשת?

חוק הגנת הצרכן כולל הוראות לגבי ביטול עסקת מכר מרחוק לפיהן ניתן לבטל עסקה בתוך 14 ימים ממועד קבלת המוצר או ממועד קבלת פרטי העסקה – לפי המאוחר מביניהם. כלומר, עומדים לכם 14 יום לבטל את העסקה מרגע שקיבלתם את המשלוח.

האם ביטול עסקה נעשה בחינם?

לפי החוק, בעל עסק יכול לגבות דמי ביטול בגובה 100 שקל או 5% משווי העסקה – לפי הנמוך מביניהם.

נניח שהצרכן התחרט, ומעוניין לבטל עסקה על מוצר שקנה. אם בית העסק מסרב – מה הצעדים שיש לנקוט?

בלינסון-נבון מסבירה כי "בהנחה שהלקוח כבר פנה לבית העסק וסורב חרף קיומה של זכות ביטול מכוח החוק, מומלץ לוודא שיש ברשותכם תיעוד לביצוע העסקה, כגון חשבונית, קבלה וכיו"ב, וניתן לתבוע את בית העסק. בהקשר זה, קיימים גופים שונים העוסקים בתחום הצרכנות ואשר ייתכן ויוכלו לספק סיוע לצרכן, דוגמת הרשות להגנת הצרכן ולסחר הוגן או המועצה הישראלית לצרכנות. מכל מקום, מומלץ לפנות לייעוץ משפטי לבדיקת המסלולים האפשריים למיצוי זכויותיו של הצרכן במצב זה, בהתאם לנסיבות המשתנות".

האם הכללים חלים גם על קניות ברשת מספקים בחו"ל?

חוק הגנת הצרכן חל רק לגבי אתרי אינטרנט ישראליים. אם העסקה נעשית באתר מחו"ל – ביטול העסקה תלוי בתנאים שמפורסמים באתר, ומכאן כי חשוב מאוד לקרוא אותם בטרם השלמת הרכישה.

מה הכי כדאי לדעת כשרוצים לבצע עסקה "חכמה" באינטרנט?

"מומלץ לבצע עסקאות בפלטפורמות אמינות ומוכרות, וככל הניתן, כאלה שמציעות מנגנוני אבטחת מידע", אומרת בליניסון-נבון, ומוסיפה: "כדאי לשים לב טוב שלא מתחבאים פרטים חשובים ב"אותיות הקטנות", בין אם בקשר לתכונות המוצר או השירות, ובין אם בקשר לחיובים נלווים לעסקה (כגון תוספות תשלום שונות למוביל לפי תנאי ההובלה). מעבר לכך, מומלץ לתעד תמיד באופן מסודר את כל המסמכים הקשורים בעסקה, כגון חשבונית, קבלה, וכיוצא באלה, כך שבמידת הצורך, יהיה קל יותר לפנות למיצוי זכויותיכם בקשר לעסקה".

ומה קורה אם פרטי כרטיס האשראי מגיעים לידיים לא נכונות, האם אז יש מי שיגן עלי?

בלינסון-נבון סבורה שמדובר בשאלה שהיא מעבר לשדה המשפטי, אבל מציעה כי "במידה וגיליתם שפרטי כרטיס האשראי שלכם דלפו ועלולים להימצא בידי אחר, מומלץ לפנות תחילה לחברת האשראי, ליידע אותה בדבר דליפת פרטי האשראי, ולדרוש לעצור תשלומים עתידיים. אם ידוע לכם כי בוצעו כבר עסקאות שלא על ידיכם או שלא באישורכם, יש לפרט בכתב בפני חברת האשראי את פרטי העסקה, ולבקש את ביטול החיוב על פי העסקה (ככל שטרם התבצע החיוב), ולחלופין את השבת הסכום (ייתכן שבכפוף להשתתפות עצמית). בנסיבות המתאימות, ניתן לתבוע את בית העסק שאצלו בוצעה העסקה".

ואיך אפשר להבטיח שפרטי האשראי שלנו לא ייגנבו מלכתחילה?

"על מנת להימנע מדליפת פרטי האשראי, מומלץ להימנע מהעברת הכרטיס הפיסי לידי אחרים, ולהזין את פרטי האשראי רק באתרים או באפליקציות שיש לכם היסוד להניח כי הם בטוחים ומוגנים ולא זדוניים או פרוצים", מסבירה בלינסון-לבון. "בנוסף, מומלץ להקפיד על הקלדת הקוד לכרטיס באופן דיסקרטי ככל הניתן, ולאחסן את קוד הכרטיס במקום נפרד מהכרטיס עצמו".

מעודכן ל-11/2022

ככל שחלום הדירה בבעלות מתרחק מהישג ידם של רבים במדינת ישראל על רקע המחירים הגבוהים והמחסור בהיצע, יותר ויותר פונים אל שוק השכירות, כך גם שם המחירים נעים בעיקר בכיוון אחד – מעלה. עיריות שונות מנסות לסייע לתושביהן בפתרונות שונים של דיור, וכעת עושה הוועדה המחוזית לתכנון ולבניה תל אביב מהלך חדשני, שבמסגרתו היא מקדמת תוכנית להקמת מגדל בן 64 קומות שכולו יהיה מיועד להשכרה.

התוכנית נקראת "פרויקט Beyond" והיא ממוקמת בסיטי של גבעתיים, ממזרח לאיילון וגובל ברחובות אריאל שרון ועל פרשת דרכים.

מדובר במיקום אסטרטגי, באזור התעסוקה הראשי של גבעתיים, בצמוד לבורסה ברמת גן, מגדלי תעסוקה נוספים בתל אביב, בהם מגדל בין ערים (המגדל שיהיה הגבוה בישראל), ובקרבה לתחנת רכבת סבידור מקנה לו איכויות ונגישות גבוהה.

המגדל יוקם בשטח בו אושרה בשנת 2014 תוכנית להקמת מגדל המשלב תעסוקה מסחר ומלונאות, בן 64 קומות, אשר נמצא בבניה בימים אלו. התוכנית החדשה, כוללת תוספת זכויות של כ-21,000 מ"ר לתעסוקה במגדל שבבנייה, וכן הקמת מגדל נוסף בן 64 קומות, הכולל 500 יחידות דיור קטנות בהן דירות סטודיו, ודירות 2 ו-3 חדרים. זאת, כדי לתת מענה למשקי בית קטנים, זוגות צעירים ומבוגרים.

בקומות המשותפות לשני המגדלים יוקמו קניון, מרכז כנסים, מרכז ספורט ושטחי ציבור.

מדובר בפרויקט ייחודי הנותן מענה לביקושים הגבוהים לדיור להשכרה בלב המטרופולין, עבור משקי בית קטנים, זוגות צעירים ומבוגרים. התוכנית מציעה דירות מנוהלות, לרבות מתקנים ושטחים ציבוריים לרווחת הדיירים בבניין.

בנוסף, התוכנית שמה דגש על הממשק בין המגדל למרחב הציבורי על ידי הרחבת מדרכות ומערכת גשרים בין המגדלים הסובבים, לצורך שיפור תנועת העובדים בתוך מרחב האיילון ובסביבת תחנת הרכבת.

יו"ר הוועדה המחוזית לתכנון ולבניה, ערן ניצן: "היווצרותו של מטרופולין ושל תשתית הסעת המונים בלב גוש דן, מאפשרים את היווצרותו של היצע דיור להשכרה ארוכת טווח באופן שייצר אלטרנטיבה לרכישת דירה. חברות מעולות שמנהלות בנייני מגורים גדולים להשכרה בלבד ליד רשת רכבתית היא העתיד של שוק הנדל״ן במרכז ישראל. החלטתנו אתמול היא צעד חשוב בקידומו של עידן זה".

מתכנן מחוז תל אביב במינהל התכנון, אדר' ארז בן אליעזר: "שוק הנדל"ן צריך להתשכלל עם מבני מגורים להשכרה ארוכת טווח אשר יתחרו על איכות המגורים, רמת השירותים ויעילות תפעולית ואנרגטית. פרויקט מסוג זה אשר כולל מאות דירות להשכרה הינו חלק משינוי המגמות בתחום ומיקמו במרחב יאפשר למשתמשיו סל שירותים עשיר במרחק הליכה קצר למרכז תחבורתי ועסקי".

מעודכן ל-11/2022עליות המחירים במשק הפכו כמעט לעניין שבשגרה, ומדי יום אנחנו מתבשרים על עוד ועוד חברות שמודיעות על העלאות ומעדכנות מחירים.

על פי בדיקה של סל מוצרים שערכה המועצה לצרכנות, נרשמה עלייה של 7% מחירי הסל מאז מאי 2021 ועלייה של 2% מאז חודש אוגוסט. עם זאת, הפערים במחירי הסל בין רשתות השיווק הגדולות מגיעים אפילו ל-80% על אותו מוצר.

ים כולנו, מעלה את השאלה איפה נמצא את סל המוצרים הזול ביותר. המועצה לצרכנות מפרסמת את הבדיקה החודשית המקיפה ביותר ומגלה היכן נמצאו פערים של אפילו 80% על אותו מוצר. אז מי העלה את המחירים הכי הרבה ואיפה תמצאו את הסל הזול ביותר?

מדד יוקר המחיה

יבואנים:

המועצה מאבחנת כי הרוב המוחלט של היבואנים ייקרו את המוצרים במהלך החודש האחרון בשיעור של כ 3%. בניגוד לידיעות המתפרסמות אודות מאבק רשתות המזון עם חברת יוניליוור, הרי שמתברר כי מוצרי החברה כבר רשמו התייקרות של 6% בממוצע בחודש האחרון.

גם ליימן שליסל יקרו בחודש האחרון את המחירים באופן חריג בשיעור של 5%.

המועצה לצרכנות מציינת לחיוב את חברת פרוקטר גמבל, אשר לא רק שלא ייקרה המוצרים, אלא המחיר הממוצע של מוצריה ירד השנה מול שנה קודמת ב-1%.

- במוצרי דיפלומט נרשמה עלייה ממוצעת של כ- 3% בהשוואה לתאריך הבדיקה הקודמת (31.8.2022). ועלייה של 9% ממאי 2021 .

- במוצרי יוניליוור נרשמה עלייה ממוצעת של כ- 6% בהשוואה לתאריך הבדיקה הקודמת (31.8.2022). ועלייה של 8% מהמחיר במאי 2021

- במוצרי ליימן שליסל נרשמה עלייה ממוצעת של כ- 5% בהשוואה לתאריך הבדיקה הקודמת (31.8.2022). ועלייה של 6% מהמחיר במאי 2021 .

- במוצרי סנו נרשמה עלייה ממוצעת של כ- 3% בהשוואה לתאריך הבדיקה הקודמת (31.8.2022). ועלייה של 5% מהמחיר במאי 2021.

- במוצרי קימברלי קלארק שנבדקו נצפתה עלייה ממוצעת של כ- 3% בהשוואה מול תאריך הבדיקה הקודמת (31.8.2022). כאשר בסה"כ במוצרים שנבדקו מדובר בעלייה של 6% מול שנה שעברה (19.5.2021).

- במוצרי שסטוביץ שנבדקו נצפתה עלייה ממוצעת של כ- 3% בהשוואה מול תאריך הבדיקה הקודמת (31.8.2022). כאשר בסה"כ במוצרים שנבדקו מדובר בעלייה של 9% מול שנה שעברה (19.5.2021).

- במוצרי פרוקטור אנד גמבל שנבדקו נצפתה עלייה ממוצעת של כ- 1% בלבד בהשוואה מול תאריך הבדיקה הקודמת (31.8.2022). ובסה"כ במוצרים שנבדקו מדובר בירידה של 1% מול שנה שעברה (19.5.2021).

יצרנים

בקרב היצרנים נמדדה מגמה מתונה אבל עקבית של עליית מחירים. שעור העלייה החודשי אמנם היה כ 1% אך באופן מצטבר מתחילת השנה ניתן לראות עליה של 5% – 7%.

- במוצרי אסם שנבדקו נצפתה עלייה ממוצעת של כ- 1% בלבד בהשוואה מול תאריך הבדיקה הקודמת (31.8.2022). אבל בסה"כ במוצרים שנבדקו מדובר בעלייה של 7% מול שנה שעברה (19.5.2021).

- במוצרי שטראוס שנבדקו נצפתה עלייה ממוצעת של כ- 1% בלבד בהשוואה מול תאריך הבדיקה הקודמת (31.8.2022). אבל בסה"כ במוצרים שנבדקו מדובר בעלייה של 2% מול שנה שעברה (19.5.2021).

- במוצרי סוגת שנבדקו נצפתה ירידה ממוצעת של כ- 5% בהשוואה מול תאריך הבדיקה הקודמת (31.8.2022). אבל בסה"כ במוצרים שנבדקו מדובר בעלייה של 5% מול שנה שעברה (19.5.2021).

איפה תמצאו את הסל הזול ביותר?

כאמור, המועצה לצרכנות מפנה את תשומת לב הציבור לפערי מחירים משמעותיים ביותר בין רשתות המזון הקמעונאיות. לא רק בין הרשתות העירוניות לדיסקאונט, כי אם ובעיקר בין רשתות הדיסקאונט, בינן לבין עצמן.

נדמה כי התחרות בקרב הרשתות הקמעונאיות על לב הצרכן ירדה, ובמצב דברים זה, ייטב לצרכנים אם יעדיפו לקנות ברשתות הזולות ובכך יחייבו את יתר הרשתות להתחרות, ולהוריד מחירים.

- הרשת הזולה ביותר רמי לוי, היקרה ביותר – מגה בעיר. ההפרש ביניהן 16% (כמו בבדיקה הקודמת)

- ההפרש בין רשת הדיסקאונט הזולה ביותר (רמי לוי ) והיקרה ביותר (שופרסל דיל-) 7%

- ההפרש בין הרשת העירונית הזולה ביותר (מחסני השוק בסיטי ) והיקרה ביותר (מגה בעיר)- 9%

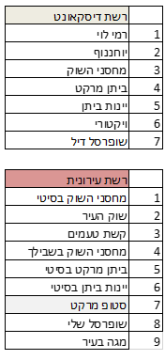

דירוג הרשתות מהזולה ליקרה וההפרש באחוזים בין הרשתות (על בסיס בדיקת סל 770 מוצרים):

מעודכן ל-11/2022

בשורת ההתחדשות העירונית מגיעה לראשונה גם לכרמיאל. הוועדה המחוזית לתכנון ולבניה צפון החליטה להפקיד תוכנית ראשונה להתחדשות עירונית בעיר.

התוכנית משתרעת על פני שטח כולל של כ-56 דונם, והיא ממוקמת בחלק הדרומי של העיר, צפונית לשמורת טבע נחל חילזון.

לראשונה, נקבע מנגנון בו יזמים יחזקו שישה מבנים ותיקים אשר כוללים כ-70 יחידות דיור (סך הכל 216 יחידות דיור), ובתמורה יתאפשר להם להקים 204 יחידות דיור חדשות שייבנו במבנים בני 8-10 קומות בחטיבות קרקע צמודות.

במסגרת התוכנית מוצע תכנון איכותי המנצל בצורה מיטבית את הקרקע, מחזק וממגן מבנים קיימים ומוסיף מגורים בצורה התואמת את כושר נשיאה של השכונה והיקפי הבינוי שהיא יכולה לשאת. תוכנית זו מהווה פתח לתוכניות נוספות באזור הוותיק של העיר.

מתכננת מחוז צפון במינהל התכנון, דקלה עדי פרץ: "מדובר בבשורה לדיירי המבנים הוותיקים אשר יחוזקו להם מבני המגורים מפני רעידות אדמה, וכן, התוכנית תביא לחידוש פני השכונה על ידי קליטת אוכלוסייה מגוונת חדשה באמצעות תמהיל דירות שייכלל בתוכנית. התוכנית כוללת מנגנון נוסף להתחדשות עירונית (שלא באמצעות פינו בינוי) תוך שמירה על איכות תכנונית ומאפייני המקום".

אלעזר במברגר, מנכ"ל הרשות הממשלתית להתחדשות עירונית: "התוכנית הראשונה של התחדשות עירונית בכרמיאל, אשר הופקדה היום, היא אבן דרך נוספת במאמצי הרשות הממשלתית להתחדשות עירונית להרחבת הפעילות של ההתחדשות העירונית אל מחוץ לאזורי הביקוש של מרכז הארץ. המבנים הישנים במתחם יחוזקו בפני רעידת אדמה, ולצידם בשטח של חנייה ציבורית יבנו בניינים חדשים. איכות החיים תעלה, התושבים יחיו במבנים בטוחים, והכול תוך שמירה על האופי הייחודי של השכונה, שקיבלה ליווי חברתי הדוק מתחילת התהליך. אני מודה לשותפינו ברשות המקומית, יחד נמשיך לחדש את כרמיאל".