ההשקעות האחראיות (ESG) מגיעות לקרנות ההשקעה הגדולות בעולם.

ענקית ההשקעות הבינלאומית קרלייל (Carlyle), הנסחרת בנאסד"ק והמנהלת השקעות בהיקף של כ-293 מיליארד דולר, הודיעה כי היא מתחייבת להשגת אפס פליטות פליטת גזי חממה (נט זירו) בכל השקעותיה, עד שנת 2050 או אפילו מוקדם יותר.

החברה הציבה שני יעדים בכל הקשור להפחתת פליטת גזי חממה בחברות הנשלטות על ידה: עד שנת 2025, 75% מהפליטות הישירות והעקיפות של גזי החממה של החברות בתיק ההשקעות של קרלייל, יהיו בהתאם להסכם פריז. לאחר 2025, כל החברות הנשלטות על-ידיה בפורטפוליו החברה יציבו יעדי אקלים תואמי החלטות הסכם פריז, בתוך שנתיים ממועד הבעלות.

קרלייל, המיוצגת בישראל ע"י HA Global מקבוצת הפניקס, הינה מחברות קרנות ההשקעה הפרטיות הגדולות בעולם הראשונות שמצטרפות לקריאה להאיץ את המעבר לכלכלת "אפס פליטות נטו" תוך הצבת יעדי אקלים הן לטווח הקרוב והן לטווח הרחוק.

מאמצי קרלייל לעמוד ביעדים אלו כבר החלו. החברה סיימה את שנתה השנייה במדידת "טביעת רגל פחמנית" כוללת של פליטות ישירות ועקיפות עבור החברות הנשלטות על-ידיה בפורטפוליו החברה ובקרנות הדגל האחרונות שלה מסוג Buyout בארה"ב וגם באירופה. זאת תוך מתן כלים לחברות אלו לאסוף, לנתח ולהבין את נתוני הפליטות שלהם. בעזרת צוות ESG ייעודי של קרלייל, בתוך שנתיים בלבד גדל מספר החברות בפורטפוליו החברה העוקבות אחר "טביעת הרגל הפחמנית" שלהן ל-100%. בהתבסס על תמיכה מעשית זו, קרלייל גם פרסמה "ספר כללי אנרגיה + פחם" עבור חברות הפורטפוליו שלה בשנת 2021, שמספק כלים שלב-אחר-שלב לתכנון, יצירה וביצוע של אסטרטגיות משמעותיות למעבר משימוש בפחם.

לקרלייל יש עבר מוכח בתחום האקלים, והיא הייתה חברת ההשקעות הפרטית הגדולה הראשונה שהגדירה והוציאה לפועל את יוזמת "אפס פליטות נטו" ב-2018. בשנת 2021 הובילה קרלייל פרויקט נרחב שנועד לעקוב אחר מדדי ESG – כולל פליטת גזי חממה ושימוש באנרגיה מתחדשת – ויצירת תקני דיווח עבור קרנות השקעה פרטיות. היוזמה המשותפת הכריזה לאחרונה על אבן דרך והתחייבות של למעלה מ-100 שותפים כלליים ושותפים מוגבלים בעולם שמייצגים 8.7 טריליון דולר ב-AUM ויותר מ-1,400 חברות פורטפוליו. כמו כן, קרלייל השלימה לאחרונה את שנת הדיווח השנייה שלה במסגרת צוות המשימה בנושא גילוי פיננסי קשור-אקלים (TCFD – Taskforce on Climate-related Financial Disclosures) כאחת מחברות ההשקעה הפרטיות הגדולות הראשונות שדיווחו בפורמט זה בשנת 2020. כחלק מהמחויבות שלה ל"אפס פליטות נטו" מתכננת קרלייל לדווח באופן קבוע על התקדמות כנגד התחייבויותיה ותעריך מחדש את היעדים באופן רציף מול תקני התעשייה.

לדברי מנכ"ל קרלייל קיוסונג לי, "באופן קולקטיבי, הכרחי שתעשיית קרנות ההשקעה הפרטיות תתמקד בהשקעה, ולא במכירה, על מנת להשיג התקדמות ממשית בהחלפת מקורות אנרגיה. בהכרזתנו על מחויבותנו ל'אפס פליטות נטו', אנו רואים את עצמנו כנושאים באחריות לקידום הפחתת פליטת ממשית בקרב חברות הפורטפוליו שלנו. המשקיעים צריכים להיות בחזית הסיוע לחברות להחליף את השימוש בפחם בכל מגזרי הכלכלה. לא רק שלאסטרטגיה זו יש פוטנציאל גבוה יותר לקדם את החלפת השימוש בפחם, אלא שהיא מהווה גם גורם מפתח בהפיכת החברות לתחרותיות יותר בעולם שמחליף את השימוש בפחם – מה שמוביל לביצועים טובים יותר ולתוצאות טובות יותר עבור המשקיעים שלנו".

השקעות ESG: איכות הסביבה וזכויות עובדים, לא רק רווח

תעריפי השימוש של בזק יפחתו באופן דרמטי. שר התקשורת יועז הנדל מתכוון לאפשר את ההפחתה המשמעותית כצעד נוסף שיביא לעידוד פרישת רשתות מתקדמות מבוססות סיבים אופטיים לכלל הארץ.

ההודעה מגיעה בהמשך להחלטת ממשלה 371 ולתיקון 74 לחוק התקשורת, שקובעים כי שר התקשורת רשאי לקבוע תעריף מופחת בעד שימוש בתשתיות פאסיביות של בזק באזורי התמרוץ. התעריף המוצע עומד על 108 שקל לק"מ לשירות הגישה לקנה ו-195 שקל לק"מ לשירות סיב אפל (זאת לעומת ל-409 שקל לק"מ ו-501 שקל לק"מ בהתאמה הקבועים כיום בתקנות).

קביעת התעריף המופחת היא חלק ממערך התמריצים שיצר המשרד על מנת לעודד את חברת בזק להרחיב את היקף הפרישה ולהפחית את עלויות הפרישה עבור ההחברות המתחרות באזורים שבהם בזק בוחרת שלא לפרוש.

קביעת התעריף המופחת תגביר את היעילות המשקית באמצעות חיסכון בעלויות הפרישה באזורים שאינם כדאיים לפרישת רשת מתקדמת גם עבור בזק, תגביר את קצב הפרישה באזורי התמרוץ, ותשפיע ישירות על צמצום הפערים הדיגיטליים בכלל הארץ. צמצום הפערים הדיגיטליים במדינת ישראל יהווה מנוף רב עוצמה לקידום חברתי-כלכלי של משקי הבית באזורי התמרוץ, יביא לגישור על מרחקים פיזיים בין פריפריה למרכז, יגדיל את פריון העבודה, יחזק את הפעילות הכלכלית בפריפריה ויצמצם פערים כלכליים.

שוק התקשורת מצוי בתקופה עתירת השקעות בפרישת תשתיות מתקדמות שאחת מתוצאותיה היא פרישת רשתות נייחות מתקדמות מבוססות סיבים אופטיים בקצב מוגבר למשקי הבית הפרטיים. תנופת פרישת הרשתות המתקדמות מיוחסת בין היתר לרפורמת השוק הסיטונאי, שאפשרה למתחרות חסרות תשתית לספק שירותי תשתית אינטרנט למנוי, להגדיל את בסיס המנויים שלהן ולהרחיב את בעלותן במקטעים השונים של הרשת.

לדברי השר הנדל, "המשימה שלנו היא לחבר את ישראל בכל מקום. אינטרנט מהיר בנגב, בגליל ובשדרה המזרחית. בפריפריה הגיאוגרפית והחברתית. לשם כך אנחנו מתכוונים להפחית את התעריף של שימוש בתשתיות בזק. המהלך יחזק את הכדאיות הכלכלית של החברות המתחרות לפרוש את אזורי התמרוץ מוקדם מהצפוי, יעודד תחרות ונגישות. היום יותר מתמיד, אחרי שנתיים לצד מגפת הקורונה, אנחנו מבינים את החשיבות של תשתיות תקשורת איכותיות ויציבות כדי לעודד התיישבות וצמצום פערים".

כשאנחנו מתחתנים אנחנו מצוידים בכל מה שצריך כדי לשמור על עצמנו בטוחים בעתיד. יש את מי שחותם על כתובה עם סכום כסף שנועד לפיצוי במקרה של גירושין, יש את מי שסומך על בית הדין הרבני במידה ויצטרך להתגרש ולהתקיים לאחר מכן, ויש לא מעט חוקים ותקנות המגנים על אנשים נשואים – גם כשנמצאים ביחד וגם כשהם רוצים להיפרד.

אבל כיום, אנשים שחיים בזוגיות – אנשים נשואים לא נשואים, ידועים בציבור ושאר אנשים המקיימים קשר זוגי, משק בית, או קשר משפחתי בכל קונסטלציה אפשרית – רוצים כן להגיש להרגיש בטוחים ומוגנים בנושא הכלכלי. לכן רבים מבצעים הסכם ממון.

אבל מה צריך לדעת על הסכם ממון?

בתחילה חשוב להבין שלא מדובר בהסכם שחותמים עליו רק אנשים עמידים במיוחד המתחתנים בשנית עם נשים או גברים צעירים, או כאלה שיכולים להיות רודפי בצע. החיים הם לא סרט, ובמציאות: הסכם ממון חותמים זוגות ממוצעים מכול סוגי האוכלוסייה.

אלה יכולים להיות אנשים עם הכנסה ממוצעת שעובדים בכל משרה כזו או אחרת ואנשים שמנהלים זוגיות ופשוט רוצים להרגיש בטחון כלכלי בזמן שהם מנהלים אותה.

הסכם ממון ידועים בציבור הוא מסמך שמטרתו להגן על רכוש או לקבוע תנאים כלכליים עבור בני הזוג במקרה של פרידה. ההסכם מונה ומפרט את הנושאים של חלוקת רכוש או חוסר חלוקה של רכוש ומטרתו לאפשר לשני בני הזוג להיות בטוחים בקשר כלכלית, ולהבין כי הוא לא מבוסס על מניעים כלכליים, אלא על מניעים רומנטיים וכאלה שמטרתם להטיב עם שני בני הזוג.

מי מכין הסכם ממון?

מי שעורך את הסכם הממון הם בדרך כלל נוטריונים ועורכי דין מומחים בתחום שיכולים לבצע את הפעולה על הצד הטוב ביותר.

כדי לערוך את ההסכם חשוב ללכת לעורך דין הסכם ממון ושתהיה הסכמה בין שני בני הזוג שיודעים כי מדובר במסמך שנועד להגן על שניהם.

חשוב לדעת שכיום זוגות מכל סוג, בכל גיל ובכל מצב כלכלי, יכולים לערוך הסכם כזה בעיקר אם ישנו חשש לגבי העתיד הכלכלי בזמן פרידה.

לסיכום, בכל הנוגע להסכם ממון – תשכחו את מה שראיתם בסרטים, ודעו כי מדובר בעולם משפט שמציע שירות סטנדרטי שמטרתו לאפשר ביטחון כלכלי עבור כל הצדדים שבעניין.

הממשלה אישרה את הרחבת הזכאות למענקים לעסקים בהוצאות השכירות. הסיוע, בהיקף 60 מיליון שקל, יאפשר לעוד עסקים לקבל את המענק ונקבע כחלק ממספר מסלולי סיוע לעסקים שנפגעו בשל הירידה בהיקף פעילותם. גובה מענק הסיוע עד 120 אלף שקל לעסק.

כחלק מהקלת התנאים לקבלת המענק, הוחלט כי היקף הוצאות השכירות ששילם העוסק בשנת 2020, לא יפחת מ-80% מהיקף הוצאות השכירות ששילם בשנת 2019. זאת, במקום 90% הנהוגים כיום. בנוסף, לצורך עמידה בתנאי הזכאות, יוכרו לעסקים הוצאות שנפרסו על פני תקופה רחבה ולא הוצאות שיצאו בשנת 2020 בלבד.

הודות להקלה בתנאי הזכאות, עסקים רבים נוספים יוכלו לקבל את הסיוע.

גובה המענק שישולם יעמוד על 100 שקל למטר ועד 120 אלף שקל מענק לעסק. סך המענקים שהתקבלו מרשות המסים וממענק השכירות לא יעלה על המענק המקסימלי שנקבע למענק הוצאות קבועות.

כמו כן, הוחלט על הארכת התקופה בה ניתן להגיש בקשות לקבלת המענק, שתסתיים בתאריך 28 באפריל 2022.

המענק יופעל על ידי הרשות לעסקים קטנים ובינוניים, כחלק מתוכניות הסיוע לעסקים שנפגעו בעקבות הקורונה.

לדברי שר האוצר אביגדור ליברמן, "כחלק ממדיניות כלכלית אחראית, החלטנו להרחיב את התנאים לקבלת מענק סיוע בהוצאות השכירות. כפי שאמרנו לכל אורך הדרך, נעזור לכל מי שייפגע בעקבות גל האומיקרון באופן ממוקד, שקול והגון".

שרת הכלכלה והתעשייה אורנה ברביבאי הוסיפה כי "תיקון הקריטריונים למענק לעסקים בעלי שכירות גבוהה, שנפגעו בתקופת הקורונה, יאפשר להגדיל את היקף הזכאים ולתת מענה טוב יותר לפגיעה שספגו. זהו צעד חשוב נוסף ובהמשך יסוכם מתווה הסיוע לעסקים שנפגעו מגל האומיקרון".

הממשלה אישרה את תיקוני החקיקה שסוכמו במסגרת עסקת החבילה במשק. עסקת החבילה סוכמה בחודש נובמבר האחרון בין שר האוצר אביגדור ליברמן, שרת הכלכלה אורנה ברביבאי, יו"ר ההסתדרות ארנון בר-דוד, יו"ר נשיאות המגזר העסקי דובי אמיתי ונשיא התאחדות התעשיינים ויו"ר נשיאות המעסיקים והעסקים בישראל ד"ר רון תומר. עסקת החבילה הכוללת העלאה מדורגת של שכר המינימום ל-6,000 שקל, מתן גמישות בהעסקת עובדים וכלים להמרצת המשק, וכן יצירת ודאות ביחסי עבודה במגזר הציבורי הכוללים דחיית הסכם המסגרת במגזר הציבורי ל-2023 ומתן תקציב לפתרון בעיות.

להלן תיקוני החקיקה הכלולים בעסקת החבילה:

– תיקון חוק שכר מינימום:

העלאת שכר המינימום במשק תוך התחשבות במצב שוק העבודה והאילוצים התקציבים. שכר המינימום יעלה בצורה מדורגת ואחראית, תוך דגש על צמצום פערים וחיזוק מעמדם של העובדים בעלי השכר הנמוך וזאת עד ל-6,000 שקל.

מועד – גובה שכר המינימום

אפריל 2022 – 5,400 שקל

אפריל 2023 – 5,500 שקל

אפריל 2024 – 5,700 שקל

אפריל 2025 – 5,800 שקל

דצמבר 2025 – 6,000 שקל

– תיקון חוק חופשה שנתית – תוספת יום חופשה לעובד המועסק עד 5 שנים במקום העבודה.

– תיקון חוק שעות עבודה ומנוחה – תיקון חישוב השעות הנוספות שמטרתו העסקה גמישה של עובדים עבור המעסיק ואיזון בית-עבודה טוב יותר עבור העובד. כמקובל במרבית מדינות ה-OECD, הצדדים סיכמו על חישוב שעות נוספות המביא לידי ביטוי את הגמישות הנדרשת לצורך איזון בין עבודה ופנאי ומתן מענה לתקופה המאתגרת שבפניה אנחנו ניצבים.

רשות ניירות ערך קובעת כי גם מתווכים ומשווקים של מיזמים לא מפוקחים נחשבים למציעים ונדרשים לעמוד בהוראות חוק ניירות ערך. מכאן שגם רכישת דיור עם רישום בטאבו עשויה להיחשב כנייר ערך.

קביעת הרשות באה במסגרת דוח שפרסמה מחלקת ביקורת והערכה ברשות ניירות ערך בנושא הצעה של ניירות ערך לציבור. הדוח מתפרסם בהמשך למספר ביקורות שביצעה המחלקה בשיתוף עם מחלקת תאגידים, במיזמים הפונים למשקיעים פוטנציאליים ומציעים להם להשקיע במיזם. בדוח ריכוז הממצאים מוצגים שני מקרים, בהם השקעה פיננסית בפרויקט נדל"ן הכוללת רישום במרשם המקרקעין תיחשב כהשקעה בניירות ערך.

במקרה הראשון מדובר בשיווק יחידות דיור בפרויקט נדל"ן במדינה זרה. ההשקעה דרשה התקשרות בהסכם רכישה של יחידת דיור תוך רישום הזכות על שם המשקיע במרשם המקרקעין באותה מדינה. מעבר לכך, נחתם הסכם נוסף לפיו המשקיע משכיר את היחידה שרכש בחזרה ליזם לתקופה של 10 שנים, בתמורה לתשלום שנתי של 10% מהיקף ההשקעה שלו. בפועל התשלום למשקיע לא תלוי בהכנסות מהשכרת היחידה שלו, והיזם הוא שמנהל את היחידה כולל השכרתה על פי שיקול דעתו. הרשות קובעת כי בנסיבות המקרה הספציפי, מערכת ההסכמים בפרויקט מהווה "ניירות ערך", וזאת על אף קיומו של רישום הנכס על שם המשקיע ברשם המקרקעין.

לדברי הרשות בדוח, על פי רוב, רכישה של דירה מזוהה הרשומה קניינית על שם הרוכש במרשם המקרקעין תהיה במהותה בגדר רכישה צרכנית באופייה, שאינה פיננסית. כך למשל, כאשר אדם רוכש דירה לצורך מגוריו בה או לצורך השקעה בנדל"ן באופן ישיר ועצמאי. יחד עם זאת, קיומו של רישום במרשם מקרקעין לבדו אין משמעותו בהכרח כי העסקה שבנדון אינה מהווה "נייר ערך".

מאפייני ההשקעה מעידים כי ההתקשרות נועדה לביצוע השקעה פיננסית

עוד נקבע בדוח כי מאפייני ההשקעה ואופן ביצועה מעידים כי ההתקשרות במהותה היא לביצוע השקעה פיננסית, פאסיבית, הנושאת אופי כלכלי מובהק ותוך ציפייה לתשואה. במקרים אלו, יש לראות במערכת ההסכמית הזו השקעה בנייר ערך.

מקרה נוסף שנכלל בדוח מתייחס לשיווק יחידת נופש מלונאית בחו"ל. למשקיעים הוצע לרכוש יחידת נופש פרטנית במיקום ספציפי במלון. כל יחידה נרשמה על שם המשקיע במרשם המקרקעין המקומי. עם זאת מארג הסכמי ההשקעה קבע שהמשקיעים זכאים לקבל חלק מרווחי המלון, בהתאם לחלקם היחסי למול כלל מחזיקי יחידות הנופש, ללא תלות בביצועי היחידה הספציפית שנרכשה על ידם.

עמדת הרשות היא כי בנסיבות אלו הסכמי ההשקעה מהווים "ניירות ערך" למרות שהמשקיע רכש יחידה מלונאית ספציפית שנרשמה על שמו במרשם המקרקעין. לדברי הרשות, העובדה שהמשקיע זכאי לתשואה הנגזרת מהפעילות הכוללת של המיזם, ולא רק מיחידת הדיור שנרכשה על ידו, מחזקת את הצורך בהגנת דיני ניירות ערך.

בנוסף, דוח הרשות עוסק בשתי סוגיות נוספות:

- מעורבותם של מתווכים ומשווקים בשיווק ההשקעות – בהקשר זה קובעת הרשות כי "החוק אינו מכיר במעמד של "מתווך" ככזה המעניק פטור מתחולתו". ככל שגורם כלשהו לרבות "מתווך" מבקש להציע לציבור ניירות ערך של תאגיד כלשהו, מוטלות עליו החובות מכוח החוק.

- שימוש בנתונים כספיים "אובייקטיביים" לשיווק השקעה – ברשות זיהו מקרים בהם מיזמים פרסמו נתונים כספיים "אובייקטיבים" שמקורם בפרסומים פומביים שונים לצורך שיווק ההשקעה. הנתונים אינם מתייחסים לפרויקט עצמו, אך הם מוצגים באופן המרמז על התוצאות הצפויות של ההשקעה במיזם המגייס. כך לדוגמא פרסום שיעורי תשואה ממוצעת בשכונה או בעיר בה מצוי פרויקט נדל"ן המשווק על ידי היזם ועוד. על פי קביעת הרשות, פרסומים של נתונים כספיים מסוג זה, אינם נכללים בפטור "הפרסום הכללי" הקבוע בחוק, אף אם מדובר בנתונים חיצוניים לפעילות המיזם.

על פי עמדת הרשות, האיסור המפורש למסור נתונים כספיים במסגרת פטור "הפרסום הכללי" מעיד על חשיבותם של נתונים כספיים במסגרת הצעה של ניירות ערך. משכך, פרסומים שמטרתם לעקוף הוראה זו, לא יכולים לחסות תחת הפטור.

מהן השקעות לא מפוקחות וכיצד להיזהר מהן

יזמים ומשקיעים בהשקעות אלטרנטיביות? רשות ניירות ערך מזהירה אתכם

נתוני הצמיחה שהתפרסמו בשבוע שעבר היו הרבה יותר חזקים מהתחזית, והם משנים באופן מהותי את ההערכה לגבי מצבו של המשק הישראלי. כך אומרים כלכלני מיטב דש בראשות הכלכלן הראשי אלכס זבז'ינסקי. לדבריהם, הצמיחה במחצית השנייה של השנה (בגלל תנודתיות, הנתונים והעדכונים החדים עדיף להסתכל על נתוני המחצית ולא על הרבעון) הייתה אפילו חזקה יותר מאשר במחצית השנייה של 2020 (11.3% לעומת 9.3%), שבה המשק התאושש מהמכה של הסגר הגדול, והיא נשענה על כלל המרכיבים – הצריכה הפרטית, ההשקעות והיצוא.

לפיכך, אומרים במיטב דש, הפער בין התמ"ג בפועל לבין מגמת ארוכת הטווח נסגר כבר ב-2021, בניגוד להערכות של בנק ישראל שזה יקרה רק ב-2023. לדבריהם, הצמיחה החזקה במיוחד ברבעון הרביעי אמורה להעלות אוטומטית את התחזיות לצמיחה בשנת 2022 (אפקט הזנב), ועל כן הם מעלים את התחזית לצמיחה בשנת 2022 ל-7% לעומת 5.5% בתחזית הקודמת.

הריבית בישראל תגיע ל-0.75% בעוד שנה

לדבריהם, נתוני הצמיחה מצטרפים לנתונים נוספים שמצדיקים עליית ריבית, כמו סגירת פערים גם בשוק העבודה, נתוני אינפלציה שחרגו מהגבול העליון של היעד לראשונה מאז 2011, וקצב עליית מחירי הבתים שעלה מעל 11%, שיא מאז 2011. המסקנה שעולה מהנתונים היא שהריבית האפסית אינה מתאימה יותר למשק וספק שהתרומה החיובית שלה מפצה על הסיכונים להם היא גורמת, מה שצפוי להוביל את בנק ישראל להתחיל לתכנן יציאה מהמדיניות המרחיבה.

להערכת כלכלני מיטב דש, הריבית תתחיל לעלות עד אמצע השנה ותגיע לכ-0.75% בעוד שנה.

באשר לעולם, אומרים במיטב דש כי ניכרים סימנים להתאוששות אחרי ירידה בתחלואה. המשק האמריקאי מתאושש מגל האומיקרון. ניכרת עלייה במספר הנוסעים בטיסות, גידול בהזמנות במסעדות ושיפור במדד הניידות של גוגל. היציאה מהמגפה באה לידי ביטוי בביצועים עודפים של מניות חברות התעופה וסקטור הבילוי, המסעדות, הפנאי והתיירות בארה"ב ובאירופה. גם הנתונים הכלכליים שהתפרסמו בשבוע שעבר הפתיעו ברובם לטובה. המכירות הקמעונאיות והייצור התעשייתי עלו מעל התחזיות. יחד עם זאת, בתנאי אינפלציה גבוהה קשה להבין מהנתונים הנומינאליים האם שינוי הוא תוצאה של עלייה במחיר או שינוי ריאלי.

לדבריהם, נתוני האינפלציה בארה"ב ברובם המשיכו להיות גבוהים מהתחזיות, כפי שעלה ממדד המחירים ליצרן ומדד מחירי היבוא. ציפיות האינפלציה של הצרכנים בסקר שלוחת ה-FED בניו יורק ירדו מ-6% ל-5.8%, אך ציפיות העסקים בסקר אחר של ה-FED עלו מ-3.4% ל-3.6%, והציפיות הגלומות בשוק האג"ח לשנתיים עלו בשבועיים האחרונים מ-3.2% ל-3.65%.

אף על פי כן, ניתן לזהות הקלה בבעיות בשרשרת ההספקה. ניתן להעריך שבחודשים הקרובים הקלה בשרשרות ההספקה תבוא לידי ביטוי בשיפור בפעילות החברות ובנתוני האינפלציה. קצב האינפלציה השנתי צפוי גם לרדת מסיבות טכניות, אחרי יציאה מהספירה של מדד המחירים לחודשים אפריל-יוני 2021, שכללו סעיפים בודדים שהתייקרו בחדות ביציאה מהמגבלות בתחילת 2021, במיוחד מחירי המכוניות שתרמו כ-0.3% לכל אחד מהמדדים בחודשים אלה.

אולם, הקלה זו לא תסמן סוף לאינפלציה, אלא רק הקלה ברכיבים הזמניים שלה. במיטב דש מעריכים כי האינפלציה המבנית תישאר גבוהה ברמה של כ-4%-5% בסוף השנה, מה שיגרום ל-FED להמשיך עם עליות ריבית.

ספק אם הימנעות ממלחמה תוביל לעלייה משמעותית בשוק המניות

באשר לשוקי המניות אומרים כלכלני מיטב דש כי למרות שלכאורה הירידות במניות בשבועיים האחרונים היו קשורות לסיכוני המלחמה ולמרות שתשואות אג"ח דווקא ירדו, הבורסות האמריקאיות ממשיכות להציג ביצועים נחותים, בפרט מדד הנאסד"ק. בנוסף, הירידה בסיכוני המלחמה תוביל לעליית תשואות שתכביד על המניות. לפיכך, לא בטוח שהימנעות מהמלחמה באוקראינה תוביל לעליות משמעותיות בשוק המניות.

נתוני התוצר של מדינת ישראל ל-2021 מרשימים. כך אומרים כלכלני בית ההשקעות לידר שוק הון בראשות הכלכלן הראשי יונתן כץ. השוואה בין הנתונים לרבעון הרביעי 2019, ערב הקורונה, לרבעון הרביעי של 2021 מראה בין היתר כי המשק צמח ב-8.9% במצטבר, רמת החיים עלתה ב-3.1% (הצריכה הפרטית לנפש), ההשקעות בבנייה למגורים עלו ב-10%, גם יצוא שירותי ההייטק (31%+) וגם היצוא התעשייתי (17%+) עלו בקצב מהיר.

כל אלו, אומרים בלידר, מחזקים את ההערכה שהמשק הישראלי התאושש היטב ממשבר הקורונה ולא זקוק למדיניות מוניטרית כה מרחיבה. בנק ישראל מעריך כעת כי המשק צמח ב-4.2% בינואר, ועל כן עלתה הסבירות להעלאת ריבית ב-11 באפריל.

התחזית: אינפלציה של 1.9% שנה קדימה

לדבריהם, מדד ינואר לא הפתיע, והם חוזים אינפלציה של 1.9% שנה קדימה. זאת על סמך כמה הנחות בסיסיות, כמו התייצבות בשער החליפין בטווח הקצר ואחר כך חזרה למגמת ייסוף מתון בקצב שנתי של כ-4%; המשך האצה בקצב עליית מחירי השכירות, אך בקצב מתון – הם מניחים עלייה של 4% במחירי השכירות בחוזים מתחדשים; האצה בעליית השכר הממוצע במשק לקצב של 4.5% בסוף 2022, על רקע שוק עבודה "מתוח", ועלייה מתונה במחיר הנפט ל-97 דולר לחבית בעוד שנה ו-102 דולר בסוף 2023.

קצב עליית מחירי הדירות עשוי להתמתן

בהתייחסות מיוחדת לשוק הדיור, אומרים כלכלני לידר כי בחודשים נובמבר-דצמבר עלה מספר המכירות של דירות חדשות עלה ב-8.4% (לעומת החודשיים הקודמים), זאת על רקע הקדמת רכישות לפני העלאת מס רכישה. מספר הדירות החדשות שנותרו למכירה נמצא במגמת עלייה (7.5% ב-2021), מה שעשוי למתן את קצב עליית מחירי הדיור, כולל כאמור מחירי השכירות.

באשר לעולם אומרים בלידר כי חשש מפלישה רוסית לאוקראינה המשיך להעיב על שוקי המניות בעולם, כאשר ברקע הפד משדר מסר "ניצי" לשווקים. בפרוטוקול של החלטת הריבית חברי הפד בדעה שיש לרסן את המדיניות המוניטארית (כולל צמצום במאזן הפד) בקצב מהיר יחסית לסייקלים אחרים בעבר.

מבחינת נתוני המאקרו בארה"ב, בינואר המסחר הקמעונאי עלה ב-3.8% לאחר ירידה של 2.5%. רכישות באינטרנט עלו ב-14.5% בינואר. מדובר בשינוי נומינלי, אך גם בניכוי אינפלציה מדובר במגמה חיובית. כידוע, משקי הבית עדיין נהנים מעודפי המזומנים מתמיכות הקורונה, אך יותר חשוב להדגיש במבט קדימה: הלחץ לעליית השכר צפוי להימשך ולתמוך בהמשך גידול בהכנסה הפנויה, בפרט ברמות שכר נמוכות, בהן הנטייה השולית לצרוך גבוהה יחסית. משמעות הדבר: המשך גידול בביקוש המקומי, מה שמהווה גורם אינפלציוני וסיבה להמשך לחץ לעליית ריבית גם ב-2023 ו-2024.

יש לכם קרן השתלמות? מזל טוב, אתם המרוויחים הגדולים של שנת 2021! שנת 2021 הייתה מאתגרת בהרבה תחומים, ממגפות ועד מבצעים צבאיים – אבל לפחות ניתן להתנחם בעובדה שהיא האירה פנים לרוב אפיקי ההשקעה.

הרווח של קרנות ההשתלמות עלה בכ-15% – כמעט פי 3 מהתשואה הממוצעת בשנת 2020, וגבוה אף מהתשואה בשנת 2019. "מקור העלייה בשוק המקומי קשור לאפשרות שישראל תיכלל במדד ה-MSCI האירופי לצד רפורמת האג"ח. שני אלו אמורים להוביל להזרמת סכומי כסף גדולים לשוק הישראלי", כך סיפר לנו גיא שנצר, מנכ"ל חברת הביטוח והפיננסים "קורקט" ומומחה להשקעות. "כמו כן, שנת 2021 התאפיינה בקו כללי של יציאה ממיתון ומשבר, מה שאוטומטית גרם לצמיחה עולמית מהירה בתעשייה ובצריכה".

מהי קרן השתלמות?

קרן השתלמות היא הטבה שמעניק המעסיק לעובד, והיא מוגדרת כתוכנית פנסיונית. העובד והמעסיק מפקידים לקופת הקרן ביחס מינימלי של 1:3. "למעשה, קרן השתלמות היא מוצר חיסכון לטווח בינוני. הנתונים מלמדים כי קרנות השתלמות מרוויחות מצוין לאורך השנים, וגם הטבת המס המגיעה עמם היא משמעותית. הכספים שבקרנות מנוהלים ע"י מנהלים מקצועיים המתמחים בשוק ההון", אומר גיא שנצר.

קרן השתלמות היא תוכניות החסכון ההונית היחידה בישראל המאפשרת למשוך את הכספים המצטברים בה ללא מס (עד תקרה מסוימת). העובדה שהיא הופכת לנזילה כעבור שש שנים ממתגת את קרן ההשתלמות כאחד המוצרים החמים בשוק הפיננסים. קרן השתלמות היא מוצר פופולרי גם בקרב העצמאיים.

לאחר שלוש שנים ניתן למשוך את הכסף שהצטבר בקופה לטובת השתלמות מקצועית ולאחר שש שנים ניתן לפדות את כל הכספים שהופקדו ללא מע"מ (עד 15,712 ש"ח לשכיר ו-18,480 ש"ח לעצמאי). במקרה שהעמית מגיע לגיל פרישה – ניתן לפדות את הקרן ללא מס גם לאחר שלוש שנים ממועד ההפקדה הראשונה.

כיצד אתה ממליץ לבחור קרן השתלמות?

גיא שנצר: "ישנן קרנות השתלמות רבות בשוק, חלקן מנוהלות ע"י חברות ביטוח וחלקן ע"י בתי השקעות. הן נבדלות אחת מהשנייה במדיניות ומסלולי ההשקעה, ברמות הסיכון, וכן בדמי הניהול. אני ממליץ לבחור את קרן ההשתלמות בהתאם לרמת הסיכון המתאימה לכם. ל"קורקט ביטוח ופיננסים" יש ניסיון רב בניהול של השקעות ומגוון של מסלולי השקעה שיכולים להתאים לרמת הסיכון המבוקשת".

האם משתלם למשוך כסף שנצבר בקרן ההשתלמות בתום שש שנים?

גיא שנצר: "למרות הפיתוי הגדול, אני ממליץ להשאיר את הכסף שנצבר בקרן ההשתלמות. לאחר תקופת ההמתנה, תוכלו להמשיך וליהנות מהזכות למשיכת החיסכון בכל עת. בכל פנים, אני ממש לא ממליץ למשוך את הכספים לפני תום תקופת שש השנים, מפני שהטבת המס קטנה משמעותית. מי שמושך מעבר ל-7,500 ש"ח לחודש לפני תום התקופה ישלם כ-47% מס הכנסה לפי החוק!".

שנת 2022 בקרנות ההשתלמות

שאלנו את גיא שנצר מה צופנת שנת 2022 לקרנות ההשתלמות. "ההערכה היא ששנת 2022 תאופיין בצמיחה עולמית, אבל אין לצפות לתשואות כפי שהיו בשנת 2021. זה היה משהו חד פעמי". אבל, אם אין לכם קרן השתלמות – אין מה להצטער. גיא מדגיש כי היתרונות הרבים של קרן ההשתלמות – הפטור ממסים, דמי הניהול הנמוכים, התשואות המצוינות, הנזילות והמגוון של אפיקי ההשקעה – הופכים את קרן ההשתלמות לאפיק ששווה להשקיע בו. "אני קורא גם לעצמאיים לפתוח קרן השתלמות. השנתיים האחרונות היו מאתגרות לעצמאיים, ולימדו אותנו יותר מהכל שיש לחסוך כראוי".

'קרן השתלמות היא אפיק השקעה מצוין לעצמאיים ולשכירים" | צילום: קורקט ביטוח ופיננסים

חברת דירוג האשראי הבינלאומית Fitch הודיעה על אישור דירוג האשראי של מדינת ישראל ברמה של A+ עם תחזית יציבה. בהודעתה מדגישה החברה את האלמנטים החזקים בכלכלת ישראל וביניהם: התאוששות מהירה של המשק, הורדת הגירעון התקציבי, חשבונות חיצוניים איתנים ומבנה מוסדי חזק. על פי החברה, המגבלות העיקריות על דירוג האשראי הן סיכונים גיאו-פוליטיים ונטל חוב גבוה באופן יחסי.

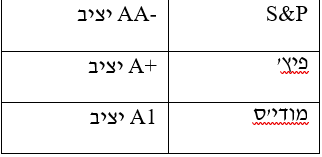

דירוגה הנוכחי של ישראל על ידי חברות הדירוג הבינלאומית:

פיץ' מציינת כי ההתאוששות המהירה של כלכלת ישראל נובעת בעיקרה מהסרת מגבלות הקורונה, אשר תרמו לעלייה החדה בצריכה הפרטית. החברה צופה כי צמיחת התוצר תסתכם בכ-4.5% בשנת 2022 וב-3.8% בשנת 2023. בהודעה מציינת החברה לחיוב את החשבונות החיצוניים של ישראל, אשר המשיכו לשגשג בתקופת הקורונה על רקע הגידול ביצוא השירותים וחוזקו של סקטור ההיי-טק. אלו הביאו ללחצי ייסוף על המטבע וגם תרמו לגידול בעתודות המט"ח לכדי סכום של 213 מיליארד דולר בסוף שנת 2021.

בהתייחסות למסגרת הפיסקלית, נכתב כי חלה ירידה חדה בגירעון הממשלתי, משיעור של 11.4% בשנת 2020 לשיעור של 4.5% בשנת 2021, הנובעת בעיקר מגידול הכנסות המדינה בשיעור של כ-30%, בד בבד עם שימור רמת הוצאות דומה לשנת 2020. החברה מעריכה כי הגירעון הממשלתי בשנת 2022 יעמוד על כ-3.6% מהתוצר. חברת הדירוג צופה כי הכלכלה הישראלית תישאר חזקה, אולם לאור רקע של חוסר יציבות פוליטית, עלול להיווצר קושי בביצוע התאמות פיסקליות. כתוצאה מכך, החברה צופה ירידה הדרגתית מיחס חוב לתוצר של 71.7% בשנת 2020 לשיעור של 68.9% בשנת 2024.

פיץ' מציינת כי הרוב הצר של הקואליציה והסיכון לאי העברת תקציב מדינה לשנים 2023-2024, עלול להוות חסם ליישום מדיניות פיסקלית אפקטיבית. יחד עם זאת החברה מניחה כי בסופו של דבר יאושר תקציב 2023.

החברה מציינת בהודעתה את הסיכונים הביטחוניים כגורם המכביד על דירוג האשראי. יחד עם זאת, פרופיל האשראי של ישראל הפגין חוסן בפני עימותים תקופתיים.

החברה מסבירה כי שיפור בדירוג האשראי ייתכן במקרה שמגמת הפחתת יחס החוב לתוצר תימשך לאורך זמן בשילוב קביעת מדיניות פיסקלית נבונה, כמו גם במידה ותירשם הפחתה קבועה של הסיכונים הגיאו-פוליטיים. לחילופין, אם תירשם עלייה מתמשכת ביחס החוב לתוצר, או אם יתממשו סיכונים ביטחוניים עם השפעה כלכלית חמורה וארוכת טווח, תיתכן פעולת דירוג שלילית.

בעקבות אישור הדירוג אמר שר האוצר אביגדור ליברמן, "הודעתה של חברת הדירוג מהווה הצבעת אמון בחוסנה של כלכלת ישראל ובמדיניות הכלכלית של הממשלה. אנו נמשיך לפעול באחריות למול האתגרים הכלכליים הניצבים בפנינו תוך המשך חיזוק מנועי הצמיחה של המשק ושימור מעמדה של כלכלת ישראל כאחת מהמובילות בעולם".

החשב הכללי, יהלי רוטנברג, הוסיף: "אישורו מחדש של דירוג האשראי הגבוה של ישראל הוא פרי הביצועים החזקים של הכלכלה הישראלית וניהולו האחראי של החוב הממשלתי. הדירוג מעיד על החשיבות שבהמשך השמירה על מדיניות פיסקלית אחראית המעודדת צמיחה".

אין כמו ההנאה שברכישת רכב חדש, בין אם הבחירה היא ברכב עירוני, ספורטיבי או רכב מסוגנן יותר. כל אחד יכול למצוא עצמו נמשך ומעוניין בסוג רכב קצת שונה. אולם היתרון של הרכבים ההיברידים כסטנדרט, כמו גם אחריות ההחזרה ואחריות החברה על חיי הרכב, יכולים לגרום לחיים להרגיש קלים, שקטים ורגועים יותר.

מה נחפש כמאפייני רכב חדש

סביר להניח שכאשר נבחר רכב חדש, אשר יידרש לענות על כל הקריטריונים החשובים לנו, בטיחות תהיה בראש סדר העדיפויות. בטיחות היא חשובה לכלל הצרכים בין אם מטיילים במדבריות או בתנאי שטח מורכבים ובין אם מדובר על נסיעה בעיר. במסגרת זו נרצה לחפש מצלמה וחיישני לייזר אשר יוכלו לתת הוראות אקטיביות לנהג לגבי מפגעים בדרך או סכנת התנגשות, אפשרות לבלימת חירום, מכונית כבדה וקשיחה אשר תצליח לספוג את הזעזוע והמכה אם זו תתרחש, כריות אוויר ועמידה במבחנים הכללים הנהוגים בשוק זה.

כמו כן, נרצה לחפש נוחות ברכב החדש שנקנה, הן מבחינת נוחות נהיגה והן מבחינת נוחות הנוסעים. על פי הדרישות האישיות שלנו מהרכב החדש, נדע האם אנו מחפשים רכב שיהיה רחב יותר מאחור, בעל תא מטען גדול או כזה אשר יכול לאפשר לנו לנסוע בנוחות בשטח ולעבור את כל אותם אתגרים להם אנו מחכים. ככלל רכב חדש אשר יענה על כלל הקריטריונים שבחרנו לנו יהיה זה אשר ייתן את התמורה הטובה ביותר למחיר אותו נידרש לשלם.

האם כדאי לרכוש רכב חדש או משומש?

לא תמיד רכב חדש יהיה עדיף מרכב משומש, מכיוון שישנם סיטואציות מיוחדות להם יתאימו בחירות אחרות. עם זאת, ישנה תחושת סיפוק שמגיעה עם נהיגה במכונית חדשה, כזו אשר הגיעה ישירות מהמפעל עם אפס קילומטרים וריח של רכב חדש ומשכר. אולם אין ספק כי גם הבחירה ברכב משומש, במיוחד כזה שנמצא עדיין תחת אחריות המפעל או כזה אשר לא עבר קילומטרים רבים עדיין, עשוי להיות אמין במידה הנכונה ובמחיר סביר יותר ממכונית חדשה.

לקניית רכב חדש יש מספר יתרונות ברורים שיש לשקול אותם בטרם ההחלטה בין האפשרויות השונות העומדות לפיתחכם. אחד מהיתרונות העיקריים של רכב חדש הוא עצם היותו חדש, כך שאתם יודעים בוודאות כי הוא לא עבר תאונה כלשהי, לא התגלו או היו לו שום בעיות מכניות ואף אחד עוד לא נהג עליו. בנוסף, הוא בעל מאפיינים חדשים יותר. בעוד שקניית מכונית משומשת משנת 2017 למשל תגיע עם סטריאו משנת 2017, רכב חדש יוכל להתאפיין במערכות וטכנולוגיות חדישות ועדכניות יותר. כמו כן, כאשר הרכב הינו רכב חדש תוכלו להוסיף עליו את כל אותו מפרט בו תהיו מעוניינים כמו ספוילר אחורי, בקרת שיוט, ניווט, צבעים ועוד. לעומת זאת, כאשר תרכוש רכב משומש תידרש להתפשר על תכונות ומאפיינים מסוימים, כך שהוא לא תמיד יענה באופן מדויק על הרצונות והצרכים.

עלות רכב חדש

אז מכיוון שקשה לדבר על עלותו של רכב חדש באופן גורף, והעלות תתבסס באופן ישיר על סוג הרכב וגודלו, אפשר רק לבדוק אם עלות זו אכן שווה את קניית הרכב החדש. יש לזכור שבעת רכישת רכב חדש, תוכלו להינות ממגוון הלוואות, שבעיקרן יהיו נוחות מבחינת ריביות ויאפשרו לכם לחלק את התשלומים. באופן כזה אתם גם נהנים מרכב חדש על כל יתרונותיו השונים, וגם לא נדרשים לשלם את כל עלות הרכב כבר בעת רכישתו. שימו לב כי אתם יכולים לרכוש את הרכב גם בתנאים פיננסים אחרים ובלבד שתנאים אלו יתאימו לכושר ההחזר שלכם וליכולתיכם הכלכליות.

היקף המעילות במערכת הבנקאית הסתכם ב-240 אלף שקל בשנת 2021. כך עולה מדוח שפרסם בנושא המפקח על הבנקים, יאיר אבידן. על פי הדוח, סכום המעילות התברר מ-13 דיווחים שנמסרו לפיקוח על הבנקים במהלך 2021.

לשם השוואה, בשנת 2020 אותרו במערכת הבנקאית מעילות בסכום מצטבר של 4.21 מיליון שקל בעקבות 19 דיווחים בנושא.

עוד על פי הדוח, הטיפול של הפיקוח על הבנקים, הסתיים ב-4 מהאירועים שדווחו בשנת 2021. ב-9 אירועים אחרים שדווחו בשנת 2021 הטיפול עדיין נמשך. לגבי מקרים שדווחו בשנת 2020, הטיפול של הפיקוח על הבנקים הסתיים ב-16 אירועים. ב-3 אירועים נוספים הטיפול טרם הסתיים. בכל המקרים בהם נפגעו לקוחות כתוצאה ממעילה והטיפול בהם הסתיים, הלקוחות פוצו על מלוא הנזק הישיר שנגרם להם כתוצאה מהמעילה.

בנוסף מציין הפיקוח על הבנקים כי בכל המקרים שטופלו לא התגלו ממצאים מהותיים או ליקויי בקרה שעלולים להוות איום על יציבות התאגיד הבנקאי וגם לא נמצאו ממצאים שהצביעו על בעיה רוחבית במערכת הבנקאית.

נדרש דיווח על כל אירוע בסכום של מעל 15 אלף שקל

בדוח מפרט המפקח על הבנקים כיצד ובאילו מקרים יש לדווח על מעילה. על פי הנוהל, הנהלת תאגיד בנקאי תדווח לפיקוח על הבנקים דיווח ראשוני על כל אירוע שיש חשש סביר שסכומו יעלה על 15 אלף שקל בישראל, ו-15 אלף דולר בחו"ל.

את הדיווח הראשוני יש להגיד מיד עם גילוי האירוע ולא יאוחר מ-7 ימים מיום הגילוי. דיווח מלא יש להגיש תוך שבוע מיום בדיקת האירוע ולא יאוחר מחודשיים ממועד הגילוי.

על הדיווח לכלול תיאור מלא של האירוע, לרבות מועד ההתרחשות, השיטה, הסכום, הסניף בו אירע, שם העובד החשוד ותפקידו. בתיאור השיטה יש להבהיר את הליקויים בבקרה הפנימית, אם היו, שאפשרו את האירוע וכן את הדרך בה התגלה האירוע.

כמו כן נקבעה חובת דיווח מידית על אירועים מהותיים, כמו אירועים בהם יש חשש לנזק של מעל 2% מהון הבנק או 10 מיליון שקל (הנמוך שבהם), מעורבות עובדים בכירים יחסית או מעילה בתחום פעילות רגיש.