החגים הם תקופה שבה ההוצאות של הישראלים גבוהות במיוחד – אם זה הוצאות על אירוח משפחה וחברים לארוחות החג הרבות, אם זה רצון להתחדש במלתחה חדשה לכבוד השנה החדשה, אם זה נסיעה לחו"ל בימי חול המועד הארוכים ואם זה כל דבר אחר שהחלטנו לבצע דווקא בתקופת החגים.

השנה ההוצאות גבוהות יותר מבעבר, שכן האינפלציה המואצת של שנת 2022 באה לביטוי בעליות מחירים נרחבות בכל מיני תחומים, החל במזון, דרך שירותים כמו חשמל ומים, משכנתאות שהתייקרו בגלל עליית הריבית ועד חופשות בארץ ובחו"ל, עיינו ערך הדולר שהתחזק.

אבל נראה שכל זה לא גרם לישראלים להצטמצם, אלא דווקא לחפש מקורות מימון להוצאות הרבות. והם מצאו אותם בהלוואות גדולות שנטלו בתקופת החגים, בעיקר דרך מקומות העבודה.

על פי הערכות, טיפס היקף ההלוואות שנטלו העובדים הישראלים בתקופת החגים בעשרות אחוזים לעומת השנה הקודמת, כאשר היקף כל הלוואה מוערך בעשרות אלפי שקלים.

היתרונות של נטילת הלוואה ממקום העבודה הם ריבית נמוכה ויכולת החזר קבועה. המעסיק גם אינו דורש ביטחונות. ההלוואה מנוכה בהדרגה משכרו של העובד, כאשר על פי החוק אין לנכות יותר מרבע מהשכר לצורך החזר ההלוואה.

הלוואה ממקום העבודה – איך לוקחים והאם כדאי

מעודכן ל-10/2022"אחרי החגים" הגיעו ואיתם כל מיני הודעות וגזירות לא נעימות שנשמרו עד עתה כדי לא להעיב על אווירת החג. בדיוק כמו ההתייקרויות החדות של סחורות ושירותים שעליהן מודיעים מדי יום עוד ועוד חברות ומוסדות, כך גם חברת החשמל מודיעה כעת על תחילתו של מבצע לאכיפת הגבייה.

לדברי חברת החשמל, היקף החובות הפעילים של לקוחות בגין אי תשלום חשבונותיהם, עלה לסך תקדימי בהיקף של במאות מיליוני שקלים.

מאז התפשטות מגפת הקורונה, ומתוך הבנה והזדהות עם מצוקתם הכלכלית של חלק מלקוחותיה, אפשרה החברה הקלות רבות ללקוחות – כגון הסדרים נוחים לפריסת תשלומים, מבצעי שמיטת ריביות ועמלות ועוד ואף על פי כן חלה עלייה דרמטית בהיקף חובות הלקוחות בגין צריכת החשמל.

מחירי החשמל עלו לאחרונה בכל העולם בגלל עלייה חדה במחירי הפחם. בישראל עלה מחיר החשמל ב-12% מתחילת 2022, מתוכם בחודש אוגוסט נרשמה עלייה של 8.6% במחיר. לקראת 2023 צופים בחברת החשמל עלייה חדה נוספת במחירים.

כדי להימנע ככל שניתן מניתוק אספקת החשמל ללקוחות חייבים יוצאת החברה במבצע נוסף לאכיפת הגבייה, לקוח שישלם את חובו יימנע מניתוק.

אורן הלמן, סמנכ"ל שירות בחברת החשמל: "בימים הקרובים תחל החברה בשליחת מסרונים לכל בעלי החוב, בפנייה לתשלום חובם, לנוחות הלקוחות יצורף להודעה קישור לתשלום.

מבצע האכיפה יכלול בעיקר לקוחות עסקיים ובכל מקרה לקוחות שאינם נמנים עם אוכלוסייה מוחלשת, להם החברה מציעה סל של פתרונות.

החברה תאפשר ללקוחות לקבל פטור מלא מתשלום ריביות ע״ח חובות ואף תאשר פירעונם ב 1-3 תשלומים. לקוחות שישלמו את חובם ב-4 או 5 תשלומים יחויבו ב 30% מסכום הריביות. פטור בגין ריבית יינתן עבור תשלום חובות שנצברו החל מתאריך 1.1.20".

לאור ניסיונות הונאה, חשוב להבהיר כי מסרוני חברת החשמל ישלחו רק ללקוחות חייבים, המסרונים כוללים את מספר החוזה וכתובת בעל החוזה וכן קישור ישיר לאתר החברה www.iec.co.il. במקרה של ספק ניתן לפנות למוקד 103.

מעודכן ל-10/2022

היותה של תעשיית ההייטק הישראלית אחת מהטובות בעולם היא עובדה ידועה, על אף המשבר שהיא שרויה בו כעת יחד עם כל העולם. רבים בישראל מעוניינים להשתלב בתעשייה אך לא לכולם יש את ההשכלה הנדרשת. הדבר הזה עומד להשתנות.

חברת גוגל (Google) ואוניברסיטת רייכמן מקימות בית ספר למקצועות הייטק. מטרת בית הספר היא לתת הזדמנות לכל אדם שרוצה להשתלב במנוע הצמיחה הגדול ביותר במשק הישראלי – תעשיית ההייטק, על-סמך כישוריו האישיים והתאמתו לתוכנית. למשתתפות ולמשתתפים מאוכלוסיות הנמצאות בתת ייצוג תהיה הזדמנות שווה להצטרף לתוכנית ללא קשר ליכולתם הכלכלית לשלם על הקורס. בית הספר להייטק כולל פורטפוליו של קורסים שונים, טכנולוגיים ועסקיים, למקצועות כניסה הנמצאים בביקוש גבוה בשוק ההייטק הישראלי: קורס תכנות, בדיקות תוכנה, פיתוח עסקי, מכירות, דאטה אנליסט ועוד.

גוגל השקיעה במתן מלגות למשתתפי התוכנית, מתוך חזון משותף להנגיש את הכשרות ההייטק ולהעניק הזדמנות שווה למגוון האוכלוסיות בישראל. הקבלה לתוכניות הלימוד השונות, היא על בסיס מיומנויות, יכולות וכישורים בינאישיים, כשמימון שכר הלימוד אינו מהווה חסם או שיקול בתהליך הקבלה.

הקורסים מבוססים על לימודי ליבה אקדמיים, בשילוב הכשרה מקצועית עדכנית ביותר מהתעשייה. בשונה מבוטקמפים (קורסים מזורזים למקצועות הייטק) אחרים, הקורסים הינם בפיקוח אקדמי, מקנים נקודות זכות אקדמיות לצבירה לתואר אקדמי וליווי להשמה איכותית וקליטה בשוק התעסוקה.

בית הספר להייטק פונה לאוכלוסיות הנמצאות בתת-ייצוג בהייטק הישראלי, ביניהן נשים, חרדים, ערבים, יוצאי הקהילה האתיופית ופריפריה גאו-חברתית. ההגעה לאוכלוסיות מוחלשות הינה בשיתוף החברה האזרחית וארגוני המגזר השלישי. הלימודים יתקיימו ב-Google קמפוס בתל אביב ובאוניברסיטת רייכמן בהרצליה.

מנכ"ל Google ישראל, ברק רגב: "את המסע לגיוון ההייטק הישראלי מובילה Google כבר מספר שנים עם תמיכה ביוזמות כמו she-codes, קמא-טק וחסוב, שהתחילו את צעדיהן הראשונים בקמפוס של Google לסטארטאפים לפני כעשור. אנחנו מאמינים שמגוון קולות, דעות ונקודות מבט מעשיר את ההייטק הישראלי ואת הפיתוחים שלו. היום אנחנו נרגשים לקחת את המחויבות הזאת לשלב הבא יחד עם אוניברסיטת רייכמן.

בעת ביקור רות פורת סמנכ"לית הכספים של Google העולמית בתחילת השנה, התחייבנו להשקיע סכום של 25 מיליון דולר בגיוון בתעסוקת ההייטק בישראל. בית ספר להייטק של אוניברסיטת רייכמן בשיתוף Google הוא השלב הראשון בתוכנית Journey to Tech שתאפשר להרחיב את מעגל המועסקים בהייטק ובו זמנית לגוון אותו דרך כוח אדם מיומן ואיכותי מכל שכבות האוכלוסייה והמגזרים בישראל".

הנשיא המייסד ויו"ר הדירקטוריון, אוניברסיטת רייכמן, פרופ' אוריאל רייכמן: "בית הספר להייטק הוקם מתוך אחריות לאומית ואמונה כי רק על ידי חינוך נוכל לקדם מוביליות חברתית. אוניברסיטת רייכמן ממשיכה לפעול לחיזוק החוסן החברתי ולהכשרת מנהיגות העתיד של החברה הישראלית".

מעודכן ל-10/2022הסימנים לכך שהמיתון בדרך צריכים להפיח תקווה במשקיעים כי פירוש הדבר הוא שהאינפלציה תיחלש והפד יוכל להוריד את הרגל מדוושת הגז של הריבית. כך סבורים כלכלני בית ההשקעות פסגות בראשות האסטרטג הראשי אורי גרינפלד.

בלון הניסוי של הפד היטיב עם המשקיעים

לדבריהם, "ביום שישי האחרון הפריח הפד בלון ניסוי לשווקים בעזרת כתבה בוול סטריט ג'ורנל ואין ספק שניתן להגדיר את תוצאות הניסוי כהצלחה. בסופו של יום ובעקבות הכתבה שוקי המניות עלו בחדות ותשואות האג"ח שטיפסו במהלך כל השבוע ירדו. לפי הוול סטריט ג'ורנל (שנתפס בדרך כלל כשופר של הפד), לאחר העלאת הריבית הבאה שתעמוד שוב על 75 נ"ב, בפד יבחנו את האפשרות לשינוי המדיניות בהמשך הדרך. שינוי הכיוון עשוי לבוא לידי ביטוי בהאטה של העלאות הריבית, בעצירה או אפילו בהפחתות ריבית. אמירה זו של הפד נתנה למשקיעים סימן ראשון לכך שאולי אפשר סוף סוף לעצור לנשום ולצפות לפרק הבא של מדיניות הפד, מה שבז'רגון בשווקים אוהבים לכנות Pivot. די ברור שהפד לא יעבור באופן מיידי מהמדיניות הנוכחית למדיניות של הפחתות ריבית לא צריך שהריבית תרד כדי שהסנטימנט בשווקים ישתפר באופן משמעותי. בנקודת הזמן הנוכחית השונות של תחזיות הריבית עשויה להגיע לאחוז שלם בטווח של שלושה חודשים. אי ודאות כזו לגבי קצב העלאות הריבית היא כל כך גבוהה שכמעט בלתי ניתן לבנות אסטרטגיית השקעות מבוססת תמחור או תרחיש מקרו כלכלי. לכן, גם אם הפד ממשיך להעלות ריבית אבל בקצב איטי ויציב יותר ואפילו אם הריבית תוותר גבוהה למשך רוב 2023 (מה שנראה כרגע כתרחיש הסביר ביותר) המשקיעים יוכלו להירגע לרגע ולחשב מסלול מחדש.

האם החדשות הטובות הן שהמיתון בדרך?

"בהתאם לכתוב מעלה, כל מה שנותר זה רק לנסות ולהעריך את הסיכויים שבפד אכן ישתכנעו בקרוב שניתן לשנות כיוון. בעוד שהאינפלציה עדיין גבוהה מאוד ושוק העבודה הדוק, ניתן בהחלט לראות סימנים לכך שהתרחיש שאנו מציירים כבר תקופה ארוכה בו הלחצים האינפלציוניים ילכו ויתמתנו כבר בתחילת השנה הבאה קורם עור וגידים. המטרה של העלאות הריבית של הפד הן לגרום להאטה יזומה ואף מיתון בכלכלה האמריקאית, מה שיצנן את שוק העבודה ואת לחצי השכר. לכן, הסימנים לכך שהמיתון אכן בדרך צריכים להפיח במשקיעים דווקא רוח של תקווה שכן כל עוד אנו מדברים על מיתון יזום שאינו מתדרדר לכדי משבר פיננסי (ורוב הסימנים מראים שאכן זה התרחיש) הרי שמדובר על התרופה היחידה שיש בנמצא לבעיית האינפלציה.

"מעבר לכך, בצד המוצרים אין בכלל ספק שהלחצים האינפלציוניים שהיו עד עכשיו יהפכו בשנה הבאה ללחצים דפלציוניים, מה שיוריד את האינפלציה הכללית באופן חד. כך לדוגמא, סעיף הרכבים המשומשים עלה ב-12 החודשים שהסתיימו בספטמבר האחרון ב-7.2% כך שהוא עדיין אינפלציוני. עם זאת, לפי המדד של מנהיים מחירי הרכבים מיד שנייה עברו באוקטובר לראשונה לירידה לעומת רמתם לפני שנה ולא סתם ירידה אלא כזו של 10.4%, הירידה החדה ביותר מאז ינואר 2009. במילים אחרות, במדד אוקטובר נראה כנראה לראשונה את הסעיף תורם תרומה שלילית לאינפלציה. לא רק זאת אלא שלא מעט גורמים תומכים בהמשך ירידת מחירים חדה גם במהלך השנה הבאה. ראשית, רמת המחירים עדיין גבוהה מאוד. גם אחרי הירידה של אוקטובר, המחיר החציוני נמצא רק 15% מתחת לשיא וגבוהה הכ-40% לעומת המחיר טרום הקורונה כך שיש הרבה לאן לרדת. שנית, הפגיעה בהכנסה הריאלית של משקי הבית בארה"ב היא כידוע חריפה וצפויה למתן מאוד את צד הביקוש.

"לפי נתוני סניף הפד של בוסטון שפורסמו בשבוע שעבר, ב-12 חודשים האחרונים 53.4% מהעובדים האמריקאים ראו את ההכנסה הריאלית שלהם מתכווצת כאשר הפגיעה החציונית בה עמדה על לא פחות מ-8.6%. מכיוון שהמשק האמריקאי בדרך למיתון ושיעור האבטלה צפוי לעלות, סביר להניח שצד הביקוש ימשיך להיות חלש יחסית גם בשנה הבאה. אם נוסיף לכך גם את הגידול בהיצע הרכבים החדשים ואת עליית הריבית על הלוואות לרכב מ-4% ל-6.4% כיום, הרי שמדובר על שילוב של מספיק רוחות חזיתיות כדי לתמוך בירידת מחירים נוספת במהלך השנה הקרובה. כמובן, סעיף הרכבים הוא רק סעיף אחד במדד המחירים לצרכן אבל המגמות שפועלות עליו פועלות על לא מעט מוצרים ובעיקר מוצרים בני קיימא שביחד מהווים כבר חלק גדול יותר במדד.

"לכן סביר להניח שכבר בתחילת השנה הבאה נראה את האינפלציה יורדת ובאופן חד יחסית עד כדי רמה של 4.5%-5%, מה שכמובן יקל מאוד על הפד. בנוסף לכל זה, כדאי לשים לב גם לשינויים הצפויים בסעיף הדיור במדד המחירים לצרכן. בארה"ב, שוק השכירות תורם כיום 2.1% לאינפלציה וכפי שגיא רשם לאחר פרסום המדד האחרון בארה"ב, סביר להניח שימשיך לצבור תאוצה גם בחודשים הקרובים. עם זאת, בגלל שיטת המדידה (אגב, גם בארץ זה בדיוק אותו הדבר) סעיף הדיור מגיב באופן טבעי בפיגור של בין חצי שנה לשנה למה שקורה בשטח בשוק השכירות. לכן, אם נסתכל על מדדים שבוחנים את העסקאות בפועל כמו זה של חברת Redfin (ענקית תיווך הנדל"ן בארה"ב) שדיווחה בחודש ספטמבר על ירידה משמעותית ראשונה מזה שנתיים בשכר הדירה החציוני בארה"ב, הרי שאפשר לראות שינוי כיוון בשוק שצפוי לבוא לידי ביטוי במדד במהלך 2023. נכון, נתוני האינפלציה של החודשים הקרובים ימשיכו להיות גבוהים אבל ברור שבפד מסתכלים גם על נתונים אחרים ושואבים תקווה מכך שייתכן ובקרוב הם יוכלו להקל במעט את המדיניות שלהם".

מעודכן ל-10/2022

רוצים להקים מבנה חדש או לשנות מבנה קיים? אולי להוסיף חדר או מחסן לבית הקיים שלכם? כל שינוי כזה דרש עד כה קבלת היתר בנייה מהוועדה המקומית לתכנון ולבנייה ברשות המקומית שבתחומה נמצאת הקרקע. מעכשיו (ראשון, 23.10.22), נכנסות לתוקפן תקנות "מורשה להיתר" המאפשרות הנפקת היתרי בנייה על ידי אדריכלים. מדובר בשלב האחרון במהלך שהובילו מטה התכנון הלאומי ומינהל התכנון ליצירת מסלול רישוי נוסף לייעול הליך הרישוי. משמעות המהלך היא קיצור זמן הוצאת היתר בנייה בכ-6 חודשים (מתייתרים השלבים קליטת הבקשה ובדיקת הבקשה).

מורשה להיתר הינו אדריכל רשוי הרשום בפנקס המורשים להיתר, אשר ייכנס בנעלי רשות הרישוי החל מהגשת הבקשה להיתר ועד מתן תעודת הגמר.

בהתאם למדיניות מנהל התכנון לביטול ההקלות, הבקשות שיוגשו במסלול רישוי העצמי יהיו ללא הקלות ויידרש כי לפחות 80% משטחי הבנייה המבוקשים בהיתר מיועדים למגורים.

המסלול מיועד למבנים עד לגובה של 29 מ' (כ-9 קומות) כאשר בדיקת ואישור התכן ע"י מכון הבקרה יהיו בהתאם לקבוע בחוק. דהיינו, במבנים נמוכים עד 2 קומות ועד 5 יחידות דיור לא תידרש אישור מכון בקרה. בשלב זה ובהתאם לחקיקה המסלול הינו ווולונטרי מבחינת הרשויות המקומיות, כאשר ועדה מקומית רשאית להחליט כי בתחומן לא יחול המסלול.

התקנות נחתמו על ידי שרת הפנים ופורסמו ברשומות ביום 23.08.22. כאשר מועד תחולתן הינו חודשיים מיום פרסומן , דהיינו היום 23.10.22.

הרפורמה ברישוי העצמי אושרה במסגרת חוק ההסדרים שחוקק בנובמבר 2021. התקנות להשלמת החקיקה גובשו על ידי צוות בינמשרדי שאותו הוביל מטה התכנון הלאומי ומינהל התכנון, ושלקחו בו חלק נציגים של גורמים שונים, כגון השלטון המקומי, האיגודים המקצועיים השונים של האדריכלים והמהנדסים, התאחדות הקבלנים, משרדי ממשלה.

יו"ר מטה התכנון הלאומי, עו"ד שלומי הייזלר: "מדובר במהלך חשוב שהובילה שרת הפנים באמצעות מטה התכנון הלאומי ומינהל התכנון המהווה חלק מסל הפתרונות לייעול ולקיצור הליכי רישוי וכמענה למשבר הדיור. רשויות שיחליטו לא ליישם את הרפורמה, יצטרכו לתת הסברים לתושבים שלהם למה לוקח ברשויות שלהם זמן רב יותר להוציא היתר בנייה".

מנכ"ל מינהל התכנון, רפי אלמליח: "הרפורמה ברישוי העצמי היא צעד חשוב בהפחתת הרגולציה וקיצור הליכי הרישוי. צעד חשוב זה מצטרף לשורה של רפורמות חשובות שמובילים מטה התכנון הלאומי ומינהל התכנון בהן שינוי כתיבת התוכנית כדי לקצר את משך הזמן מהתכנון לביצוע. מינהל התכנון ימשיך להוביל מהלכים נוספים כדי לייעל את תהליך הרישוי ובהפחתת הרגולציה".

סמנכ"ל רגולציה במינהל התכנון, רות שורץ: "המסלול יוריד לחץ מהוועדות המקומיות ויחסוך זמן בהוצאת היתרי בניה. המסלול מתאפשר גם בתוספות בניה בבנייני מגורים עד 2 קומות, כגון ממדים. מינהל התכנון מתכוון ללוות את הפרויקטים שיכנסו למסלול, כדי לסייע ככל הניתן וכדי לטייב אותו בעתיד".

הוצאת היתר בנייה בהליך מקוצר – כל מה שצריך לדעת

מעודכן ל-10/2022

המכירות ברשות השיווק אינן מעידות על היחלשות הביקושים. כך סבורים כלכלני בית ההשקעות מיטב בראשות הכלכלן הראשי אלכס זבז'ינסקי. לדבריהם, מדד המכירות ברשתות השיווק במחירים קבועים מצביע לכאורה על קיפאון בחודשים האחרונים. אולם, הסתכלות זו מתעלמת מההשפעה של חזרת הנסיעות לחו"ל. השינוי במכירות בחודשים יוני-אוגוסט של השנה לעומת תקופה מקבילה ב-2019 במונחים שנתיים היה כ-3%, אחד הגבוהים בהשוואה לתקופות מקבילות לפני הקורונה. לפיכך, אין לראות בקיפאון במכירות עדות להיחלשות הביקושים במשק.

אינפלציית השירותים בישראל אינה נופלת מהמדינות האחרות

באשר להתפשטות האינפלציה בישראל אומרים כלכלני מיטב כי לאחר שחזרו על השוואת רכיבי האינפלציה השונים בישראל למדינות האחרות שהם עשו לפני מספר חודשים, הם גילו שוב שעליית מחירי המוצרים בישראל נמוכה משמעותית מאשר במדינות האחרות, אך במחירי השירותים ישראל לא שונה.

מחירי המזון (כולל פירות וירקות) התייקרו בישראל בשנה האחרונה בשיעור של 3.3%, הרבה פחות מאשר ארה"ב, אירופה, בריטניה, קנדה ואפילו פחות מיפן. גם מחירי ריהוט וציוד עלו בישראל פחות. מחירי ההלבשה בכלל ירדו ב-3.8% לעומת העליות במדינות האחרות.

לעומת זאת, עליית מחירי השירותים בישראל לא הייתה נמוכה בהשוואה. עליית שכר דירה בישראל הייתה בשנה האחרונה נמוכה רק מארה"ב. גם התייקרות בסעיפי הבריאות והחינוך לא הייתה שונה מהותית מהמדינות האחרות.

מחירי השירותים פחות מושפעים מהגורמים התנודתיים החיצוניים כגון שע"ח, מחירי הסחורות או השיבושים בהספקה. המרכיב העיקרי בתשומות שלהם הוא עבודה. עליית מחירי השירותים בישראל מראה שהאינפלציה בישראל עשויה להיות לא פחות "דביקה" מאשר במדינות האחרות. בנוסף, פיחות השקל עשוי לתמוך בהתייקרות המוצרים המיובאים.

רצף שיא של עליית התשואות עם מאפיינים ייחודיים

באשר לעולם אומרים במיטב כי האירוע המרכזי של השבוע האחרון בשווקים המשיך להיות העלייה החדה בתשואות האג"ח. התשואה ל-10 שנים של אג"ח ממשלת ארה"ב עלתה בשבוע שעבר בכ-0.2% והשלימה עלייה של 12 שבועות רצופים, 1.6% במצטבר מתחילת אוגוסט. מדובר באירוע היסטורי. הפעם האחרונה שהתשואה עלתה 12 שבועות ברצף הייתה בחודשים מרץ-מאי 1984. העלייה המצטברת בתשואה של 1.6% מאוד נדירה.

ההתנהגות של שוק האג"ח בחודש אוקטובר יכולה להעיד גם על עליית חששות המשקיעים לגבי יכולת ה-FED לרסן אינפלציה. כמו כן, מעבר לשיקולים הכלכליים, מספר שחקנים בשוק נאלצים למכור אג"ח לא רק משיקולים כלכליים, אלא משיקולי נזילות ואחרים.

מוכרים מסוגים שונים באג"ח האמריקאיות

מי הם השחקנים שעלולים להזדקק לחיסול פוזיציות בשוק האג"ח שלא משיקולים כלכליים?

- בנקים מרכזיים – יתרות המט"ח שמחזיקים הבנקים המרכזיים בעולם יורדות במהירות. הירידה נובעת מהירידה בשווי הנכסים בהם מושקעות היתרות ומשערוך היתרות הלא דולריות לדולר האמריקאי.

מלבד זאת, יש דיווחים שחלק מהבנקים המרכזיים מוכרים מט"ח כדי לבלום היחלשות מטבע מקומי. יפן עשתה זאת באופן רשמי וככל הנראה חזרה על ההתערבות ביום שישי האחרון, מה שהוביל להתחזקות של כ-1.5% בשערו של היין. יש דיווחים שהסינים מוכרים מט"ח וגם הבנקים המרכזיים האחרים. לראיה, יתרות האג"ח האמריקאיות בחשבונות קאסטודי שלהם ב-FED ירדו בחדות מתחילת 2021, כאשר מסוף חודש אוגוסט הירידה הייתה חדה במיוחד.

- יפן, המחזיקה הזרה הגדולה של החוב האמריקאי מעוררת חששות גדולים לגבי האפשרות למכירת אג"ח. האינפלציה ביפן ממשיכה לעלות, כולל אינפלציית הליבה שהגיעה ל-1.8% (תרשים 9). הבנק המרכזי ממשיך לדבוק בקיבוע תשואה ל-10 שנים מתחת לרמה של 0.25%. אולם, התשואה ל-30 שנה עולה במהירות וכבר הגיעה ל-1.6%. הפער בין 30 לבין 10 שנים ביפן הגבוה בעולם.

הבנק המרכזי עשוי לבטל את הקיבוע כדי להתמודד עם האינפלציה ואף להעלות ריבית במקביל. מהלך מסוג זה יקפיץ את כל עקום התשואות בחדות, יחזק את היין, המטבע שמשמש כמטבע carry. עליית תשואות ביפן עשויה להוביל להחזרת המשקיעים היפניים, לשוק האג"ח המקומי על חשבון החזקות גדולות מאוד שלהם בחו"ל.

- משקיעים פרטיים מחוץ לארה"ב – למשקיעים הפרטיים מחו"ל ירדה מאוד כדאיות השקעה באג"ח האמריקאיות כתוצאה מעליית תשואות גם בשווקים המקומיים ומעלייה חדה בעלויות גידור מטבע. עודף תשואה באג"ח האמריקאי ל-10 שנים מוגנת מטבע לעומת אג"ח במטבע מקומי למשקיעים מיפן ומאירופה ירד לרמה שלילית הנמוכה ביותר מאז 2008.

- הבנקים המסחריים הפכו מקונה משמעותי של אג"ח ממשלתיות בתקופת הקורונה למוכרים. מכירות הבנקים קשורים, בין היתר, לצמצום מאזן ה-FED ולירידה ביתרות הרזרבה של הבנקים.

- מכירות של משקיעים ממונפים – הכוח האחרון שממנו צריכים לחשוש הוא ההשפעה האפשרית של עליית תשואות מהירה על משקיעים ממנופים שיכולים להיות קרנות הגידור או גופי הפנסיה, כפי שהיה לאחרונה באנגליה. משקיעים אלה עלולים להזדקק למכירה בהולה שנכפית עלייהם. אין לנו עדויות שאכן יש מכירות משמעותיות מסוג זה, אך מהירות עליית תשואות ותנודתיות תוך יומית שהיו לאחרונה יכולים להיות סימן לאפשרות כזאת.

מי בכל זאת קונה ולאן כיוון התשואות?

מי יכול לעמוד נגד זרם המוכרים?

ככל הנראה, המשקיעים המוסדיים עומדים נגד המוכרים הרבים ורוכשים אג"ח. בסקר JP Morgan השבועי לגבי פוזיציה של הלקוחות המוסדיים שלהם שמשקיעים בשוק האג"ח, שיעור המשקיעים שדיווחו על פוזיציית לונג עלה לאחת הרמות הגבוהות בשנתיים האחרונות. הפוזיציה בחוזים עתידיים על האג"ח הארוכות (10 שנים ויותר) של המשקיעים המוסדיים עלתה לרמה הגבוהה ביותר מאז 2018.

אפילו סטטיסטית לרצף הכי ארוך וגבוה של עליית תשואות מתחילת שנות ה-80 יש סיכוי גדול להסתיים.

בהנחה שלא מדובר באירוע שמעיד על הרעה ביציבות הפיננסית, עליית התשואות האחרונה משקפת הזדמנות קנייה להערכת כלכלני מיטב. העדויות מתגברות שהכלכלה האמריקאית מאטה, תוך כדי הפחתת לחצי אינפלציה. מפרסום "ספר הבז'" של ה-FED בשבוע שעבר ניתן היה ללמוד שהצמיחה בכלכלה מתמתנת. באזורים שונים בארה"ב מתחילים לזהות סימני התקררות בשוק העבודה והקלה בלחצים לעליית מחירים.

אם וכאשר הנתונים הכלכליים יתחילו להצביע על תהליכים אלה באופן ברור יותר, כיוון התשואות צפוי להתהפך במהירות מעלייה לירידה.

מעודכן ל-10/2022

האינדיקטורים להצטננות של שוק הנדל"ן הולכים ומצטברים. אחרי נתוני הלמ"ס שהצביעו על ירידה של 24% במכירת דירות חדשות בשלושת החודשים האחרונים, מגיעה כעת סקירת הנדל"ן של הכלכלנית הראשית במשרד האוצר, ועל פיה בחודש אוגוסט 2022 נרשמה ירידה של 41% במספר העסקאות בשוק הנדל"ן והן הסתכמו ב-8.3 אלף דירות בהשוואה לאוגוסט 2021. זאת בהמשך לירידות שנרשמו מאז מרץ 2022. מדובר על שיעור הירידה החד ביותר מאז אפריל 2020, אז צנח מספר העסקאות בשל התפרצות משבר הקורונה.

סך העסקאות בדירות יד שניה בחודש אוגוסט עמד על 5.4 אלף, ירידה חדה של 39% בהשוואה לאוגוסט אשתקד וירידה של 17% בהשוואה לחודש הקודם. בפילוח גיאוגרפי נמצא כי הירידה במספר העסקאות בהשוואה לאוגוסט אשתקד הקיפה את כל האזורים, כאשר שיעור הירידה נע בין 28% באזור באר שבע לירידה של 48% באזור רחובות. כך, גם אזורים שעד לחודש יולי רשמו שיעורי ירידה מתונים יחסית, בפרט אזורי הפריפריה, עברו גם הם לירידות חדות בחודש אוגוסט.

ירידה חדה במיוחד ברכישות משקיעים

רכישות המשקיעים בחודש אוגוסט הסתכמו ב-1.4 אלף דירות, ירידה בשיעור חד במיוחד של 52.4% בהשוואה לחודש אוגוסט אשתקד. זהו שיעור הירידה החד ביותר מאז הוכבד מס הרכישה על דירות להשקעה בנובמבר אשתקד, זאת כאשר בדרך כלל הירידה החדה ביותר שנרשמת לאחר העלאת שיעורי המס הינה בחודש שלאחר העלאת המס. ממצא חריג זה מוסבר בירידה חדה של 57% ברכישות המשקיעים באזור באר שבע, לאחר שאזור זה רשם שיעורי ירידה מתונים יחסית לאלו שנרשמו ברמה הארצית. משקל המשקיעים בסך העסקאות ברמה הארצית ירד ל-17%.

בפילוח גיאוגרפי נמצא כי הירידה החדה ברכישות המשקיעים הקיפה את כל האזורים, כאשר זו נעה בין ירידה של 25% שנרשמה באזור טבריה (האזור היחיד שרשם בחודשיים הקודמים גידול ברכישות המשקיעים) ומגיע עד שיעור ירידה של 65% באזור חדרה. אזור זה ואזור באר שבע הינם האזורים היחידים בהם שיעור הירידה ברכישות המשקיעים בחודש אוגוסט (בהשוואה לאוגוסט אשתקד) הינו חד יותר משיעור הירידה ברכישות אלו שנרשמו בחודש דצמבר האחרון, מיד לאחר העלאת מס הרכישה על המשקיעים. לגבי אזור באר שבע בולטת הירידה החדה במיוחד (ירידה של 57%), שכן מאז העלאת מס הרכישה בלט אזור זה דווקא בשיעורי ירידה מתונים יחסית.

לדברי אנשי אגף הכלכלנית הראשית אין בידיהם די נתונים כדי להסביר את הירידה החריגה ברכישות המשקיעים באזור באר שבע בחודש אוגוסט, אולם הם מציינים כי ניתוח מכירות המשקיעים באזור זה מצביע על שיעור גבוה של משקיעים היוצאים מהשוק לאחר תקופה קצרה יחסית של החזקה בנכס, כאשר שיעור גבוה יחסית ממכירות אלו מתבצע בהפסד הון ריאלי.

תל אביב מובילה ברכישות משקיעים, בת ים עם הירידה החדה ביותר

תל אביב היא העיר שמובילה את רכישות המשקיעים באוגוסט, עם 154 דירות שנרכשו בה, ירידה של 32% בהשוואה לאוגוסט אשתקד, שיעור ירידה פחות חד מזה שנרשם ברמה הארצית. בת ים, שהובילה באופן חריג את רכישות המשקיעים באוגוסט אשתקד, על רקע מבצע מכירות למועדון צרכנות גדול באחד הפרויקטים בעיר זו, בולטת בירידה חדה של 81% ברכישות באוגוסט השנה, שיעור הירידה החד ביותר מבין עשרים הערים המובילות ברכישות המשקיעים. מנגד, שיעור גידול חריג של יותר מ-400% נרשם בנשר, ובכך הקפיץ אותה מתחתית הדרוג ברכישות המשקיעים באוגוסט אשתקד למקום השמיני באוגוסט השנה. לזינוק זה תרם מבצע מכירות באחד הפרויקטים בעיר זו.

באופן כללי בהשוואת עשרים הערים המובילות ברכישות המשקיעים באוגוסט השנה בהשוואה למקביל לו אשתקד בולטת העובדה לפיה באופן יחסי נרשמה תזוזה משמעותית ברשימה זו, כאשר שבע מהערים המובילות באוגוסט השנה לא נמנו על עשרים הערים המובילות באוגוסט אשתקד (לשם השוואה, ביולי רק שלוש ערים לא נמנו על עשרים המובילות גם ביולי אשתקד). כמעט על שבע הערים האלו שהתברגו לעשרים המובילות ברכישות המשקיעים באוגוסט השנה הינן ערים פריפריאליות, למעט רחובות (מדובר בנשר, צפת, דימונה, טבריה, נהריה ועכו. מנגד, מספר ערים בולטות נגרעו מצמרת רכישות המשקיעים (כאשר באוגוסט אשתקד נמנו על עשרים הערים המובילות): ראשל"צ, רעננה, הרצליה ורמת השרון (בנוסך לנתיבות, חדרה וקריית ים).

ניתוח רמות השכר של הזוגות הצעירים אשר רכשו דירה באזור ירושלים, מהבולטים בירידה ברכישות אלו בחודש אוגוסט, מרמז על עליה משמעותית ברמות המינוף דווקא בשני חמישוני השכר העליונים, ולהיפך בשני חמישוני השכר הנמוכים. זאת בהשוואה למי שרכשו את דירתם הראשונה באזור זה בשנת 2019.

מעודכן ל-10/2022

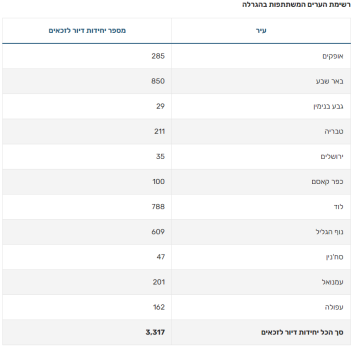

ההגרלה השלישית של תוכנית ׳דירה בהנחה׳ יוצאת לדרך. ההרשמה תיפתח ב-23 באוקטובר 2022 ותיסגר 12 ימים לאחר מכן ב-3 בנובמבר. הפעם יוגרלו כ-3,300 יחידות דיור ברחבי הארץ, זאת מתוך 30 אלף יחידות דיור בסך הכל שיוגרלו עד סוף השנה במסגרת התוכנית.

מדובר על תוכנית לדיור בר השגה שהשיק משרד השיכון והבינוי, והיא המשך של תוכניות עבר כמו "מחיר מטרה" ו"מחיר למשתכן". יחידות הדיור בהגרלה מוצעות בהנחות משמעותיות לזוגות צעירים ומחוסרי דיור.

ההגרלה הפעם תתקיים ב-11 יישובים ובהם אופקים, באר שבע, טבריה, ירושלים, לוד, נוף הגליל, עמנואל, עפולה ועוד.

הזכאים להירשם הם חסרי דירה בעלי אישור זכאות בתוקף. עלות הנפקת אישור הזכאות לתוכניות של "דירה בהנחה" – 240 שקל. הליך ההנפקה אורך עד 10 ימים, והאישור תקף לשנה. אם אישור הזכאות בתוקף אין צורך להנפיק שוב.

עד לסוף השנה יוגרלו כ-9,000 יחידות דיור בהגרלות נוספות.

עד כה זכו כ-17,000 משקי בית בהגרלות "דירה בהנחה" שהתקיימו השנה.

כפי שהיה בהגרלה הקודמת, באפשרות הזכאים להירשם לשלוש ערים, ולכלל ההגרלות בערים אלו. כמו כן אין חשיבות למועד ההרשמה להגרלה.

האפשרות להנפיק אישור זכאות תהיה פתוחה עד ליום 25.10.2022, ולאחר מכן לא תתאפשר הנפקת אישורים עד לסגירת ההרשמה להגרלה.

שר הבינוי והשיכון, זאב אלקין: ״בשנה האחרונה, במקביל לצעדים להרחבה דרמטית של מספר השיווקים ל-100,000 בשנה, הוחזרו תוכניות דיור בהנחה לזוגות הצעירים שיתנו להם אפשרות כבר עכשיו, למרות עליית מחירי הדיור, לקנות דירה בהנחה של מאות אלפי שקלים על חשבון המדינה. במהלך השנה הזו 30,000 משפחות יזכו לרכוש דירה בהנחה משמעותית על חשבון המדינה״.

מנכ"ל משרד הבינוי והשיכון, אביעד פרידמן: ״ביום ראשון הקרוב תיפתח ההרשמה להגרלה השלישית של דירה בהנחה. כ-3,300 משקי בית נוספים יזכו לרכוש דירה בהנחה משמעותית ובהמשך השנה תפתח הגרלה נוספת בה יהיו כ-9,000 יחידות דיור כך שבשנת 2021 יהיו כ-30,000 משקי בית שיזכו בדירה בהנחה, בנוסף ל-45,000 יחידות דיור שצפויות לצאת להגרלה בשנה הבאה. אלה הם מספרים גבוהים מאוד שמגיעים אחרי שנתיים שבהם כמעט ולא היו הגרלות. המספרים האלו הם תוצאה של עבודה קשה שנעשתה בשנה האחרונה מול כל הגורמים, פגישות עם רשויות בכל הארץ ועוד, מתוך אמונה כי ההגרלות הן נדבך משמעותי בצעדים ובמהלכים שמקדם המשרד במטרה לתת מענה לביקושים, תוך כדי שבירת שיאים בהתחלות הבנייה ובמספר השיווקים, שנה שנייה ברצף".

מנכ"ל רשות מקרקעי ישראל, ינקי קוינט: "אנו שמחים להמשיך את המהלך השלישי של "דירה בהנחה" במסגרתו אלפי יחידות דיור בהנחה יוגרלו לטובת אלו שבאמת זקוקים להנחה כדי להצליח לרכוש בית בישראל – משפחות וצעירים שעדיין אין בבעלותם דירה. לצד זה ממשיכה רשות מקרקעי ישראל, לפעול בנחישות על מנת להרחיב את היצע הדיור ברחבי המדינה. השנה כבר שווקו כ-70,000 יחידות דיור ועד סוף השנה יוגרלו כ-9,000 יחידות דיור נוספות במסגרת הגרלות דירה בהנחה".

מעודכן ל-10/2022האינפלציה בבריטניה חזרה לטפס. מדד המחירים לצרכן לחודש ספטמבר זינק לקצב שנתי של 10.1%, מעל התחזיות שצפו עלייה לקצב שנתי של 10%. המדד הקודם, מדד אוגוסט, טיפס ב-9.9%, פחות מהתחזיות.

הזינוק במדד ספטמבר ממשיך לשקף את משבר יוקר המחיה בממלכה, כאשר סעיפי המזון, התחבורה והאנרגיה היו אחראיים להתייקרויות הכי גדולות.

פרסום המדד מגיע ימים אחדים לאחר טלטלה כלכלית ופוליטית בבריטניה, שבמסגרתה הוחלף שר האוצר לאחר שתוכנית כלכלית שהציג שר האוצר הקודם, שמונה על ידי ראשת הממשלה החדשה ליז טראס, גרמה לקריסת הפאונד והשווקים עד כדי חשש ליציבות הכלכלה הבריטית.

התוכנית הקודמת כללה קיצוצי מס לעשירים, ביטול העלאה מתוכננת במס החברות והפחתת מס ההכנסה ב-1%. שר האוצר החדש ג'רמי האנט ביטל כמעט את כל צעדי המיסוי שנכללו בתוכנית הקודמת והודיע כי מס ההכנסה יישאר ללא שינוי וימשיך לעמוד על 20%. עוד קודם לכן הודיעה טראס על ביטול הכוונה לא להעלות את מס החברות וכי זה יעלה כמתוכנן ל-25% בחודש אפריל.

כעת עוברים השווקים להתמקד בבנק המרכזי של בריטניה במטרה להעריך את צעדיו הקרובים בתגובה למדד ספטמבר.

"אומדן ההשפעה הפוטנציאלית להשקעה במטרו צפויה להניב בטווח של כ-10 עד 15 שנים, רמת תוצר גבוהה יותר -3%-4%. מדובר בכ-50 מיליארד שקל לתוצר הישראלי בכל שנה, שהם כ-5,000 שקל תוספת לתוצר לנפש". כך העריך נגיד בנק ישראל פרופ' אמיר ירון את התרומה הכלכלית של פרויקט המטרו בכנס שעסק בנושא.

לדברי ירון, "תשתיות תחבורה איכותיות הן מרכיב הכרחי לשיפור רמת החיים בישראל, ולאורך השנים ההשקעה בהן בישראל אינה מספקת. ההשקעה הנמוכה יחסית בתשתיות הציבוריות בישראל, ובעיקר בתשתיות תחבורתיות, מסבירה חלק לא מבוטל מפערי הפריון בין ישראל למדינות ב-OECD.

"תשתיות התחבורה בישראל מפגרות מאחור לעומת מרבית מדינות ה-OECD. הצפיפות בכבישי ישראל עולה בקצב מהיר והיא גבוהה מאוד בהשוואה בינלאומית. בנוסף, שיעור גידול האוכלוסייה בישראל שעומד על כ-1.8% בשנה הוא הגבוה ביותר בקרב מדינות מפותחות, מה שמחייב השקעות גדולות יותר מאשר במדינות אחרות, אחרת תגדל כאן הצפיפות בכבישים ותיפגע איכות השירות בתחבורה הציבורית. זאת במיוחד מפני שביחס למקובל בעולם, השימוש בתחבורה בישראל מוטה לטובת השימוש ברכב פרטי והדבר מתבטא בשימוש נמוך בתחבורה ציבורית בכלל, ובמטרופולינים בפרט".

ירון המשיך לתאר את תרומתו הפוטנציאלית של המטרו ואמר כי זו "עשויה לנבוע משימוש מיטבי יותר בשטחים ציבוריים על פני הקרקע שיתפנו. זאת למשל על ידי הגדלת פעילות המסחר ברחובות ושימוש רב יותר בשטחים ציבוריים לתועלת תושבי העיר והמבקרים בה".

באשר למימון הפרויקט אמר ירון כי יצירת קשר בין המימון התקציבי השוטף לבין ההכנסות הייעודיות עלולה לגרום לקשיים ועיכובים בביצוע הפרויקט ולפגיעה באיכות המטרו כשיופעל. זאת, כי קיימת אי-וודאות רבה לגבי היקף התקבולים מההכנסות הייעודיות מפרויקט המטרו ולגבי מועד גבייתם. יהיה נכון יותר שהממשלה תממן את ההוצאות הנדרשות לקידום הפרויקט בכל שנה, בסכום שיידרש כדי להשלים את התקבולים מההכנסות הייעודיות. זאת, לצד גביית ההכנסות הייעודיות ודבקות במסגרת הכוללת של העלויות".

"פרויקט המטרו הוא בעל חשיבות לאומית, שאמור לתרום רבות לכלכלה הישראלית", הוסיף ירון. "אני מקווה שעם קום הממשלה החדשה החוק יאושר, וקצב העבודות יואץ. אי החקיקה מעכבת את ביצוע הפרויקט, ו"TIME IS MONEY". לכך, יש השלכות לא מבוטלות גם בכל הנוגע לוודאות של העסקים, המשקיעים וגופי התכנון והבנייה באזור המרכז.

צפירת ארגעה למיזמי תמ"א 38 בקרבת המטרו: לא יבוטלו, יישלחו לבחינה מחודשת

מעודכן ל-10/2022

בנק דיסקונט יצטרך להיפרד מחברת כרטיסי האשראי כאל. כך פסקה ועדת ההיגוי של בנק ישראל בראשות פרופ' מישל סטרבצ'ינסקי שהוקמה לפני כשנה במטרה לבחון את סוגיית הפרדת החברה מהבנק.

דיסקונט הוא הבנק האחרון שייאלץ להשלים את הליך ההפרדה. זאת לאחר שלאומי כבר נפרד מחברת מקס ובנק הפועלים נפרד מישראכרט. כעת ההחלטה עוברת להכרעת משרד האוצר, שקרוב לוודאי יתמוך בה.

במכתב ששלח ראש הוועדה סטרבצ'ינסקי לאוצר הוא מסביר כי "החוק להגברת התחברות ולצמצום הריכוזיות שוק הבנקאות בישראל מגדיר "בנק בעל היקף פעילות רחב" כבנק ששווי נכסיו עולה על 20% משווי הנכסים של כלל הבנקים בישראל. החוק מטיל מגבלות על בנק הנופל להגדרה הזאת ובפרוט על בנק בעל היקף פעילות רחב חל איסור על שליטה או החזקת אמצעי שליטה בתאגיד העוסק בתפעול הנפקה של כרטיס חיוב או בסליקת עסקאות בכרטיסי חיוב. בעקבות כך נדרשו הבנקים המוגדרים כבעלי היקף פעילות חרב (קרי, לאומי ופועלים) למכור את החזקותיהם בחברות כרטיסי האשראי שבבעלותם.

עוד קובע החוק כי בתקופה שבין ינואר 2021 לינואר 2023, רשאי שר האוצר, בהסכמת נגיד בנק ישראל ובאישור ועדת הכספים של הכנסת לקבוע לעניין ההגדרה "בנק בעל היקף פעילות רחב" שיעור הנמוך מ- 20% ובלבד שלא יפחת מ-10%. משמעות קביעה כאמור, ככל שאכן תיקבע, היא שהוראת סעיף 11ד לחוק תחול גם על בנק דיסקונט והוא יידרש למכור את אחזקותיו בחברת כאל".

בהתאם לזאת, ממשיך סטרבצ'ינסקי ומסביר, קמה ועדת ההיגוי במטרה לחסון את הסוגיה ולמסור את המלצותיה.

"הבחינה שביצע הצוות נשענה על הענדה שלפיה יש להמליץ על שינוי ההגדרה בחוק (ובכך להמליץ בפועל על הפרדת כאל מדיסקונט) רק אם הדבר צפוי להגדיל את הרווחה המצרפית במשק.

"הניתוח התבסס על שתי נקודות מבט משלימות: ראשית, האם יש הצדקה להפריד חברות כרטיסי אשראי מבעלות בנקאית . באופן ספציפי מטרת הבדיקה היא להעריך האם ההפרדה של כאל מדיסקונט צפויה להגביר את התמריץ והיכולת של כאל להתחרות בבנקים ובחברות כרטיסי האשראי. בניתוח זה עשה הצוות שימוש במקרה הבוחן של הפרדת שתי חברות כרטיסי האשראי מהבנקים וניסה להעריך עד כמה ובאלו ממדים צפויות להיות התוצאות של הפרדת כאל דומות לתוצאות ההפרדות שבוצעו. שנית, האם הצידוק להחלטה להחריג מהרפורמה את דיסקונט ולא לדרוש את הפרדת כאל מדיסקונט, תקף.

"בהקשר זה נבחן האם החרגת דיסקונט מסייעת לדיסקונט לחולל תחרות מול הבקים הגדולים והאם הפרדת כאל תפגע בזאת ; נבחן גם האם ההחרגה יצרה חוסר איזון ביחסי הכוחות בין חברות כרטיסי האשראי שהגביל את היכולת של החכ"אות המופרדות להתחרות בשווקי האשראי והתשלומים. במסגרת העבודה נעשה שימוש בבסיסי נתונים רבים ונרחבים, יושמו מתודולוגיות אקונומטריות שונות ונאסף "מידע רך "נרחב הן בשיחות מרובות שבוצעו עם נציגי החכ"אות והבנקים והן ממקורות נוספים ונבחנו לעומק ההתפתחויות התחרותיות בתחומי הפעילות השונים של כל אחת מחברות כרטיסי האשראי: תחום האשראי הצרכני; האשראי לעסקים קטנים ובינוניים; ההנפקה; תפעול ההנפקה; והסליקה. בנוסף נבחנה המידה שבה קבוצת דיסקונט עמדה בתבחינים שנקבעו לה במסגרת הוועדה ואשר נועדו לסייע לקבלת ההחלטות.

"הניתוח העלה ממצאים רבים חלקם תומכים בהפרדת כאל וחלקם פחות. לאחר שקלול כלל הממצאים לרבות אלו הנוגעים לחלק מתוצאות ההפרדות שכבר בוצעו ולהשפעת קיומו של מגרש משחקים לא אחיד שעה ששתי חכ"אות כבר הופרדו, עמדת בנק ישראל הינה כי יש להשלים את הליך ההפרדה ולבטל את החרגת דיסקונט מהרפורמה".

מעודכן ל-10/2022

שוק הנדל"ן ממשיך להתקרר. בחודש אוגוסט 2022 נמכרו כ-2,780 דירות חדשות, ירידה של 4.8% לעומת החודש הקודם. כך על פי נתוני הלשכה המרכזית לסטטיסטיקה.

אפשר כבר לקרוא לזה מגמה שכן גם נתוני שלושת החודשים האחרונים מצביעים על היחלשות בקצב מכירת דירות חדשות. בשלושת החודשים יוני-אוגוסט 2022 נמכרו כ-9,240 דירות חדשות, ירידה של 24.2% לעומת הרבעון הקודם (מרץ-מאי 2022). 22.2% מהדירות נמכרו בסבסוד ממשלתי.

לאחר ניכוי עונתיות מסתמנת בתקופה זו ירידה של 21.8% לעומת התקופה הקודמת.

בחינת נתוני המגמה מראה כי מחודש אוגוסט 2021 נרשמה ירידה בקצב של 4.0% בחודש, לאחר שמחודש אפריל 2020 עד יולי 2021 נצפתה עלייה בקצב של 2.3% לחודש.

היישובים שבהם נמכרו יותר מ-500 דירות בשלושת החודשים יוני-אוגוסט 2022 הם: ירושלים – 581, נתניה – 513 ותל אביב-יפו – 506.

ירידה בביקוש לדירות חדשות

גם בביקוש לדירות חדשות ניכרת חולשה. הכמות המבוקשת של דירות חדשות באוגוסט 2022 עמדה על כ-4,090 דירות. נתוני המגמה מראים כי חלה ירידה של 3.6% לעומת החודש הקודם. כ-2,780 דירות חדשות נמכרו. מספר הדירות שלא למכירה עמד על כ-1,310. בהתאם לנתוני המגמה חלה ירידה של 4.1% לעומת החודש הקודם.

בסוף חודש אוגוסט נותרו למכירה כ-49,280 דירות, ומספר חודשי ההיצע הוא 15.9 חודשים.

בחינת הכמות המבוקשת של דירות חדשות בשלושת החודשים יוני-אוגוסט 2022 מראה כי זו עמדה על כ-13,620 דירות, ירידה של 20.6% בהשוואה לשלושת החודשים הקודמים (מרץ-מאי 2022).

לאחר ניכוי עונתיות, מסתמנת בתקופה זו ירידה של 17.0% בהשוואה לשלושת החודשים הקודמים.

בחינת נתוני המגמה מראה כי הכמות המבוקשת של דירות חדשות ירדה מחודש אוקטובר 2021 בקצב של 2.8% לחודש, לאחר שמחודש מאי 2020 נרשמה עלייה בקצב של 1.4% לחודש.

בשלושת החודשים יוני-אוגוסט 2022, כ-23.1% מסך הכמות המבוקשת של דירות חדשות היו במחוז המרכז ו-10.0% בלבד במחוז ירושלים.