מעודכן ל-01/2021

דירוג קרנות ההשתלמות של אתר הון (בשיתוף פרדיקטה) מבוסס על מבחני תשואה ומבחני תשואה וסיכון, כמו מדד שארפ.

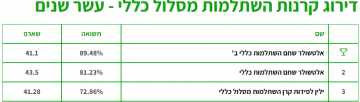

בדירוגים לטווח של 10 שנים ממשיכים להוביל אלטשולר שחם וילין לפידות.

בדירוגים לזמן קצר בולטים גופים שמציעים השקעות עוקבות מדדים (מכשירים פסיביים), למשל אינטרגמל של בית ההשקעות מור וטופ של מנורה. לדירוגים קצרים יש משמעות בבחינת קרן השתלמות, אם כי פחותה מהדירוגים הארוכים. הדירוגים הקצרים עשויים לבטא מגמה בתשואות של גופים מסוימים.

אם תבחינו בתשואות טובות חודש אחרי חודש בקרן מסוימת, ייתכן שזה נובע מאלוקציה (פיזור) נכונה של נכסים ומבחירה טובה של הנכסים עצמם (מניות ואג"ח), ויש סבירות שהטרנד המוצלח ימשיך להתבטא בתוצאות.

ועדיין – המבחן הנכון ביותר, גם על פי מחקרים אקדמיים, הוא המבחן לטווח ארוך. אחרי הכל, אתם משקיעים לשנים רבות. אתם אמנם יכולים לממש את קרן ההשתלמות אחרי 6 שנים, אבל מסתבר שרובכם מחזיקים אותה לתקופות ממושכות בהרבה.

תוכן עניינים; ניתן להקליק על הקישור הרלבנטי

מהן קרנות השתלמות?

קרנות השתלמות הן מכשיר ההשקעה האטרקטיבי ביותר. הן מגלמות הטבת מס גדולה בשלב ההפקדה לקרן – ההפקדות מוכרות לצורכי מס, והטבות מס במימוש הקרן – פטור ממס בשיעור של 25%. ההטבות האלו ניתנות למרות שלא מדובר במוצר פנסיוני לטווח ארוך; קרן השתלמות היא מוצר לטווח בינוני – 6 שנים, אם כי בזכות ההטבות החוסכים במקרים רבים נשארים להחזיק במכשיר לתקופות ארוכות יותר.

אז אם יש לכם קרן השתלמות – הרווחתם, ואם לא שווה לנסות לבקש מהמעסיק שלכם. מדובר בהטבה שעשויה להסתכם בכמה אלפים טובים בשנה (הרחבה: מדריך קרנות השתלמות).

מעבר להטבות המס, קרנות ההשתלמות אמורות לספק לכם תשואה. הקרנות האלו מנוהלות באופן אקטיבי או פאסיבי על ידי מנהלי ההשקעות בבתי ההשקעות, והטובות ביניהן מספקות בפועל תשואה מרשימה על פני זמן. התשואה השוטפת לצד הטבות המס הופכות את המכשיר למוצלח במיוחד, אבל איך בוחרים קרן השתלמות מנצחת? – הנה דירוג הקרנות הטובות לאורך זמן (דירוג עדכני שמתעדכן מדי חודש).

ראשית, בקשר לבחירת קרן מנצחת, חשוב להבין שאתם יכולים לעבור בין המסלולים השונים של קרנות ההשתלמות, ואתם יכולים גם לעבור בין החברות המנהלות באופן שוטף ומיידי. כלומר, אם בדקתם והשוויתם והחלטתם שאתם רוצים לעבור לקרן אחרת, אתם יכולים לעשות זאת במהירות, ומבלי שהפעולה הזו תיחשב אירוע מס, כלומר המעבר לא יהיה כרוך בתשלום מיסים.

שנית – וזו השאלה החשובה באמת – מה הם הפרמטרים לבחירת קרן השתלמות? ובכן, בוחרים קרן השתלמות כמו כל מוצר פיננסי אחר – בוחנים את הביצועים לאורך זמן. אין היגיון להסתכל על תשואה של חודש, גם לא חודשיים, ולרוב גם לא שנה. בכלל, במכשירים לטווח בינוני וארוך צריך לבחון את הביצועים של מנהל הקרן על פני זמן. בפועל, ככל שטווח זמן הבדיקה ממושך יותר, כך המובהקות של הנתונים טובה ומהימנה יותר, והסיבה פשוטה – אנחנו רוצים לבחון את מנהל ההשקעות של הקרן על פני תקופות מגוונות – שוק חיובי, שוק חלש, משברים בשוק ועוד. לדוגמה, תקופה שמבטאת רק עליות לא תעזור להבין איך מנהלי ההשקעות של קרן מסוימת מצליחים לעומת מנהלי השקעות של קרנות אחרות.

כלומר, אם לאורך זמן ממושך קרן ההשתלמות שבדקתם מציגה תשואה גבוהה יותר משל יתר הקרנות, אז היא באמת הקרן הטובה ביותר. נכון שמה שהיה הוא לא בהכרח מה שיהיה, אבל זו האינדיקציה הטובה ביותר לבחירת קרן השתלמות טובה.

מבחן התשואה ומבחן שארפ

בוחרים קרן השתלמות בהתאם לשני מבחנים – הראשון כאמור הוא מבחן התשואה, שבו למעשה בודקים אילו קרנות סיפקו את התשואה הגבוהה ביותר. האתר של משרד האוצר ואתרים פיננסיים אחרים מפרסמים את רשימת הקרנות המובילות בתשואה, אבל זה עדיין לא סוף הבדיקה. קרן יכולה לנצח במבחן התשואה כי היא פשוט היתה מוטה לניירות ערך מסוכנים.

לכן, המבחן השני הוא רמת הסיכון של הקרן, וזה מביא אותנו למדד שארפ – מדד פופולרי, שגם האוצר נצמד אליו בדירוגי הקרנות, שמבטא את הערך שהשיג מנהל ההשקעות של הקרן בהינתן הסיכון. מדד שארפ בוחן למעשה תשואה עודפת ביחס לתנודתיות. הוא נמדד לרוב לפי בסיס שנתי, אך גם לפי בסיס מצטבר, כאשר לדירוגים של 10 שנים מתאים יותר הבסיס המצטבר.

ככה בעצם משווים תפוזים לתפוזים, קרנות השתלמות לקרנות השתלמות, וככה יודעים מי באמת השיגה ביצועים טובים יותר.

אנחנו כצרכנים פיננסיים נוטים להתייחס לתשואת הקרן ופחות למדדי סיכון לרבות מדד שארפ, אבל בפועל מדד שארפ ומדדים אחרים מספרים לנו סיפור מהימן יותר מתשואה. אז כשאתם שומעים או כשמציעים לכם קרן השתלמות, ומספרים לכם על התשואה הטובה שלה, תשאלו ותבחנו גם את מדד שארפ שלה ביחס לקרנות ההשתלמות האחרות בקטגוריה שלה.

מיהן קרנות ההשתלמות הטובות ביותר?

לצורך הבדיקה בחרנו את הקרנות מסוג "כללי". אלו הן הקרנות הגדולות ביותר, הקרנות שבהן אנחנו- הציבור הרחב – נוטים להשקיע. המושג "כללי" מבטא השקעות כלליות – מניות לצד איגרות חוב ולצד מכשירים נוספים במשקל קטן. כמו כן, כאמור בחרנו תקופה ארוכה – 10 שנים – כדי לקבל דירוג איכותי ואמין. נעזרנו בחברת פרדיקטה בהפקה, בבדיקה ובבקרה של הנתונים; והנה התוצאות:

דירוג הקרנות הטובות במסלול אג"חי ומנייתי

לכאלה ששונאים סיכון או שיש להם השקעות מוטות סיכון במכשירים אחרים, ומעוניינים לבחון קרן השתלמות אג"חית. למרות שבשנת 2020 במהלך משבר הקורונה האג"ח הממשלתי ירד אפילו לריביות שליליות, אז יש לבחון אילו אג"חים מרכיבים את קרן ההשתלמות, ובתי ההשקעות הגדולים ידעו להתרחק מהאג"ח הממשלתי בתקופה הזו.

הנה דירוג קרנות ההשתלמות האג"חיות הטובות ביותר. גם כאן, ילין לפידות ואלטשולר שחם בראש:

והנה הדירוג השלישי – דירוג המסלול המנייתי. חשוב להבהיר – אם מדובר בחיסכון לטווח ארוך, כלומר חיסכון פנסיוני שנחסך בגיל צעיר, המרכיב המנייתי צריך להיות גבוה! שוק המניות מספק לאורך זמן תשואה גבוהה משוק האג"ח. עם זאת, כאשר מדובר על חוסכים לא צעירים, התמונה משתנה – ככל שהגיל עולה, המרכיב של המניות צריך לרדת ובהתאמה המרכיב של האג"ח צריך לעלות. זו הסיבה שהמסלול הכללי, הכולל אג"ח ומניות, הוא הפופולרי ביותר. אבל מי שרוצה להשקיע רק בקרנות השתלמות במסלול מנייתי (צעיר, יש לו אפיקים סולידיים בהשקעות אחרות), הנה הדירוג של הקרנות האלו:

(דירוגים לתקופות קצרות יותר – בתחתית העמוד)

הדירוג בטבלאות מתעדכן מידי חודש (הדירוג הנוכחי של 10 שנים הוא מדצמבר 2010 ועד דצמבר 2020 )

דירוגים נוספים:

דירוג קרנות השתלמות כללי לשלוש שנים

דירוג קרנות השתלמות כללי לשנה אחרונה

דירוג קרנות השתלמות כללי לחודש אחרון

דירוג קרנות השתלמות – מסלול מנייתי – ל-10 שנים

דירוג קרנות השתלמות – מסלול מנייתי ל-3 שנים

דירוג קרנות השתלמות – מסלול מנייתי – שנה אחרונה

דירוג קרנות השתלמות מניתי – חודש אחרון

דירוג קרנות השתלמות – מסלול אג"חי – 10 שנים

דירוג קרנות השתלמות – מסלול אג"חי – 3 שנים

דירוג קרנות השתלמות מסלול אג"חי – שנה אחרונה

דירוג קרנות השתלמות מסלול אג"חי – חודש אחרון

מדריכים קשורים:

קרנות השתלמות לעצמאיים – מה זה? והאם כדאי?

קרנות השתלמות – שאלות תשובות ומסקנה אחת