מעודכן ל-01/2022

קריאה נכונה של הדוח יכולה לסייע לכם לתקן טעויות קריטיות ואף לחסוך לכם כסף רב ■ אז איך בעצם מבינים מה כתוב שם? – הכנו עבורכם מדריך לחוסך

אחת לשנה נשלח לביתכם דוח הפנסיה המסכם, שמציג את ביצועי הקרן בשנה החולפת. החיסכון הפנסיוני הוא אחד הנכסים הפיננסיים הגדולים ביותר של אדם במשך חייו. קריאה נכונה של דוח הפנסיה השנתי יכולה להוסיף עוד אלפי שקלים ויותר בפנסיה, למשל באמצעות הוזלת דמי הניהול או איתור הפקדות חסרות.

עם זאת, רבים מהחוסכים לא יקדישו את תשומת הלב הראויה לדוח, או יוותרו כליל על פתיחת המעטפה או הדוא"ל מחברת הביטוח, כי אין להם ידע וכלים להבינו – וחבל. בכתבה הבאה ננסה לעשות סדר בכמה מושגים בסיסיים שיעזרו לכם להבין טוב יותר, מה קורה בדוח הפנסיה שלכם.

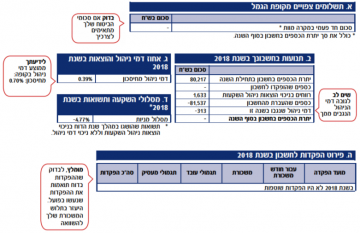

* הדוח מחולק לחמש טבלאות נפרדות המכילות נתונים אודות קרן הפנסיה. אם יש לכם זמן מוגבל, ניתן להתחיל לקרוא אותו מהחלקים הקריטיים והקלים יותר להבנה, ולא בהכרח לפי הסדר.

דמי ניהול (טבלה ג') – אל תתביישו לבקש הנחה

הדבר החשוב ביותר הוא לשים לב לדמי הניהול שאתם משלמים ולהשוות אותם לממוצע דמי הניהול של הקרן — נתון שמופיע בדוח. כדאי גם להשוות לרף דמי הניהול שנקבע על ידי הקרנות המוזלות שזכו במכרז של משרד האוצר (כאן תוכלו לקרוא על הקרנות האלה, קרנות ברירת מחדל). אם דמי הניהול שאתם משלמים גבוהים יותר מאחד מאלה — מומלץ להתקשר לקרן הפנסיה או לסוכן הביטוח שלכם ולדרוש הוזלה. ההשפעה של דמי הניהול על החיסכון מהותית. כך למשל, חוסך בן 35 בעל חיסכון של 60 אלף שקל, שהוא ומעסיקו מפקידים לקרן סכום חודשי של 2,000 שקל, ישלם בחמש השנים הקרובות סך של כ-8,000 שקל יותר דמי ניהול, אם הוא משלם דמי ניהול מקסימליים בהשוואה לאפשרות הזולה ביותר בהתאם למחשבון רשות שוק ההון.

הפקדות (טבלה ה') – שני מיליארד שקל אבודים בגלל טעויות

טבלה נוספת שחשוב להתייחס אליה היא פירוט ההפקדות לקרן הפנסיה. יש לוודא כי מספר ההפקדות וסכומן תואמים את ההפרשות שביצע המעסיק. כך למשל, אם עבדתם כל השנה, אמורות להופיע בטבלה 12 הפקדות. כדאי גם להשוות את הסכום המופיע בדוח לתלושי השכר באותה שנה, כדי לוודא שאין טעויות בסכומי ההפקדה.

טעויות בסעיף זה אינן נדירות ועלולות לנבוע מכך שהמעסיק לא העביר את התשלומים או שקרן הפנסיה לא שייכה את הכספים לחוסך. לכל גוף שמנהל כספי פנסיה יש חשבון שנקרא פנדינג (Pending), שאליו זורמים כספי הפקדות שלא ידוע למי הם שייכים – ממגוון סיבות: החל בטעויות הקלדה שגורמות לאי־התאמה בין שם החוסך לשם המפקיד, ועד להזנת כתובת לא נכונה.

נכון ל–2017 היו בחשבונות פנדינג של הגופים הפנסיוניים בישראל כ–2 מיליארד שקל. כל סכום שמופקד בקרן אמור להתחיל לייצר תשואה לחוסך עם היכנסו לקופה, ואי־הפקדה של הכסף גורמת לכך שהוא לא מייצר תשואה לחוסך ופוגע בחיסכון שלו. מכאן החשיבות הרבה של מעקב אחר ההפקדות החודשיות.

ההפקדות לקרנות פנסיה נהנות מהטבות מס שנותנת המדינה, עד לתקרת הפקדה שנקבעה. אצל הרבה מעסיקים ההפרשות לפנסיה ניתנות רק על חלק מהשכר, מה שמכונה שכר בסיס או שכר קובע. חשוב לבדוק שהסכומים המופרשים המופיעים בדוח אכן מתאימים לשכר הקובע שלכם. אם יש חוסר התאמה, כדאי לפנות למעסיק.

חשוב שתדעו: עובד יכול לבקש להגדיל בעצמו את ההפקדות מהשכר, כדי לנצל כמה שיותר את הטבות המס הגלומות בקרן הפנסיה. מבחינת המעסיק זה לא אמור לשנות את פני הדברים, היות שהתוספת תבוא על חשבון העובד.

קצבה צפויה (טבלה א') – עדכנו את הסטטוס המשפחתי

הטבלה מפרטת את הקצבה החודשית הצפויה למבוטח בעת פרישה, בהתבסס על הסכום שנצבר בקרן עד כה. הטבלה כוללת גם את רכיבי הביטוח הכלולים בקרן הפנסיה ויש לוודא שסכומי הביטוח מתאימים לצרכים של המבוטח. קרן הפנסיה כוללת ביטוח אובדן כושר עבודה וביטוח חיים. כך למשל, ביטוח אובדן כושר עבודה שהוא חלק מובנה מקרן הפנסיה יקנה עד 75% מהמשכורת הקובעת.

שימו לב: עובדים רבים מחזיקים ביטוח על אובדן כושר עבודה – ממקום העבודה, ונוצרת כפילות בביטוחים. בקרנות הפנסיה לא ניתן לבטל את כיסוי הנכות, אבל ניתן להקטין את הכיסוי עד ל-35% מהשכר. כיסוי נמוך יותר משמעותו תשלום פרמיה נמוכה יותר, שמשמעותה כי יותר כסף ינותב לחיסכון. עמיתים בקרנות הפנסיה בגיל 60 ומעלה יכולים לבטל לחלוטין את כיסוי הנכות ולהפנות את כל הפרמיה שנגבית עליו לטובת חיסכון.

חשוב שתדעו: ברירת המחדל היא ביטוח שארים לכלל המבוטחים. מי שאינו נשוי ואין לו ילדים מתחת לגיל 21, יכול לוותר על ביטוח זה ולחסוך עשרות אלפי שקלים. ביטוח השארים מתחדש כל שנתיים אוטומטית, כך שאם הסטטוס המשפחתי משתנה, כדאי לעדכן בכך את חברת הביטוח. כלומר, ניתן לבחור את מסלולי הביטוח בחיסכון הפנסיוני. למשל, במסלול מוטה חיסכון, הקצבה בפרישה תהיה גבוהה יותר, אך זה נעשה על חשבון הקטנת קצבת הנכות וקצבת השארים, שיהיו נמוכות יותר.

אפיק חיסכון (טבלה ד') – בחרו ברמת הסיכון הרצויה

הטבלה מציגה את מסלול ההשקעה שבו מושקעים הכספים ואת התשואות שהניב. מומלץ לוודא כי המסלול תואם את רמת הסיכון הרצויה לכם. כך למשל, ייתכן שחוסכים צעירים יעדיפו לקחת סיכון רב יותר בהשקעותיהם, לעומת חוסכים שמתקרבים לגיל הפרישה.

שימו לב: מומלץ לבדוק אחת לכמה שנים אם מסלול ההשקעה עדיין מתאים לצרכים ולהעדפות שלכם. אם לא בחרתם מסלול, כנראה שכספכם מושקע במסלול ברירת המחדל, אך כמובן שבאפשרותכם לבקש לעבור מסלול וניתן להתייעץ על כך עם המומחה הפנסיוני שלכם.

תנועות בקרן (טבלה ב') – בדקו עלויות ורווחים

הטבלה מפרטת את התנועות שחלו בקרן הפנסיה בשנת הדוח. חשוב להתייחס במיוחד לעלויות הביטוח ששולמו באותה שנה ולרווחים שנבעו מההשקעות של קרן הפנסיה. עוד נתון מעניין שמופיע בטבלה הוא האיזון האקטוארי שבוצע באותה שנה. קרן הפנסיה בנויה על ערבות הדדית — כלומר התוצאות מתחלקות בין המבוטחים, כך שגירעון, למשל עקב ריבוי תביעות מוצדקות, או עודף אקטוארי, משפיעים על נכסי הקרן כולה, והקרן מבצעת איזון כל שנה בהתאם.