כלכלני לאומי: "במבט לטווח ארוך יותר, שינוי המגמה והעלאת הריבית בישראל, תלויים כאמור גם בתוואי הריבית בארה"ב "

כלכלני לאומי מפרסמים הבוקס סקירת מאקרו ומציינים כי ריבית בנק ישראל לחודש ספטמבר נותרה ללא שינוי. עם זאת, קיימת אפשרות להפחתת ריבית בחודשים הקרובים להערכתם. כלכלני לאומי מציינים כי הועדה המוניטארית בבנק ישראל החליטה להותיר את הריבית לחודש ספטמבר ללא שינוי על אף נתוני הצמיחה החלשים לרביע השני של השנה והירידה בציפיות האינפלציה בעת האחרונה, לצד התגברות הסיכונים הגלובאליים על רקע החולשה (שעדיין מוקדם להעריך את היקפה) בפעילות הכלכלית בסין.

לאומי מציינים כי גורמי הרקע שהודגשו על ידי בנק ישראל בהחלטת הריבית לחודש ספטמבר כוללים: א. התייצבות מסוימת בסביבת האינפלציה, על אף הירידה בציפיות האינפלציה לטווח הקצר – קצב עליית המדד בחודשים האחרונים עקבי עם יעד יציבות המחירים (1%-3%), כאשר במקביל חלה ירידה חדה בציפיות האינפלציה לטווח הקצר. בנק ישראל מדגיש כי ירידה זו חלה על רקע התחדשות ירידות המחירים של גורמי היצע בינלאומיים (מחירי האנרגיה והסחורות), בשילוב עם ציפיות לירידות מחירים בעלות אופי חד-פעמי (הירידה המתוכננת במחירי החשמל).

דהיינו, כותבים לאומי, כי הירידה בציפיות האינפלציה קצרות-הטווח לא מצביעה על התמתנות בביקושים המקומיים. בנוסף, הציפיות לטווחים הארוכים (הנגזרות משוק ההון) נמצאות בסביבות מרכז היעד; ב. נתוני החשבונאות הלאומית לרביע השני של השנה מצביעים אמנם על ירידה בקצב הצמיחה, אולם יש להתייחס לנתונים הרבעוניים בזהירות רבה מכיוון שמדובר באומדן ראשוני בלבד אשר עשוי להתעדכן בחודשים הבאים. החולשה בולטת בעיקר ביצוא (על רקע ירידת הסחר העולמי ושביתת העובדים במפעלי כי"ל) ובהשקעות, כאשר מנגד, נמשכת הצמיחה בצריכה השוטפת; ג. הערכת בנק ישראל שהריבית בארה"ב עשויה לעלות עוד השנה (אם כי בהסתברות פחותה להעלאת ריבית ראשונה כבר בספטמבר), אולם בקצב מתון מהצפוי; ד. המשך הפעילות הערה בשוק הדיור כמעט בכל מאפייניו; ה. היחלשות השקל ביחס לסל המטבעות מאז הישיבה המוניטארית של סוף יולי.

בנק ישראל התייחס בנוסף להאטה המסתמנת בקצב צמיחת הכלכלה העולמית, והעלייה ברמת הסיכונים הגלובאליים, ובראשם: החולשה בפעילות הכלכלית בסין. בהקשר זה, נציין כי התהליך עדיין לא הסתיים ולכן עוד מוקדם להעריך מה יהיה היקף ההשפעה של ההאטה בסין על הכלכלה הגלובאלית, ובפרט על ישראל. עם זאת, ניתן לומר כי ההתפתחויות האחרונות, וביניהן חוסר היציבות בשווקים הפיננסיים העולמיים עקב חששות ציבור המשקיעים ממשבר פיננסי גלובאלי, יובילו, ככל הנראה, למצב של ריביות נמוכות לטווח זמן ארוך יותר מהצפוי. על רקע זה, יתכן והעלאת הריבית הראשונה בארה"ב תידחה, וחשוב מכך, תוואי העלאות הריבית יהיה איטי ומתון יותר מהצפוי, מה שישפיע בטווח הזמן הרחוק יותר גם על תוואי העלאות הריבית בישראל.

לאור האמור לעיל, ולאור הערכת הועדה המוניטארית כי "גברו הסיכונים להשגת יעד האינפלציה ולצמיחה", אנו מעריכים כי לא ניתן לפסול אפשרות של הפחתת הריבית נוספת במהלך החודשים הקרובים (ייתכן ואף בהחלטת הריבית הקרובה), ואף לצעדים מוניטאריים מרחיבים נוספים, ביניהם צעדי הקלה כמותית (דרך שוק המט"ח) – כל זאת, בתלות בשינויים בתנאי הרקע הכלכליים. תנאי רקע למהלך כזה עשויים לכלול את התחדשות התיסוף של השקל ביחס לסל המטבעות, ירידה בסביבת האינפלציה לשיעור החורג מגבולות היעד והמשך התמתנות הצמיחה במשק ובעולם. במבט לטווח ארוך יותר, שינוי המגמה והעלאת הריבית בישראל, תלויים כאמור גם בתוואי הריבית בארה"ב – ככל שתתאחר, כך ניתן לצפות לדחיית שינוי המגמה גם בריבית המקומית.

לאומי מציינים כי שיעור האבטלה במשק בחודש יולי נותר ברמה של 5.3% (נתון מנוכה עונתיות), ללא שינוי מהחודש הקודם. במקביל, חלה ירידה בשיעור ההשתתפות בכוח העבודה לרמה של 63.9% לעומת 64.2% בחודש הקודם, זאת לאחר שלושה חודשים רצופים של עליות.

מנגד, בגילאי העבודה העיקריים (גילאי 25-64), להם מיוחסת השפעה גדולה יותר על שוק העבודה ועקב כך גם על הביקושים המקומיים במשק (בעיקר מסיבות של גודל כוח העבודה ושכר גבוה יותר ביחס לגילאי עבודה צעירים יותר), חלה עלייה בשיעור האבטלה – 4.6% לעומת 4.4% בחודש הקודם. עלייה זו, באה בהמשך לעלייה בשיעור האבטלה בחודשיים שקדמו. כך, לעומת חודש אפריל השנה (בו נרשם שיעור אבטלה נמוך בראייה היסטורית) חלה עלייה של 0.4 נקודות אחוז בשיעור האבטלה. עם זאת, יש לציין כי למרות העלייה, מדובר עדיין בשיעור אבטלה נמוך מאוד יחסית לתקופות קודמות. העלייה בשיעור האבטלה בקרב גילאי העבודה העיקריים, לוותה בירידה של 0.5 נקודת אחוז (הירידה החדה ביותר מאז דצמבר אשתקד) בשיעור ההשתתפות בכוח העבודה (שעומד על 79.6%). הירידה נבעה ברובה מירידה חדה יחסית במספר המועסקים בגילאי 25-64.

נמשכת הירידה בקצב קליטת המועסקים בגילאי העבודה העיקריים: כאמור, בחודש יולי חלה ירידה בשיעור ההשתתפות בכוח העבודה בכלל המשק. ירידה זו, חלה על רקע ירידה חדה יחסית במספר המועסקים, לאחר חודשיים רצופים של גידול מתון ביותר. נדגיש כי כל המועסקים שנפלטו משוק העבודה בחודש יולי, היו בקרב גילאי העבודה העיקריים (25-64). מנגד, בקבוצת הגילאים 15-24 חלה דווקא עלייה במספר המועסקים. יש לציין כי רמת ההכנסה של פלח מועסקים זה נמוכה יותר ביחס למועסקים בגילאי העבודה העיקריים, ולכן ההשפעה של הגידול במספר המועסקים בקרב גילאי 15-24 על הביקושים המקומיים עשויה להיות מתונה.

בקרב גילאי העבודה העיקריים, חלה ירידה של כ-21 אלפי מועסקים בחודש יולי לעומת החודש הקודם – הירידה החודשית החדה ביותר מאז חודש פברואר 2012. בחינת הנתונים לטווחי זמן ארוכים יותר, מעידה על ירידה מתמשכת בקצב קליטת המועסקים בקבוצה זו מאז שיעור השיא של חודש מאי אשתקד. ב-12 החודשים האחרונים (יולי השנה לעומת יולי אשתקד) עלה מספר המועסקים ב-50 אלף בלבד, נתון נמוך מהממוצע הרב-שנתי. נתון זה משקף קצב קליטת מועסקים שנתי לא גבוה של 1.8%, הנמוך בכ-2.5 נקודות אחוז ביחס לקצב שנרשם במאי 2014 ומתיישב עם ההאטה בקצב צמיחת המשק הירידה החדה במספר המועסקים הובילה כאמור לירידה בשיעור ההשתתפות בכוח העבודה בקבוצה זו, כאשר במקביל, חלה עלייה של כ-6 אלף במספר הבלתי מועסקים.

הירידה במספר המועסקים לצד העלייה במספר המובטלים בקרב גילאי העבודה העיקריים, עשויה להוביל להתמתנות הביקושים המקומיים במשק. עם זאת, יש לציין כי מרבית המועסקים שנפלטו משוק העבודה בחודש יולי עבדו במשרות חלקיות ולא מלאות. רמת ההכנסה של פלח מועסקים זה נמוכה יותר ביחס למועסקים במשרה מלאה, ולכן הירידה במספר המועסקים בפלח זה, משפיעה באופן חלקי על הביקושים במשק.

לסיכום, נתוני סקר כוח האדם לחודש יולי מצביעים אמנם על חולשה יחסית בנתוני התעסוקה בקרב גילאי העבודה העיקריים בהמשך לחודשיים הקודמים, אולם עדיין יש להמתין ולבחון האם אכן מדובר בשינוי מגמה של ממש. בנוסף, הנתונים החיוביים לגבי הפדיון ברשתות השיווק בחודש יולי, לצד מגמת ירידה מתמשכת של מחירי רכיבי צריכה שונים וסביבה של ריביות נמוכות, צפויים להוסיף ולתמוך בצריכה הפרטית (בעיקר השוטפת) ולחזק את מעמדה כמנוע צמיחה יציב של המשק, בתקופה בה ישנה חולשה בפעילות ההשקעות וסחר החוץ של ישראל. במבט קדימה, אנו מעריכים כי שיעור האבטלה במשק ירד השנה ל-5.3% (בממוצע) לעומת 5.9% ב-2014.

מיטב קרנות נאמנות מדווחת כי שיעור הירידה בשווי הנקי של נכסי הקרן שלעיל כתוצאה מהשינוי בשוויי האופציה הינו: 0.41%-

מיטב קרנות נאמנות מעלה שווי אופציה בקרן מיטב (5A) מניות ת"א 100 פלוס. מנהל הקרן לשנות את שווי האופציה שלהלן המוחזקת בקרן שלעיל, בהתאם לפרטים הבאים:

שווי האופציה TA25 P1700 Aug -15 יעלה ב-14.68%. הסיבה לשינוי: לדעת מנהל הקרן השווי שנקבע לאופציה הנ"ל בבורסה חרג באופן קיצוני מהשווי שנקבע לנכס הבסיס שלה.

שיעור הירידה בשווי הנקי של נכסי הקרן שלעיל כתוצאה מהשינוי בשוויי האופציה הינו: 0.41%-.

איילון קרנות נאמנות מדווחת כי שיעור השינוי בשווי הנקי של נכסי הקרן שלעיל כתוצאה מהשינוי בשווי האופציה הינו: 0.5%-

מנהל הקרן איילון (6A) אקסטרים ת"א 100 פי 3 (מספר קרן: 5117684) מדווח קביעת השווי של האופציה P 001710 AUG (מס' ני"ע: 81372526) (להלן: "האופציה"), המוחזקת בקרן מאחר ולדעת מנהל הקרן, השווי שנקבע לאופציה הנ"ל בבורסה חרג באופן קיצוני מהשווי שנקבע לנכס הבסיס שלה.

לאור זאת ובהתאם להנחיות דירקטוריון מנהל הקרן ולבחינה שערך בהקשר, קבע מנהל הקרן את שוויה של האופציה, כדלהלן: שווי האופציה עלה ב-10.61% לשיעור של 10,569 ש"ח לעומת 9,555 ש"ח (המחיר האחרון שנקבע לאופציה בבורסה). שיעור השינוי בשווי הנקי של נכסי הקרן שלעיל כתוצאה מהשינוי בשווי האופציה הינו: 0.5%-.

הסבסוד בהנפקת איגרות חוב מיועדות לקרנות הפנסיה וחברות הביטוח מסתכם ב-3.8 מיליארד שקל בשנה

החשבת הכללית במשרד האוצר, מיכל עבאדי-בויאנג'ו, פרסמה לראשונה את היקף הסבסוד של המדינה לגופי החיסכון הפנסיוני. מדובר על סבסוד דרך הנפקת איגרות חוב מיועדות לחברות הביטוח בסך של 1.1 מיליארד שקל בשנה, ולתעשיית החיסכון הפנסיוני כולה בהיקף של 3.8 מיליארד שקל. הסבסוד הזה נובע בעצם מכך שהאוצר מחוייב על פי חוק להנפיק לגופי הפנסיה אגרות חוב מיועדות בריבית גבוה כדי להבטיח חלק מתשואת המשקיעים לפנסיה. הקרנות כמובן שמעוניינות בכך, כי הריבית הזו (התשואה על אגרות החוב) עולה משמעותית על התשואה שהם מקבלים באגרות החוב הממשלתיות האחרות ואגרות החוב בכלל.

אבל, זה אבסורד גדול – אולי עוזרים לחלק מהציבור , אבל בסופו של דבר זה על חשבון הציבור – יד אחת לוקחת ויד אחת נותנת – בנטו זה לא ממש משנה. הבעיה שאת הסבסוד נותנים עכשיו (דרך אגרות החוב המיועדות) והחשבת רואה את הסבסוד הזה בדוחות שלה. היא התבטאה לאחרונה כי מדובר בעיוות ועם הפרסום הנוכחי היא בעצם מספקת אינדיקציה על גודל העיוות/ גודל הסבסוד.

"אומדן הסבסוד לשנת 2014, בהנפקת איגרות חוב מיועדות לקרנות הפנסיה וחברות הביטוח עומד על כ- 3.8 מיליארד שקל", מציינת עבאדי-בויאנג'ו, "אומדן זה מורכב מסך הסבסוד בהנפקת איגרות חוב מיועדות לקרנות הפנסיה אשר פורסם לראשונה בדוח הכספי של המדינה לשנת 2014 ועמד על כ-2.7 מיליארד שקל ומהסבסוד לחברות הביטוח. אומדן הסבסוד בהנפקת איגרות חוב מיועדות, מחושב כמכפלה של היקף ההנפקות בכל שנה, בפער התשואות שבין איגרות החוב המיועדות לקרנות הפנסיה וחברות הביטוח לבין איגרת חוב ממשלתית סחירה בעלת מח"מ זהה (תשואת השוק). הנפקה של אגרות חוב לחברות ביטוח (חיים צמוד) היא מכוח חוק המלווה (חברות ביטוח) התשכ"ב-1962. קיימים 10 סוגים של מלוות הנושאים קופון של בין 4.0% ל-6.2% צמוד למדד, לתקופה לפדיון של בין 10 ל-25 שנים".

מה זה בכלל אג"ח מיועדות?

אגרות חוב מיועדות הן אגרות חוב שהמדינה מנפיקה ; הן אגרות חוב לא סחירות, צמודות למדד ובעלות תשואה מובטחת! אגרות החוב האלו מונפקות לקרנות פנסיה וחברות ביטוח.

אגרות חוב אלה בעצם עוזרות למנהלי גופי הפנסיה להשיג תשואה לחוסכים תוך כדי הקטנת הסיכונים. עד שנת 2003 הנפיק משרד האוצר אג"ח מיועדות עבור 70% מכספי קרנות הפנסיה, ואז הוריד את ההקצאה ל-30% מנכסי קרנות הפנסיה. האגרות האלו אינן מונפקות לקופות גמל ולביטוחי חיים (בעבר הן כן הונפקו לגופים אלו).

הנה חלק מסדרות האג"ח המיועדות – בעבר האוצר הנפיק אג"ח מסדרת "מירון", בריבית 5.7% לשנה צמוד למדד; סדרת "ערד" שהריבית עליה 4.86% לשנה. כמו כן, הונפקו על ידי משרד האוצר, אג"ח מסוג "חץ" עבור פוליסות ביטוח מבטיחות-תשואה (שהיה ניתן להצטרף אליהן עד 1991) בריבית שבין 4% ל-6.2% לשנה

כאשר הריבית נמוכה או אפסית וזה המצב הנוכחי, אז כמובן שהנפקת אגרות החוב המיועדות היא מתנה גדולה לגופי החיסכון, למנהלי החיסכון הפנסיוני שלא צריכים בעצם להתאמץ (על 30% מתיק הנכסים מובטחת להם תשואה נאה) ולחוסכים עצמם.

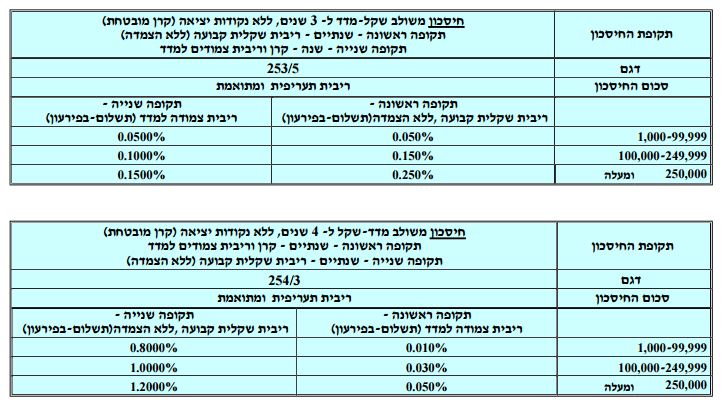

בנק לאומי מציע חיסכון משולב שקל-מדד ל-3 שנים: עבור תקופה ראשונה: שנתיים - ריבית שקלית קבועה, ללא הצמדה. עבור תקופה שנייה: שנה - קרן וריבית צמודים למדד

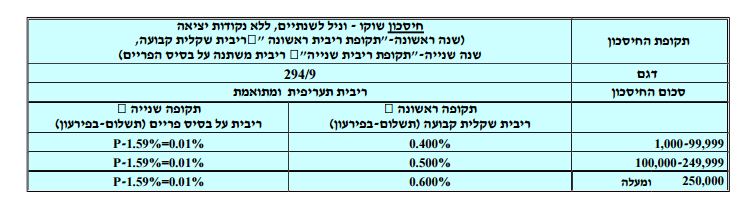

בנק לאומי מציע חיסכון שוקו וניל לשנתיים: משלב בין ריבית קבועה לריבית ע"ב פריים. בפירעון יקבל המפקיד עבור תקופה ראשונה – שנה: ריבית שיקלית קבועה. עבור תקופה שנייה – שנה: ריבית משתנה על בסיס הפריים בניכוי מרווח קבוע.

לחץ על התמונה להגדלה:

בנוסף מציע בנק לאומי חיסכון משולב שקל-מדד ל-3 שנים. בפירעון יקבל המפקיד עבור תקופה ראשונה: שנתיים – ריבית שקלית קבועה, ללא הצמדה. עבור תקופה שנייה: שנה – קרן וריבית צמודים למדד המחירים לצרכן (קרן מובטחת).

תנאי הפיקדון ל-4 שנים: בפירעון יקבל המפקיד עבור תקופה ראשונה: שנתיים – קרן וריבית צמודים למדד המחירים לצרכן (קרן מובטחת). עבור תקופה שנייה: שנתיים – ריבית שקלית קבועה, ללא הצמדה.

לחץ על התמונה להגדלה:

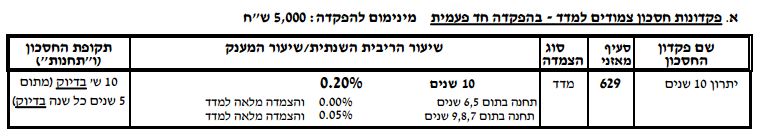

בנק דיסקונט מציע פיקדון "יתרון" לתקופה של 10 שנים. מינימום 5,000 שקל. ריבית שקלית קבועה צמודת מדד, קרן וריבית צמודות למדד. מתום חמש שנים, נזיל כל שנה.

לחץ על התמונה להגדלה:

הבנק מציין כי המידע האמור לעיל אינו מהווה המלצה להשקעה במוצר זה ואינו מחליף ייעוץ אישי. הבנק רשאי להפסיק או לשנות את הריבית והמוצר בכל עת. במקרה בו יום החידוש או הפירעון אינו יום עסקים, תדחה הפעילות ליום העסקים הבא. כל פעולה שתבוצע מעבר לשעות הפעילות, תישא את הערך והתנאים של יום העסקים הבא. הריבית חייבת במס לפי תקנות הרפורמה במס. הריבית המוצגת היא הריבית התעריפית הנהוגה בבנק וכוללת את ההטבה הניתנת באינטרנט. אם ניתנה הטבה היא בתוקף עד תאריך הפירעון של הפיקדון. בעת חידוש הפיקדון לא ניתנת הטבה.

בנק דיסקונט מציע פיקדון המשלב ריבית משתנה עם ריבית קבועה ל-14 חודשים או ל-20 חודשים

בנק דיסקונט מציע פיקדון 7+7: תקופה ראשונה: 7 חודשים בריבית קבועה. תקופה שנייה: 7 חודשים בריבית משתנה לפי הפריים. מינימום להפקדה ראשונה 5,000 שקל.

על פי תנאי הפיקדון, שיעורי הריבית הקבועה במהלך 7 החודשים הראשונים בגין הפקדת סכומים שבין 5,000 שקל ומעלה – יעמוד על 0.4%. שיעור הריבית המשתנה ב-7 החודשים הנוספים יעמוד על P-1.55% (תעריפית שנתית).

במקביל מציע הבנק פק"מ משולב 10+10, במסגרתו יקבל המפקיד ריבית קבועה ב-10 החודשים הראשונים וריבית משתנה ב-10 החודשים הנוספים. הקפידון כולל תחנות יציאה מתום 10 חודשים מדי חודש, ללא חידוש אוטומטי. הריבית הקבועה בתקופה הראשונה תעמוד על 0.2% והריבית המשתנה ב-10 החודשים הנוספים תעמוד על P-1.50%.

לחץ על התמונה להגדלה:

בנק ישראל: "לאור חשיבות המהלך, אשר נועד להקל על לווים לעמוד בהתחייבויותיהם, ועל מנת לאפשר ללווים נוספים למצות את המהלך"

משרד הבינוי והפיקוח על הבנקים מודיעים על הארכה נוספת של המהלך למחזור הלוואות משכנתא לזכאים. בהתאם להחלטת משרד הבינוי והפיקוח על הבנקים ולטובת ציבור הלווים, המהלך לעידוד מחזור הלוואות משכנתא לזכאים, הוארך ב-4 חודשים נוספים, עד לתאריך 31.12.15.

משרד הבינוי ובנק ישראל קוראים לציבור הזכאים לפנות לקבלת מידע, ולבדוק בפשטות את כדאיות המחזור: באמצעות פנייה לסניפי הבנקים או כניסה לאתרי האינטרנט של בנק ישראל ומשרד הבינוי. לווים רבים יגלו שהמחזור שאנו מציעים יוכל להביא לחיסכון של אלפי שקלים לאורך תקופת המשכנתא, כך שכל חודש שעובר הוא הפסד למי שלא ממחזר.

בתאריך 30.12.2014 הודיע משרד הבינוי, בשיתוף עם בנק ישראל, על קידום מהלך לעידוד פירעון מוקדם, או מחזור, של הלוואות משכנתא של המדינה לזכאים. הלוואות אלו ניתנו בריביות גבוהות מאלו שנהוגות כיום בשוק המשכנתאות, ובהתאם למהלך כאמור, לווים שנטלו אותן, רשאים לפרוע את ההלוואה, או למחזר אותה, בהליך פשוט ומהיר, בהתאם לתנאים שנקבעו, כאשר העמלה היחידה שתיגבה היא עמלת שינוי תנאי ההלוואה, שלא תעלה על סך של 120 שקל.

לאור חשיבות המהלך, אשר נועד להקל על לווים לעמוד בהתחייבויותיהם, ועל מנת לאפשר ללווים נוספים למצות את המהלך, הוחלט על הארכת המהלך למחזור הלוואות משכנתא לזכאים, במסלול מהיר ובעלות נמוכה, וזאת עד 31.12.2015.

יש לציין, כי המהלך כיום כדאי אף יותר, שכן בהתאם לחוזר שפרסם אגף שוק ההון, ביטוח וחיסכון במשרד האוצר, חברת הביטוח בה מתנהלת פוליסת ביטוח חיים שנרכשה אגב הלוואת משכנתא, תאפשר ללווה המבקש למחזר את המשכנתא, להמשיך את הכיסוי הביטוחי הקיים באותם תנאים, ללא צורך בחיתום רפואי.

בעקבות השינוי, שווי הקרן "אלפי בנדק (6F) אסטרטגיות מעו"ף - קרן ממונפת" עלה ב-1.23%; שווי הקרן "אלומות (4B) מניות ת"א 100" עלה ב-0.26%

לומות ניהול קרנות נאמנות מדווחת כי מנהל הקרן אלפי בנדק (6F) אסטרטגיות מעו"ף – קרן ממונפת (מספר קרן: 5108469) ומנהל הקרן אלומות (4B) מניות ת"א 100 (מספר קרן: 5101068) משערך את שווי האופציה ת001720M508-25מכירה והאופציה ת001670M509-25מכירה. הסיבה לשינוי שווי האופציה על ידי מנהל הקרן: להערכת מנהל הקרן, השווי שנקבע לאופציות לעיל בבורסה חרג באופן קיצוני מהשווי שנקבע לנכס הבסיס שלה.

שווי האופציה ת001720M508-25מכירה (מספר ני"ע 81354037 ) יירד ב-10.76%-.

שווי האופציה ת001670M509-25מכירה (מספר ני"ע 81390569 ) יעלה ב- 8.2%.

שיעור השינוי בשווי הנקי של נכסי הקרנות שלעיל כתוצאה מהשינוי בשווי האופציות הינו:

ביחס לקרן "אלפי בנדק (6F) אסטרטגיות מעו"ף – קרן ממונפת" : 1.23%.

ביחס לקרן "אלומות (4B) מניות ת"א 100" : 0.26%.

עפר קליין מקבוצת הראל פיננסים, בתגובה להחלטת הריבית: "עלתה ההסתברות שבנק ישראל ינקוט במדיניות מרחיבה נוספת בעתיד"

כלכלני הראל פיננסים צופים כי מדד תשומות הבנייה יירד בחודשים אוגוסט עד אוקטובר. על פי התחזית האחרונה של בית ההשקעות, הירידה במדד תשומות הבנייה תעמוד על 0.1% בחודשים שבין יולי 2015 לבין אוקטובר 2015.

תחזית כלכלני הראל לגבי המדד הצפוי מתפרסמות באופן שוטף וכוללות בין השאר התייחסויות לאינפלציה בחודשים אלו. תחזית האינפלציה לחודש אוגוסט עומדת על 0.0%, ובחודש ספטמבר על (0.4%-). במקביל להערכה זו, מעדכנים כלכלני הראל כי מדד המחירים לצרכן בתקופה זו (שלושה חודשים) יירד ב-0.2%.

כמו כן מעריכים בהראל כי סעיף הדיור שבמדד המחירים לצרכן יעלה בחודשים אוגוסט – אוקטובר ב-0.5% וגם מדד מחירי דירות בבעלות הדיירים יעלה ב-0.5%.

עפר קליין, ראש אגף כלכלה ומחקר בהראל ביטוח ופיננסים, מתייחס להחלטת בנק ישראל להותיר את הריבית על כנה: "ההודעה לעיתונות של בנק ישראל הייתה מעט "יונית" בהשוואה לקודמת, בכך שהבנק ציין שלהערכתו גברו הסיכונים להשגת יעד האינפלציה ולצמיחה".

בהראל פיננסים מוסיפים: "להערכתנו, מה שאפשר לבנק ישראל להותיר את הריבית ללא שינוי הם האינדיקאטורים האחרונים המורים על המשך התרחבות הפעילות הכלכלית במשק (המדד המשולב נתוני ההכנסות ממסים) והפיחות בשקל, כ-2 אחוזים מול סל המטבעות. יחד עם זאת, בשבועיים האחרונים, גברו הסיכויים לדחייה בהעלאת הריבית בארה"ב והסיכונים הבינלאומיים גברו. לכן, גם עלתה ההסתברות שבנק ישראל ינקוט במדיניות מרחיבה נוספת בעתיד".

כמו כן, הראל פיננסים מציינים מספר נתוני מאקרו שפורסמו לאחרונה בארץ: יציבות באבטלה ביולי, ירידה קלה בשיעור ההשתתפות. ביוני עליות בייצור התעשייתי ובפדיון ענפי המשק. ביולי המדד המשולב של בנק ישראל המשיך להתרחב. יצוא השירותים ירד ביוני, לאחר עלייה דומה במאי.

באשר לנתוני המאקרו בעולם מציינים הראל פיננסים כי חלה עלייה חדה בתנודתיות בשווקים הפיננסים. מחיר הנפט ממשיך לרדת והפקת הנפט לעלות – בהובלת ערב הסעודית. בסין סקטור התעשייה התכווץ בשיעור גבוה מהצפי, על פי האומדן הראשוני למדד מנהלי הרכש. בארה"ב האינפלציה עלתה פחות מהצפי, בסיכום דיוני הריבית האינפלציה במוקד. הסנטימנט העסקי בגוש האירו עלה בחודש אוגוסט, על פי האומדן הראשוני למדד מנהלי הרכש. האינפלציה בבריטניה עלתה מעל לצפי.

מגדל קרנות נאמנות מדווחת כי מנהל הקרן דיביאם High Yield (2B)(!) (מספר קרן: 5107743) החליט להפחית את שוויו של סקיילקס אג"ח ד-ל (מס' בורסה: 1134642) ("האג"ח"), שהונפק על ידי סקיילקס קורפוריישן בע"מ, המוחזק בקרן. ההחלטה האמורה התקבלה בעקבות ירידת שווין של מניות פרטנר, המשועבדות להבטחת פירעונו של האג"ח.

להלן מובא מידע בענין זה:

המחיר שנקבע לאג"ח: 67.48 אג' (בהתאם למנגנון שערוך שקבע מנהל הקרן).

המחיר האחרון שנקבע לאג"ח על ידי מנהל הקרן: 72.00 אג' (בהתאם למנגנון שערוך שקבע מנהל הקרן).

שיעור השינוי בשווי האג"ח: כ- (6.28%-).

שיעור השינוי בשווי הנקי של נכסי הקרן כתוצאה מהשינוי הנוכחי בשוויו של האג"ח הינו כ- (0.11%-).

שיעור ההשפעה המצרפית של כל השינויים בשווי האג"ח (כולל השינוי הנוכחי), שחלו מאז הדוח האחרון שהגיש מנהל הקרן לגבי הקרן ביום 19.08.15 בדבר קביעת שווי נכס בקרן לפי הנחיות הדירקטוריון (אסמכתא: 2015-03-100374), על השווי הנקי של נכסי הקרן הינו כ- (0.24%-).

שיעור ההשפעה המצרפית של כל השינויים בשווי האג"ח (כולל השינוי הנוכחי), שחלו מהיום בו הוא שוערך לראשונה על ידי מנהל הקרן, על השווי הנקי של נכסי הקרן הינו כ-0.33%.

מובהר בזה, כי דוח זה אינו כולל התייחסות לקרנות אחרות המנוהלות על ידי מנהל הקרן בהן ההשפעה של השינויים האמורים על השווי הנקי של נכסי הקרנות לא עלתה על 0.2%.

בנוסף מדווחת מגדל כי ביום 20.8.15 החליט מנהל הקרן מגדל (1A)(!) אג"ח הזדמנויות – קרן נאמנות (מספר קרן: 5126511) להפחית את שוויו של סקיילקס אג"ח ד-ל (מס' בורסה: 1134642) ("האג"ח"), שהונפק על ידי סקיילקס קורפוריישן בע"מ, המוחזק בקרן. ההחלטה האמורה התקבלה בעקבות ירידת שווין של מניות פרטנר, המשועבדות להבטחת פירעונו של האג"ח.

להלן מובא מידע בענין זה:

המחיר שנקבע לאג"ח: 67.48 אג' (בהתאם למנגנון שערוך שקבע מנהל הקרן).

המחיר האחרון שנקבע לאג"ח על ידי מנהל הקרן: 72.00 אג' (בהתאם למנגנון שערוך שקבע מנהל הקרן).

שיעור השינוי בשווי האג"ח: כ- (6.28%-).

שיעור השינוי בשווי הנקי של נכסי הקרן כתוצאה מהשינוי הנוכחי בשוויו של האג"ח הינו כ- (0.14%-).

שיעור ההשפעה המצרפית של כל השינויים בשווי האג"ח (כולל השינוי הנוכחי), שחלו מאז הדוח שהגיש מנהל הקרן לגבי האג"ח ביום 18.08.15 בדבר קביעת שווי נכס בקרן לפי הנחיות הדירקטוריון (אסמכתא: 2015-03-099480), על השווי הנקי של נכסי הקרן הינו כ- (0.22%-).

שיעור ההשפעה המצרפית של כל השינויים בשווי האג"ח (כולל השינוי הנוכחי), שחלו מהיום בו הוא שוערך לראשונה על ידי מנהל הקרן, על השווי הנקי של נכסי הקרן הינו כ-0.51%.

מגדל מבהירה כי הדיווח אינו כולל התייחסות לקרנות אחרות המנוהלות על ידי מנהל הקרן בהן ההשפעה של השינויים האמורים על השווי הנקי של נכסי הקרנות לא עלתה על 0.2%.

איילון קרנות נאמנות משערכת את ההכנסה לקבל בגין אג"ח אידיבי אחזקות אג"ח ד' בקרן איילון KZI אג"ח (1B)(!) ; שיעור השינוי בשווי הנקי של נכסי הקרן: 0.09%-

איילון קרנות נאמנות משערכת את ההכנסה לקבל בגין אג"ח אידיבי אחזקות אג"ח ד' בקרן איילון KZI אג"ח (1B)(!) (מספר קרן: 5108022). להלן פרטים אודות השווי שנקבע לרכיב הכנסות לקבל בגין אג"ח אי די בי אחזקות אג"ח ד' (מס' ני"ע: 7360068) (להלן: "ההכנסה לקבל") שמוחזקת בקרן איילון KZI אג"ח (1B)(!), במנגנון שקבע מנהל הקרן, על בסיס השווי של מניית אי די בי פתוח (מס' ני"ע: 7980204) וכן שיעור השינוי המצטבר בשווי הנקי של נכסי הקרן כתוצאה מכלל השערוכים שנעשו להכנסה לקבל כאמור מהיום בו מנהל הקרן שיערך את שוויה בהתאם למנגנון שקבע:

שיעור השינוי בשווי ההכנסה לקבל ירד ב- 3.56%. המחיר החדש שנקבע להכנסה לקבל ע"י מנהל הקרן (בשערוך הנוכחי) עומד על 4.6 אג' לעומת 4.77 אג'.

שיעור השינוי בשווי הנקי של נכסי הקרן כתוצאה מהשינוי בשווי ההכנסה לקבל הינו: 0.09%-.

שיעור השינוי המצטבר בשווי הנקי של נכסי הקרן כתוצאה מכלל השיערוכים שנעשו להכנסה לקבל מהיום בו שוערכה לראשונה על ידי מנהל הקרן בהתאם למנגנון שקבע הינו: 0.04%.

שיעור השינוי המצטבר בשווי הנקי של נכסי הקרן כתוצאה מכלל השיערוכים שנעשו להכנסה לקבל מהדוח האחרון שהגיש מנהל הקרן אודות קביעת שוויה בהתאם למנגנון שקבע הינו: 0.22%-.