מדד המחירים לצרכן לחודש פברואר 2022 עלה ב-0.7%, מעל הציפיות. כך פרסמה הלשכה המרכזית לסטטיסטיקה. מתחילת השנה עלה המדד ב-0.9%.

על פי נתוני המגמה, לתקופה שבין נובמבר 2021-פברואר 2022, קצב העלייה השנתי של מדד המחירים לצרכן הגיע ל-3.5%.

עליות מחירים בולטות נרשמו בסעיפי ירקות ופירות טריים – 5.3%, תחבורה – 1.9%, תחזוקה הדירה – 1.1% ומזון -0.6%. ירידת מחירים בולטות נרשמה בסעיף הלבשה שירד ב-3.2%.

עליית המדד בפברואר עדיין אינה משקללת את מלוא ההשפעה של המלחמה פרצה בסוף פברואר בין רוסיה לאוקראינה, וככל שזו תתמשך ניתן לצפות לעליות נוספות של מדד המחירים.

מחירי הדירות עלו ב-13% בשנה

במקביל פרסמה הלמ"ס את מדד מחירי הדירות, אשר אינו חלק ממדד המחירים לצרכן. על פי הנתונים, מחירי הדירות (חדשות ויד שנייה) ממשיכים בכיוון מעלה, והם עלו ב-2.1% בפברואר. מהשוואת העסקאות שבוצעו בדצמבר 2021-ינואר 2022 לעומת דצמבר 2020- ינואר 2021 נמצא כי מחירי הדירות עלו ב-13%. מדובר בעליית המחירים השנתית הגבוהה ביותר זה עשור. העליות נרשמו בכל המחוזות: צפון – 2.9%, מרכז – 2.5%, דרום – 2.2%, תל אביב – 2.1%, חיפה – 1.7% וירושלים – 1.1%.

המלחמה באוקראינה תחתוך את הצמיחה ותגדיל את האינפלציה. אירופה עלולה לספוג מכה בקנה מידה היסטורי מעליית מחירי האנרגיה. זה זמן להשקיע במניות בשווקים מפותחים. כך אומרים כלכלני מכון ההשקעות של בלקרוק (BII) בסקירה השבועית שהם מפרסמים.

כלכלני בלקרוק צופים כי מלחמת אוקראינה תשפיע באופן מרחיק לכת על סביבת המאקרו: "אנו רואים את מלחמת אוקראינה מצמצמת את הצמיחה הגלובלית, מגבירה את האינפלציה ומכניסה את הבנקים המרכזיים למצב בעייתי. אנו מעדיפים מניות במדינות מפותחות על רקע הסביבה האינפלציונית".

לדבריהם, "בעוד המלחמה באוקראינה גובה מחיר נוראי בחיי אדם, אנו רואים שהיא גם גובה מחיר כלכלי כבד, בעיקר בשל עליית מחירי האנרגיה. מדובר בזעזוע קשה באספקה שמתווסף לבעיית שרשרת האספקה הקיימת וזה גורם לאינפלציה ולצמיחה איטית יותר, בעיקר במדינות גוש האירו. המצב מכניס את הבנקים המרכזיים ללחץ היות והעלויות של הכלת האינפלציה הולכות וגדלות ואין באפשרותם של הבנקים לשכך את הזעזוע שחווה הצמיחה", מסבירים בבלקרוק.

בהתייחס למחירי האנרגיה מציינים בבלקרוק: "העלייה האחרונה במחירי האנרגיה הביאה את גוש האירו לשיעור יוצא דופן של נטל עלויות אנרגיה כאחוז מהתוצר. מדובר בשיעור גבוה יותר מזה שראינו בשנות ה-70 המוקדמות, ארה"ב עדיין נמצאת במקום בטוח מתחת לשיעור המדובר. זו הסיבה שאנו רואים את משבר האנרגיה הנוכחי, עבור אירופה, ככזה שיכול להשתוות למשברים חריפים מהעבר דוגמת אמברגו הנפט ב-1973. אנו מאמינים כי התחזיות של הבנק האירופי המרכזי מעריכות בחסר את השפעות הזעזוע על הצמיחה. ארה"ב נמצאת בנקודה חיובית יותר לפי השקפתנו. הזעזוע עדיין קטן יותר ממשברי אנרגיה קודמים ולארה"ב יש גם שיכוך טוב יותר להשפעות על הצמיחה כתוצאה מהמומנטום החזק שלה בריסטארט הכלכלי".

בבלקרוק מעריכים כי הבנקים המרכזיים יגיבו בהעלאות ריבית נוספות: "בנקים מרכזיים יצטרכו לנרמל את המדיניות כשהכלכלה כבר לא זקוקה יותר לתמריצים, אנו מאמינים שזה יוביל להעלאות ריבית בעתיד. ה-ECB כבר השאיר נתיב פתוח להעלאת ריבית ראשונה מזה כעשור והפד צפוי להעלות השבוע ריבית, לראשונה מאז משבר הקוביד. עם זאת, אנו עדיין רואים תגובה מצטברת עמומה יותר מאי פעם לאינפלציה כשההבנה היא שהידוק אגרסיבי יוביל לפגיעה גדולה מדי בצמיחה ובתעסוקה. המסקנה שלנו היא שבנקים מרכזיים פחות יטו לעצב את תוצרי המאקרו בעתיד הקרוב".

מבחינת ההשקעות, בבלקרוק נוטים למניות בשווקים מפותחים על מנת להתמודד עם המצב: "אנו מעדיפים לקחת סיכון במניות בשווקים מפותחים על פני התשואות הריאליות השליליות של אג"ח בסביבה אינפלציונית. אנו צופים כי מחירי האנרגיה יפגעו ברווחיות של תאגידים, בדגש על אירופה. הירידות האחרונות בשווקים שיקפו זאת והמניות באירופה תלויות באופן הדוק בצמיחה הגלובלית. אנו נמצאים במשקל חסר באג"ח ממשלתיות ומאמינים שהן מאבדות בסביבה הנוכחית את היתרונות של הגיוון. אנו רואים כי משקיעים דורשים תגמול גבוה יותר כדי להחזיק אג"ח כאלה בסביבה של אינפלציה גבוהה ועלייה בהיקפי החוב. בתוך עולמות האג"ח אנו מעדיפים אג"ח לטווח קצר ואג"ח צמוד למדדי האינפלציה".

רשות ניירות ערך, בראשות היו"רית ענת גואטה, והפיקוח על הבנקים בבנק ישראל, בראשות המפקח יאיר אבידן, קיימו היום כנס משותף בנושא רפורמת הבנקאות הפתוחה כצעד לקידום מערכת פיננסית פתוחה. הכנס מתקיים לקראת כניסתו לתוקף של חוק שירותי מידע פיננסי בחודש יוני 2022, המועד בו יוכלו חברות להציע שירותי מידע פיננסי לציבור הרחב.

הרפורמה מבוססת על העיקרון כי המידע האישי של כל לקוח ולקוחה שייך להם והם רשאים להחליט לאן לנייד מידע זה. הלקוח רשאי לפתוח את המידע האישי בפני שחקנים חדשים במערכת הפיננסית, על מנת לקבל מחברות פינטק (טכנולוגיה פיננסית) הצעות לשירותים פיננסיים מותאמים אישית לצרכיהם והכל באופן דיגיטלי, נגיש ומתקדם. הטמעת שירותים חדשים אלו נועדה להגדיל את התחרות במערכת הפיננסית, להרחיב את מגוון השירותים הפיננסיים המוצעים ללקוחות, ולהגביר את ההכלה הפיננסית.

הרפורמה צפויה לשנות את האופן בו הציבור צורך שירותים פיננסיים יומיומיים, כגון: ריכוז המידע הפיננסי עבור הלקוח בכלל השירותים הפיננסים שלו, השוואת עלויות של שירותים פיננסיים, קבלת הצעות ערך מתחרות, פיזור השירותים הפיננסיים בין גופים שונים בקלות וביעילות ועוד. מהלך זה וצעדים נוספים להגברת התחרות במערכת הפיננסית מאפשרים לכניסת שחקנים חדשים, לרבות חברות הפינטק.

המפקח על הבנקים: "הלקוחות יוכלו לקבל הצעת ערך מותאמות יותר"

הכנס נפתח בדבריו של אבידן שאמר: "אנו משוכנעים שיש מקום לקדם מערכת פיננסית פתוחה שבה הלקוח, בהתאם לבחירתו, יבחר את האופן בו יצרוך את שירותיו, כמו גם, יאפשר את השימוש בנכס המידע שבבעלותו. כך יוכלו הלקוחות לקבל הצעות ערך ומוצרים מותאמים יותר, ייעוץ טוב יותר, שירות מגוון יותר, חווית לקוח טובה יותר וכן גם הכלה פיננסית במגוון שירותים ומוצרים פיננסים. בבנקאות פתוחה יציבה ופעילה יש כדי להביא ערך ללקוח וגם לשחקנים הפעילים בתחום. זו הסיבה שאנחנו נרגשים לקראת הפתיחה של האקו-סיסטם מעבר לגבולות המערכת הבנקאית. נקודת המפנה צפויה בחודש דצמבר 2023, אז צפויים כל סלי המידע להיכנס לתוקף ביחס לכלל הלקוחות והתאגידים. אני מודה ליו"ר רשות ניירות ערך, ענת גואטה ולצוות הרשות על חלקם בשיתוף הפעולה הכן והפורה, לקידום האקו-סיסטם של מערכת פיננסית פתוחה בישראל".

יו"רית הרשות גואטה התייחסה ואמרה: "הציבור הישראלי ילמד איך להפוך את המידע הפיננסי הפרטי שלו לנכס שיניב לו ערך דרך אופטימיזציה של עלויות והתאמה אישית טובה יותר של חבילת המוצרים הפיננסיים הנכונה לו. שירות מידע פיננסי הוא רק הצעד הראשון ברפורמה ושירותי תשלום הם הצעד הבא והם חלק בלתי נפרד מחיי הצרכנים הפיננסיים, ולכן פתיחת השוק הזה צפויה להביא להגברת תחרות במקטעים פיננסיים נוספים בעתיד. באירופה שוק התשלומים הוא זה שהניע קדימה את רפורמת שירותי המידע, בעוד בישראל התשתית החוקית והטכנולוגית בתחום שירותי המידע רחבה הרבה מעבר למידע אודות תשלומים. למעשה בכך ישראל מקדימה את אירופה".

הכנס עסק בכל ההיבטים הקשורים בעולם פיננסי פתוח ובהם יישום רפורמת הבנקאות הפתוחה, הליך הרישוי למתן שירותי מידע, שינוי דפוסי הצריכה של השירותים הפיננסיים, הרגולציה על מקורות המידע, הסטנדרט המשמש לבנקאות פתוחה, חווית הלקוח ועוד.

מידע פיננסי הוא מידע על אודות הפעילות הפיננסית של הלקוח שמתנהלת אצל הגופים הפיננסיים שהוגדרו כמקורות מידע וכוללים, בין היתר: תנועות ויתרות בחשבון עובר ושב בשקלים חדשים או במטבע חוץ; מידע אודות הפעילות של הלקוח בכרטיסי חיוב; מידע על אודות האשראי של הלקוח, לרבות ריביות בגינו; מידע על החסכונות של הלקוח; מידע על תיק ניירות הערך שמחזיק הלקוח.

המידע הפיננסי של הלקוח מועבר באמצעות מערכת מקוונת מאובטחת שדרכה מחויב הגוף הפיננסי לתת גישה למידע הפיננסי. בשלב הראשון, הגופים הפיננסיים המחויבים על פי חוק להנגיש את המידע הפיננסי של לקוחותיהם הם בנקים וחברות כרטיסי אשראי. בהמשך ידרשו לכך גם נותני אשראי חוץ בנקאי, חברות ביטוח וחברות המנהלות קופות גמל ביחס למידע בנושא אשראי.

נותן שירות מידע פיננסי אשר קיבל רישיון מרשות ניירות ערך, לדוגמא חברת פינטק, יהיה רשאי לקבל, בהסכמת הלקוח, גישה מקוונת למידע פיננסי אודותיו, המצוי בידי מקורות מידע פיננסיים שונים, לדוגמא בנק. במקביל, הצעת החוק מטילה על מקורות המידע חובה לאפשר לנותני השירות גישה מקוונת למידע של לקוח, בכפוף להסכמתו, באמצעות ממשק מאובטח. על בסיס המידע האישי, יוצעו ללקוח שירותים מקוונים הכוללים, בין היתר, ריכוז מידע פיננסי המתקבל ממקורות מידע שונים; השוואת מחירים, עלויות או תשואות; העברת מידע לספקים פיננסיים לשם קבלת הצעות מתחרות; וכן ייעוץ בדבר התנהלות כלכלית.

בנוסף, הצעת החוק קובעת כי השימוש במידע פיננסי של לקוח יהיה לטובת הלקוח ולשם סיוע בהתנהלותו הכלכלית בלבד. כמו כן, במטרה למנוע ניגודי עניינים בין נותן שירות מידע פיננסי לבין לקוח, נקבעו מגבלות שונות. לדוגמא, מצב של ניגוד עניינים עלול להיווצר כאשר נותן מידע פיננסי משמש גם כיצרן של מוצרים או שירות פיננסי ולכן נקבע כי נותן שירות המצוי במצב זה, לא יוכל לתת שירות של השוואת עלויות או תיווך בנוגע למוצרים או שירותים אלה.

הצעת החוק נועדה להבטיח תחרות הוגנת ושוויונית בין הגורמים הפיננסיים הפעילים בשוק. בהתאם לכך, המידע אינו מועבר באופן חד-סטרי בין גופים המתחרים על שיווק מוצר פיננסי בעל תכליות דומות.

עוד לא נגמלנו מההתלהבות מעצם קיומה של המכונית החשמלית וכניסתה כרוח סערה לשוק הישראלי וכבר מתפתח לו, לאט אבל בטוח, שוק יד שנייה למכוניות חשמליות. יש מספיק ישראלים שמחליפים רכב בקצב שאתם מחליפים מצעים, ובאתרי אינטרנט המציגים מכוניות יד שניה למכירה אפשר למצוא כבר עשרות טסלות.

עם זאת, רכישת רכב חשמלי מיד שניה שונה מהותית מרכב מונע בנזין. עד כדי כך שיש אנשים שמטילים ספק בעצם הכדאיות של הדבר. העובדה שזה שוק שעוד נמצא בחיתוליו, שלא לומר חבלי לידה, היא משמעותית למוכרים ולקונים שלמעשה חונכים את השוק הזה. מהו קצב שחיקת המחיר של החשמליות? מהם אחוזי ירידת הערך של רכב חשמלי? כיצד ישפיעו על שוק המשומשות כניסתם של דגמים חדשים עם סוללות משופרות? כיצד ישפיע עליו היצרניות החדשות שעוד ייכנסו לשוק? – אלו ונוספות הן שאלות שהאמת היא שעדיין אין עליהן תשובה.

ירידת ערך

רכב משפחתי חדש ומונע בנזין שעולה על הכביש מתחיל להשיל 10% מערכו מרגע העליה לכביש, וממשיך בירידת הערך מדי שנה. ירידת הערך מושפעת מדגמים חדשים של היצרן שנכנסים לשוק, כל שנת מודל חדשה משפיעה על שוק המשומשות, ומורידה את ערכן. שוק המשומשות המונעות בנזין אמנם נחשב לפרוץ, לתנודתי ולחסר סדר והסדרה, אבל קיים מחירון שמספק קווים מנחים למחיר הממוצע. ולחלוטין קיימים פרמטרים שמורידים או מעלים מערך הנקוב במחירון המשומשות.

בקיצור, כשאנחנו מתעניינים ברכב יד שנייה ממונע בנזין, אנחנו מודעים לזירה בה אנחנו פועלים, לחסרונותיה וליתרונותיה ואם נחקור מספיק, נדע פחות או יותר כיצד להתנהל בה כדי להוציא את המרב. או המיטב.

אבל בינתיים קשה להגיד באיזה קצב יורד ערכו של רכב חשמלי, ולכך יש כמה גורמים ייחודיים:

סוללת הרכב החשמלי. עיקר ההשפעה על התמחור בשוק המשומשות החשמליות תהיה כנראה של הסוללה. עלות ההחלפה שלה עומדת להיות פרמטר עיקרי במחיר הרכב בשוק המשומשות. כאמור, כניסתן של סוללות משופרות ובעלות טווח נסיעה כמו גם אורך חיים ארוכים יותר, יהפכו את המכוניות שנקנו היום עם סוללות מיושנות שיובילו לירידת ערך משמעותית של הרכב.

רוב היצרניות מעניקות אחריות של 7-10 שנים על חיי הסוללה (תלוי בדגם). סביר שמי שיחזיק ברכב כיד שנייה יאבד בשלב מסוים את האחריות עליה ועלול למצוא את עצמו נאלץ להתמודד עם עלויות גבוהות של תיקון או החלפה. עלויות אלו משתנות בין היצרניות והדגמים, אבל בוודאי תתפלאו לשמוע שמדובר בחלק חילוף שמתחיל בכ-17 אלף שקל ועולה עד ל-305 אלף שקל כשמדובר ביגואר חשמלית. זה כשיגואר כזו חדשה מהדגם היקר יותר עולה סביב ה-500 אלף שקל. בשורה התחתונה – אם אכן יאלץ הקונה יד שניה להחליף סוללה, הוא יבין שעשה לא עסקה משתלמת במיוחד.

עדכון תוכנה, גם לרכבי יד שנייה. נקודה נוספת ומעניינת שתשפיע באופן שונה על שוק היד 2 של החשמליות המשומשות היא תוכנת הרכב. בטסלה, למשל, ניתן לעדכן את תוכנת הרכב בכל פעם שיוצא עדכון תוכנה זמין להורדה. עדכון התוכנה מאפשר תכונות עדכניות ברכב והופך את הטסלה לבטוחה ועדכנית יותר. אז למה בכלל לשדרג לרכב חדש? האמת שעדיין לא ברור ומוקדם לקבוע…

השפעת המיסוי על שוק החשמליות המשומשות. למערכת המיסוי תהיה השפעה נוספת. המס הנמוך על החשמליות כרגע, שעומד לעלות בשנים הקרובות, ישפיע בוודאי על מחיר המשומשות – דווקא הפוך מהשפעת הסוללה. יכול להיות שהמאמצים הראשוניים ירוויחו מעליית המס, שכן כאשר הם יבקשו למכור את הרכב כמשומש, העלות של חדש תהיה גבוהה משמעותית מהמחיר אותו הם שילמו. מה גם, שטסלה למשל, כבר העלתה פעמיים את מחיר המכוניות שלה בישראל לאותם דגמים בדיוק, מה שבוודאי יעבוד לטובת המוכרים בעתיד.

רכב חשמלי יד שנייה – שאלות על ביטוח

גם בהקשר של ביטוח לרכב אפשר לראות את ירידת הערך של מכוניות. שימו לב לכיסוי למקרה של גניבה של הרכב או הכרזה על טוטאל לוס – המאפשרים זכאות לפיצוי בגובה ערך הרכב נכון ליום האירוע. וזה אומר, שגם אם הרכב יחסית חדש, הפיצוי במסגרת הביטוח המקיף אינו בגובה עלות הרכישה שלו, אלא בהתאם למחירון המשומשות. הפסד של אלפי ועד עשרות אלפי שקלים כבר בשנה-שנתיים הראשונות של רכב על הכביש.

אגב במקרה כזה, במסגרת ביטוח ייעודי לרכב חדש, הפניקס מבטיחה תוספת פיצוי של עד 10% כדי להעניק למבוטחות ולמבוטחים שלה את האפשרות לרכוש רכב חדש בקלות יחסית תחת זה שנגנב או שהורד מהכביש.

לעומת זאת, שוק המשומשות החשמליות עוד הולך ומתהווה בימים אלה ועוד ייקח לו זמן מה להתגבש לכדי משהו עם קווים מנחים וברורים – למוכרים ולקונים. ואגב, שוב אלה חברות הביטוח שמזהות את העתיד וכבר מתייחסות לירידת ערך בביטוח מקיף הייעודי לרכבים חשמליים.

ואם תחקרו לעומק, תוכלו לראות שלמכוניות חדשות באופן כללי ולחשמליות באופן ספציפי, מעניקות היום חברות הביטוח פוליסות ביטוח רכב ייעודיות עם הטבות מרחיקות לכת יחסית.

רגע לפני רכישה של רכב חשמלי

חברת הביטוח שנבחרה כשותפה רשמית בישראל הן של טסלה והן של Geely ו- Aiways היא הפניקס.

למי שמחפש ביטוח לרכב חשמלי יד שנייה אנחנו ממליצים לבצע השוואת מחירים ופוליסות רחבה ולבחון היטב את הכיסויים הייחודיים שמוצעים לו – כיסוי לציוד הטעינה, כיסוי למפתח המיוחד של מכוניות אלו, מה כולל כיסוי לשבר בשמשות, במראות הצד והפנסים, האם קיימת התחייבות לשירותי דרך וגרירה שמתמחים ברכב חשמלי ואיזה רכב חלופי יתקבל בעוד הרכב החשמלי במוסך.

אנחנו בתחילתה של תקופה. המכונית החשמלית היא לא סתם טכנולוגיה מתקדמת על הכביש, אלא בעלת השפעה על קשת של תחומים נושקים כמו ביטוח, התמחויות חדשות של מוסכים וטכנאים, התמחויות בשירותים שונים כמו גרירה או התקנת עמדות טעינה ועוד. וגם בעניין ביטוח הרכב, העתיד נראה מבטיח.

משקיעים מוסדיים לטווח ארוך הם הרוכשים העיקריים בהנפקות ראשוניות, והדבר משפיע על הסחירות והנזילות של המניות. כך עולה מניתוח שערך קובי אברמוב, מנהל יחידת המחקר בבורסה בתל אביב.

על פי הממצאים, משקיעים לטווח ארוך רכשו כ-63% מהסכום שגויס במהלך שנת 2021, ורק 14% נרכשו על ידי קרנות נאמנות והציבור הרחב.

על כן, אומרים בבורסה, על מנת להבטיח נזילות וסחירות במניות החברות במסחר שלאחר ההנפקה, על החברות המנפיקות להקצות נתח משמעותי יותר לציבור הרחב ולמשקיעים לטווח קצר.

בשנתיים האחרונות בוצעו כ-130 הנפקות ראשוניות של חברות חדשות בבורסה בתל אביב. חלק גדול מההנפקות בוצע בדרך של הצעה לא אחידה, המאפשרת לחברה להחליט על אופן הקצאת ההנפקה לגופים המוסדיים ולציבור הרחב.

לאור ריבוי ההנפקות פרסמה רשות ניירות ערך ביולי 2021 את עמדתה בנוגע ל"שיווק, הנפקה וקבלת הזמנות ממשקיעים מתוחכמים בהנפקה לציבור על פי תשקיף". במסמך שפורסם נדונה בין היתר, סוגיית הגילוי על סוגי המשקיעים המוסדיים שהגישו הזמנות בהנפקות המתבצעות בהצעה לא-אחידה. הרשות קבעה כי בדיווח על תוצאות הנפקה, יפורט מספר המשקיעים מכל סוג ושיעור ההזמנות הכולל שלהם מסך הכמות שהוקצתה וזאת לאור חשיבות המידע למשקיעים, מכיוון שהוא מהווה אינדיקציה לאיכות ההנפקה, הביקוש לה וטיבה.

הניתוח של הבורסה בחן את התפלגות הרוכשים בהנפקות הראשוניות, מאז מועד פרסום הרשות כאמור. נבדקו 32 הנפקות ראשוניות שבוצעו בדרך של הצעה לא אחידה, מאז פרסום עמדת רשות ני"ע, ובהן גויסו כ-3.3 מיליארד שקל.

מהתוצאות עולה כי התפלגות הרכישות בהנפקות הייתה כדלקמן:

- 4% – קופות גמל

- 2% – חברות ביטוח

- 9% – תאגידים גדולים

- 1% – קרנות נאמנות

- 4% – מנהלי תיקים עבור משקיעים מוסדיים

5% מההנפקה – לציבור הרחב

המסקנה העיקרית מנתונים אלה היא שרוב המניות נרכשו על ידי משקיעים מוסדיים לטווח ארוך.

למרות ההוראה המאפשרת להציע בהצעה אחידה לציבור עד 30% מתמורת ההנפקה, רק חברות מעטות מבין החברות החדשות הקצו מניות לציבור הרחב, וגם אם הקצו, מדובר רק בכ-5% מההנפקה. לבחירה זו של החברות השפעה משמעותית על עתיד המניה בכל הנוגע לסחירות והנזילות.

מכיוון שרוב המניות בהנפקות נרכשו ע"י גופים מוסדיים לטווח ארוך, ורק חלק קטן על ידי קרנות הנאמנות והציבור הרחב – מחזורי המסחר נמוכים במניות החדשות וזאת למרות שמניות חדשות מצטרפות למדדי הבורסה במסגרת המסלול המהיר כחודשיים-שלושה לאחר ההנפקה.

מבדיקת מחזורי המסחר בבורסה במניות אלה, בחודש שלאחר ההנפקה, עולה כי בשליש מהן היה מחזור המסחר היומי הממוצע נמוך מ-50 אלף שקל ביום, ברבע נוסף היה המחזור בין 50- 100 אלף שקל ביום, ורק בשלוש מניות הסתכם המחזור הממוצע במעל 300 אלף שקל ביום.

בנוסף, במחצית מהמניות הצטמצם מחזור המסחר עוד יותר בחודש שלאחר צירופן למדדי הבורסה במסגרת המסלול המהיר לחברות חדשות.

לדברי הבורסה, ההנפקה הראשונית היא השלב הראשון בתהליך הפיכת החברה לחברה ציבורית, ועל מנת ששווי החברה ישתקף נכון במסחר בבורסה, על החברה לדאוג לסחירות המניה לאורך זמן. לכן, קיימת חשיבות רבה שהחברה תיקח בחשבון את סוגי המשקיעים והאפשרות לתת משקל גבוה יותר גם למשקיעים לטווח קצר. שילוב מאוזן יותר בין משקיעים לטווח קצר ולטווח ארוך יבטיח סחירות ונזילות גבוהים יותר במניות החדשות.

כך מטפלים בסחירות בעולם

על פי הניתוח של הבורסה, הצעה לא אחידה שכיחה גם בשווקי ההון בעולם ולכן צפוי היה שבעיית הסחירות תיווצר גם בשווקים אלו. בעולם בחרו להתמודד עם בעיית הסחירות הנמוכה במניות בעיקר על ידי הוספת קריטריונים של סחירות ונזילות על מנת לאפשר הצטרפות למדדי הדגל. הקריטריונים להצטרפות למדדים כוללים, בין היתר, התחשבות בוותק המסחר בבורסה, מהירות המחזור במניה, עשיית שוק במניה וזאת לצד הקריטריונים הידועים של שווי שוק המניה והכמות הצפה.

נמצאים לפני או תוך כדי מעבר דירה? נראה שעליכם להתמודד עם אינספור משימות, החל מהזמנת מובילים מומלצים, דרך אריזת הדירה למעבר ועד הכנת הדירה החדשה ויציאה מסודרת מהבית הישן.

האתר 'בסטבוקס' בא לסייע לכם לאורך כל המעבר עם מגוון שירותים שמטרתם לאפשר לכם לעבור דירה באופן חלק ומסודר, לפחות ככל שניתן.

פגשנו את צוות האתר על מנת להבין איך ניתן לעבור דירה באופן מוצלח והיכן האתר יכול לסייע.

מעבר דירה מתחיל כחודש לפני (לפחות)

ההכנות למעבר דירה ובעיקר האריזה, יכולים לקחת הרבה מאוד זמן וחשוב להימנע מלחצים מיותרים שנובעים כתוצאה מהצורך להספיק הרבה דברים בזמן קצר.

אפשר לומר שהסוד הכי גדול במעבר דירה מוצלח הוא להתחיל מוקדם. אין זה אומר שצריך לארוז את כל הדירה ולחכות למובילים כבר שבועיים לפני, אבל בהחלט צריך לשריין חברת הובלה מומלצת (על כך נרחיב בהמשך) ולהתחיל בארגון קרטונים וחומרי אריזה, אך רגע לפני כן בואו ונעשה סדר.

עושים סדר בחפצים

לפני שמזמינים קרטונים וחומרי אריזה הכרחיים למעבר, חשוב קודם להבין מה אתם באמת צריכים ומה סתם תופס מקום. סרקו את הדירה ובדקו אם אתם באמת צריכים את כל החפצים והבגדים שיש לכם או שניתן לתרום/למכור/לזרוק חלק מהתכולה.

ככל שנמצאים בדירה זמן רב יותר, כך גדל הסיכוי שצברתם תכולה שכבר אינה שימושית ומעבר דירה הוא עיתוי מושלם להיפטר ממנה, לחסוך מקום, לעשות סדר ואפילו לחסוך בהוצאות ההובלה של הדירה.

לאחר שהבנתם מה אתם באמת צריכים לארוז, תוכלו לעבור להזמנת קרטונים וחומרי אריזה.

מארגנים קרטונים וחומרי אריזה

אריזת הדירה למעבר היא האתגר המרכזי במעבר. היא אורכת יותר מכל משימה אחרת ומלווה באי נוחות שמתבטאת בחיים שלמים שנדחסים אל תוך ארגזים.

איפה משיגים קרטונים אתם שואלים? האמת היא שזה אחד המוצרים הכי נמכרים באתר בסטבוקס אשר מאפשר לכם להזמין קרטונים וכן חומרי אריזה למעבר דירה באופן מהיר ולקבל את הכל עם שליח עד לבית (אפשר גם איסוף עצמי למי שמעוניין).

בין הקרטונים וחומרי האריזה המומלצים ניתן למנות קרטונים במידות שונות שמתאימים לאריזת חפצים שונים (קרטונים קטנים ומחוזקים לחפצים כבדים ושבירים בעוד שקרטונים גדולים ודקים יתאימו לאריזת בגדים), סרטי הדבקה, אקדח מסקינטייפ, ניילון נצמד, פצפצים, ניירות אריזה, מדבקות ועוד.

מי שאינו בטוח מה צריך וכמה, יכול לפנות לייעוץ והתאמה חינמי מאחד היועצים שבאתר או פשוט לרכוש חבילות מעבר דירה שמותאמות לפי גודל הדירה ומספר הנפשות שמתגוררים בה.

מתחילים לארוז את הדירה למעבר

אריזת דירה היא המשימה הכי ממושכת במעבר וככל שהדירה גדולה יותר וככל שיש יותר בני משפחה, כך המשימה מורכבת יותר.

לאור זאת חשוב לתכנן את האריזה לפרטים ואף להכין לוח משימות שבו אתם קובעים מה אתם עומדים לארוז בכל יום עד למעבר עצמו.

באופן הזה תדעו שאתם עומדים (או שלא) בלוחות הזמנים אם כי רצוי לשריין לפחות יומיים נוספים מכיוון שכמעט תמיד צצים חפצים נוספים שלא חשבתם עליהם.

כדי לצמצם את אי הנוחות מומלץ לארוז את הדירה באופן מדורג, משמע להתחיל עם הפריטים הלא חיוניים, לעבור אל הפריטים החיוניים יותר ולבסוף לארוז את החפצים הכי חשובים ושימושיים בסמוך למעבר עצמו.

בנוסף כדאי לארוז כל חדר באופן נפרד ולרשום על גבי הקרטונים את תכולתם ואת השייכות שלהם לחדר המסוים.

הרישום וההפרדה יאפשרו לכם למצוא כל דבר שתצטרכו במהירות ובנוסף תוכלו לסדר את הדירה החדשה בצורה הרבה יותר יעילה.

הזמנת הובלת דירה באמצעות האתר

הובלה הוא שירות שכדאי להתעכב עליו מפני שבחירת מובילים מומלצים יכולה לעשות את ההבדל בין מעבר מוצלח במחיר שפוי לבין תקלות שעמוד זה קצר מלהכיל.

ראשית כדאי להשוות הצעות מחיר של מובילים כבר חודש לפני המעבר ואם אתם עוברים בסוף/תחילת חודש או בקיץ, כדאי אפילו להתחיל לפני מהסיבה שאלה תקופות ידועות בעומס גבוה שיכול להשאיר אתכם עם מלאי מובילים מצומצם ופחות מומלץ או לחילופין לחייב אתכם לעבור בתאריך או שעה שאינם נוחים לכם.

תוכלו להזמין גם את ההובלה באתר בסטבוקס כשמה שמייחד את השירות היא העובדה שהמובילים הם עובדי החברה ומחויבים לכם באופן אישי. בנוסף אתם מקבלים חוזה עבודה חתום ומחייב מצד החברה ואף ההובלה של הדירה מלווה בביטוח מלא לאורך כל הדרך.

צריכים לאחסן דירה? גם את זה אפשר לעשות כאן

במעבר דירה אתם יכולים לגלות לפתע שאין מספיק מקום לכל התכולה. מה עושים במצב כזה? מאחסנים עד שמוצאים פתרון. גם שירותי אחסנה ניתן להזמין באתר בסטבוקס וגם כאן השירות ניתן על ידי החברה עצמה ולא על ידי קבלן משנה ובנוסף לכך, שירותי האחסנה ניתנים במסגרת מסודרת עם ביטוח מלא ותחת כל האישורים הנדרשים.

הכנת הבית החדש

במסגרת הסעיף הזה עליכם להעביר את כל השירותים החיוניים אל הדירה החדשה ובכלל זה אינטרנט, חשמל וכיוצא בזה. כמו כן עליכם לוודא שאתם עומדים לעזוב את הדירה הישנה באופן מסודר כפי שמתבקש בחוזה.

כניסה לבית החדש – בהצלחה!

ארזתם? הובלתם? כל מה שנשאר לכם לעשות הוא להיכנס אל הדירה החדשה ברגל ימין ולסדר את התכולה שארזתם.

אם עקבתם אחר ההוראות והפרדתם את תכולת החדרים, תוכלו לבקש מן המובילים להניח כל ארגז בחדר המיועד ולסדר באופן יעיל ומהיר.

5,163 דירות חדשות נמכרו בחודש ינואר 2022, זינוק של כמעט 20% לעומת הכמות שנמכרה בינואר 2021 – 4,305 דירות. כך עולה מנתונים שפרסמה הלשכה המרכזית לסטטיסטיקה.

מסקירת שלושת החודשים נובמבר 2021-ינואר 2022 עולה כי נמכרו כ-16,440 דירות חדשות, עלייה של 21.9% לעומת שלושת החודשים הקודמים, אוגוסט-אוקטובר 2021. את הזינוק של נובמבר אפשר להסביר בנהירה הגדולה לרכישת דירות לפני ההעלאה של מס הרכישה (מדרגות מס הרכישה המעודכנות – ראו כאן).

כרבע מהדירות שנמכרו מתרכז בערים תל אביב, אשקלון, ירושלים, באר יעקב ומודיעין-מכבים-רעות.

היישובים שבהם נמכרו יותר מ-500 דירות בנובמבר-2021-ינואר 2022 הם תל אביב-יפו – 1,226 דירות, אשקלון – 881, ירושלים – 858, באר יעקב – 741, מודיעין-מכבים-רעות – 678, בת ים – 643, נתניה – 625, רמת גן – 602 וחריש עם 575 דירות חדשות שנמכרו.

בראש רשימת היישובים שבהם חלה עלייה במכירת דירות חדשות לעומת שלושת החודשים הקודמים נמצאות יבנה, חריש, באר יעקב, מבשרת ציון ונוף הגליל.

היישובים העיקריים שבהם נרשמה ירידה במכירת דירות חדשות לעומת שלושת החודשים הקודמים הם ראשון לציון, נהרייה, אשקלון וגבעת שמואל.

מספר הדירות החדשות שנותרו למכירה בסוף ינואר 2022 עמד על 44,970 דירות.

מס רכישה דירה ראשונה (ודירה שנייה) – ככה זה עובד!

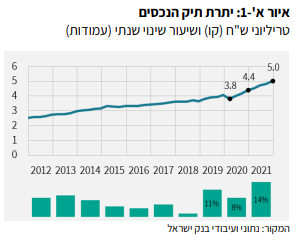

יתרת תיק הנכסים הפיננסיים של הציבור עלתה ב-2021 בשיעור של כ-14% (כ-638 מיליארד שקל), גבוה משמעותית בהשוואה לממוצע בשנים האחרונות, זאת בעיקר כתוצאה מעליות המחירים בשוקי המניות בארץ ובחו"ל, ומגידול ניכר ברכיב הפיקדונות והמזומן בתיק. כך מפרסמת החטיבה למידע ולסטטיסטיקה בבנק ישראל בדוח שמסכם את השנה שחלפה בארבעה נושאים מרכזיים.

תיק הנכסים הפיננסיים – עלייה במניות, ירידה באג"ח ממשלתיות

על פי הדוח, יחס יתרת תיק הנכסים של הציבור כאחוז מהתוצר הגיע לשיעור שיא. יחס תיק הנכסים לתוצר רשם עלייה של כ-10 נקודות האחוז, שעיקרה ברבעון הראשון, ועמד בסוף השנה על כ-325%. העלייה מיוחסת לעלייה גבוהה יותר ביתרת התיק (כ-14%) ביחס לעלייה בתוצר (כ-11% במחירים שוטפים). עלייה זו גבוהה משמעותית בהשוואה לעלייה הממוצעת בשנים 2012-2019 (כ-2.2 נקודות האחוז).

העלייה ביתרת התיק אפיינה את כלל הרכיבים בתיק, כשבלטו בעיקר רכיבי המניות והמזומן והפיקדונות. יתרת המזומן והפיקדונות עלתה השנה ב-265 מיליארד שקל (16%). יתרת המניות בארץ עלתה משמעותית בכ-202 מיליארד שקל (33%). כמו כן, יתרת הנכסים הפיננסיים בחו"ל עלתה בכ-11% על רקע עליות המחירים בשוקי המניות בארץ ובחו"ל.

מבחינת הרכב הנכסים בתיק ניכר שינוי שבא לביטוי בעלייה משמעותית במשקל יתרת המניות – 16% מסך התיק בסוף השנה לעומת כמעט 14% שנה קודם לכן, ובירידה במשקל ההחזקות ברכיבי אג"ח ממשלתיות ומק"ם – 19% לעומת 20.7% שנה קודם לכן.

באשר לניהול הנכסים בתיק, חלקו של התיק המנוהל בידי הגופים המוסדיים הוסיף לעלות השנה, בהמשך למגמה ארוכת הטווח. משקל התיק המנוהל בידי המוסדיים עומד בסוף 2021 על כ-47.5% מסך התיק. בהתפלגות ההחזקות לפי מנהל נרשמה עלייה במשקל קרנות הנאמנות – 7.6% מסך התיק, ומנגד נרשמה ירידה בחלק הציבור במישרין ללא קרנות – 44.9%.

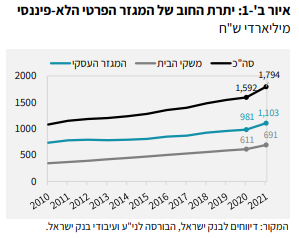

חוב המגזר הפרטי הלא פיננסי – עלייה משמעותית בגלל פעילויות נדל"ן

נתונים נוספים שהופיעו בדוח בנק ישראל נוגעים לחוב של המגזר הפרטי הלא פיננסי (עסקי ומשקי הבית). על פיהם, יתרת החוב של מגזר זה עלתה בשנת 2021 בשיעור של כ-13%, גבוה משמעותית בהשוואה לשיעורי העלייה בשנתיים הקודמות – כ-4% בממוצע ב-2019-2020, והיא מסתכמת ב-1.8 טריליון שקל. יתרת החוב של המגזר העסקי הלא פיננסי עלתה ב-2021 בהיקף משמעותי של כ-122 מיליארד שקל (12%), בעיקר כתוצאה מגיוסי חוב נטו בהלוואות בנקאיות שהתרכזו במגזר העסקים הגדולים, בעיקר בחברות נדל"ן ובינוי. יתרת החוב של משקי הבית עלתה גם היא בהיקף ניכר של כ-80 מיליארד שקל (13%), בעיקר בשל עלייה משמעותית ביתרת החוב לדיור, שקצב הגידול שלה הואץ מאוד השנה. גם יתרת החוב שלא לדיור עלתה ב-2021 בשיעור של כ-10%, לאחר ירידה בשנה שעברה.

השקעות ישראלים בחו"ל – העלייה נמשכת

נתונים נוספים שהופיעו בדוח נוגעים לנכסי המשק בחו"ל, כלומר להשקעות של ישראלים בחו"ל. על פי הנתונים, יתרת הנכסים של המשק בחו"ל עלתה ב-2021 בכ-115 מיליארד דולר (19%), בהמשך למגמה הרב שנתית, ועמדה בסוף השנה על 716 מיליארד דולר. העלייה נבעה בעיקר מגידול משמעותי בתיק ניירות ערך למסחר של תושבי ישראל ומגידול בנכסי רזרבת המט"ח של המשק, בעקבות התערבות בנק ישראל בשוק המט"ח.

פעילות המגזרים העיקריים במט"ח – השקל התחזק, המוסדיים מכרו

לבסוף הציג הדוח של בנק ישראל נתונים על פעילות המגזרים העיקריים במט"ח. לדברי בנק ישראל, השקל המשיך להתחזק ב-2021 מול הדולר, האירו וסל המטבעות הנומינלי האפקטיבי לרמת שיא של שני העשורים האחרונים. השקל התחזק ב-3.3% עד רמה של 3.11 שקל לדולר. המשקיעים המוסדיים בלטו השנה בהמשך לפעילותם מתחילת משבר הקורונה בשנת 2020, ומכרו מט"ח נטו בהיקף משמעותי. תושבי חוץ המשיכו למכור מט"ח, בהמשך לפעילותם בשנים האחרונות.

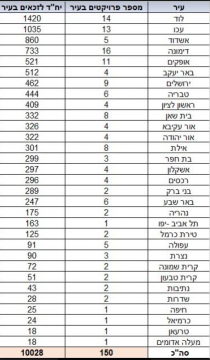

תוכנית "דירה בהנחה" מוציאה לדרך את ההגרלה הגדולה ביותר אי פעם: ב-20 במרץ תיפתח להרשמה הגרלה במסגרתה יוגרלו יותר מ-10,000 יחידות דיור ב-150 פרויקטים ב-31 יישובים ברחבי הארץ, ביניהם: ירושלים, ראשון לציון, באר יעקב, אשדוד, אור יהודה, אילת, נתיבות, בית שאן ועוד.

כזכור, במסגרת תוכנית דירה בהנחה יוגרלו בשנה הקרובה 30,000 יחידות דיור בהנחות משמעותיות לזוגות צעירים ומחוסרי דיור, במסגרת תוכניות שונות לדיור בר השגה.

בשבוע הבא תיפתח ההרשמה להגרלה בה יוגרלו 1,420 יח"ד בלוד, 1,035 יח"ד בעכו, 860 יח"ד באשדוד, 733 יח"ד בדימונה, 521 יח"ד באופקים, 512 יח"ד בבאר יעקב, 462 יח"ד בירושלים, 409 יח"ד בראשון לציון ועוד (ראו רשימה).

כ-50% מיחידות הדיור המוגרלות נמצאות באזורי הביקוש: ירושלים, ראשון לציון, אשדוד, בני ברק, חיפה ועוד.

ההרשמה תסתיים ביום ג' (29.03.2022 בשעה 23:59), ותוצאות ההגרלה יימסרו לזוכים במהלך חודש אפריל.

לדברי שר הבינוי והשיכון, זאב אלקין, ״אחרי הפסקה ארוכה בהגרלות אנחנו חוזרים למדיניות של השר לשעבר משה כחלון ומחזירים הגרלות לדירות בהנחות גדולות לזוגות צעירים מחוסרי דיור. הגרלת ה-10,000 היא הסנונית הראשונה מתוך 30,000 שיהיו בשנת 2022. דירה בהנחה פרושה בכל רחבי ישראל הן באזורי הביקוש והן בפריפריה. אחרי ששיווקנו 100 אלף יחידות דיור תוך חצי שנה, יחד עם היעדים השאפתניים שהצבתי לשנה הקרובה אנו נאפשר לזוגות הצעירים ולמחוסרי הדיור לרכוש קורת גג ולהתחיל לבנות את עתיד משפחתם".

על מנת להירשם להגרלות יש להנפיק אישור זכאות. ניתן להנפיק את האישור באופן מקוון ללא צורך בהגעה פיזית לסניפים. התהליך מתבצע בסניפים הדיגיטליים של חברות ההרשמה; אלונים, מלגם ועמידר. עלות הנפקת אישור הזכאות לתוכניות של 'דירה בהנחה' – 240 שקל.

הליך ההנפקה אורך עד 10 ימים, והאישור תקף לשנה.

חשוב לציין כי לקראת תום התוקף של אישור הזכאות, ניתן להאריכו ללא תשלום באמצעות האזור האישי באתר ולאחר חתימה על טופס הצהרה.

כתבות נוספות במחיר למשתכן

הפד צפוי להעלות את הריבית ב-25 נקודות בסיס בישיבתו השבוע ולשקף לנו סט תחזיות יותר אגרסיבי עם לפחות 5 העלאות ריבית השנה ועוד ארבע בשנה הבאה. בנוסף, לאחר סיום תהליך צמצום ההרחבה הכמותית, כעת הפוקוס יעבור לתוכנית צמצום המאזן שצפויה ככל הנראה להתחיל באמצע השנה. כך מעריכים כלכלני בית ההשקעות פסגות בראשות הכלכלן הראשי גיא בית אור. לדבריו, מתחילת המלחמה אנו עדים לתנודתיות מאוד גבוהה לא רק בשוקי המניות אלא גם בשוקי האג"ח אשר התקשו למצוא את האיזון בין האינפלציה הגבוהה לבין הצפי לפגיעה הכלכלית הצפויה בעקבות המלחמה.

לפחות נכון להיום, לאחר עוד שבוע תנודתי, השווקים אמנם הורידו מהפרק העלאת ריבית של 50 נקודות בסיס בהחלטה ביום רביעי הקרוב, אך מגלמים פד אגרסיבי יותר בהמשך כאשר כבר עבור ההחלטה באפריל השוק מגלם הסתברות של 50% לעלייה של 50 נקודות בסיס ובמבט לשנה הקרובה יותר מ-7 העלאות ריבית, מה שיביא את ריבית הפד האפקטיבית לרמה של 1.9% כבר בפברואר 2023

שני גורמים עזרו תמכו בזינוק מחודש בתשואות האג"ח ובתמחור הריבית במהלך השבוע האחרון: הראשון היה החלטת הריבית של ה-ECB אשר הפתיעה והייתה יותר אגרסיבית משציפו. ניכר כי למרות הפגיעה הכלכלית הקשה הצפויה, ב-ECB מאוד מוטרדים ממגמות האינפלציה הנוכחיות שרק הולכות להחריף עקב המלחמה. ב-ECB מבינים כי הפגיעה הכלכלית והזינוק באינפלציה הם אירועים בלתי נמנעים בטווח הקצר. ולכן הבחירה שלהם ושל הפד אגב, היא או לא לעשות דבר מה, שיתדלק עוד יותר את ציפיות האינפלציה הארוכות ויעלה את הסיכון לסחרור אינפלציוני. או לבצע את תפקידם הבסיסי והוא לשלוט באינפלציה. נכון, הידוק מוניטארי אל תוך משבר כלכלי יכול רק להעצים את הפגיעה בביקוש המצרפי, אך הבחירה כאן היא בין שתי אפשרויות לא פשוטות ורק באחת מהן הבנק המרכזי שומר על אמינות, ומייצב את הציפיות הארוכות.

הגורם השני היה נתוני האינפלציה בארצות הברית אשר ממשיכים לאותת על לחצי מחירים נרחבים וזה עוד לפני השפעות המלחמה הבלתי נמנעות.

להערכת פסגות, הפד אכן ייאלץ להיות יותר אגרסיבי במהלך החודשים הקרובים ובהחלט סביר כי בחודשים הבאים נראה עליות ריבית של 50 נקודות בסיס בפגישה. עם זאת, להערכתם הפד לא יספיק במחזור הנוכחי להגיע לרמות הריבית שהשוק מגלם.

לדבריהם, עוד לפני המלחמה ההערכה היתה שארה"ב תחווה פגיעה בביקוש המצרפי עקב האינפלציה הגבוהה, השחיקה בשכר ובהכנסה הפנויה, אמון הצרכנים הנמוך ועקב מה שאנו מגדירים כרוויה בצריכה הפרטית לאחר שנים של הוצאות גבוהות.

כל מה שהמלחמה עושה היא רק להגביר את האינפלציה מצד אחד, ולהביא לפגיעה משמעותית בביקוש המצרפיים בעולם מן הצד השני באופן שישפיע על כל המדינות וכמובן שגם על ארה"ב.

על כן, לדבריהם, אף שהפד יהיה מאוד אגרסיבי, להערכתם חולשת הנתונים הכלכליים תתחיל להיות הרבה יותר ברורה בנתונים החל מחודשי הקיץ בהם הם מצפים להתחיל לראות ירידה הדרגתית בקצב האינפלציה השנתי עקב התפוגגות השפעות קצה מהשנה שעברה. זה לא שהאינפלציה תהיה נמוכה, אך להערכתם הזהירה המאזן של הסיכונים האינפלציוניים אל מול הפגיעה בפעילות הכלכלית יתחיל להשתנות, מה שיוביל את הפד לעצור את מחזור העלאות הריבית לקראת סוף השנה.

המשמעות לשווקים היא שבמהלך החודשים הקרובים התנודתיות הגבוהה בשוקי המניות צפויה להימשך, מה שממשיך להצדיק גישה יותר דפנסיבית. בשוק האג"ח ממליצים בפסגות לדבוק בנוסחה הסטגפלציונית – אינפלציה גבוהה בטווח הקצר תומכת בצמודים הקצרים והבינוניים והפגיעה בפעילות הכלכלית והחולשה בשוקי המניות, ביחד עם ההערכה כי הפד יסיים את מחזור העלאות הריבית מוקדם מהצפוי, תומכת במח"מים ארוכים באפיקים הנומינליים בחו"ל כמו גם בישראל.

האם הבנקים הוגנים איתכם? אם לשפוט לפי הסקר השנתי שעורך הפיקוח על הבנקים בנושא – יש הרבה מקום לשיפור.

על פי הסקר שבדק את מידת שביעות הרצון של לקוחות משקי בית מהשירות שניתן להם על ידי הבנקים עולה כי חלה ירידה בתפיסת ההוגנות כלפי הלקוחות של הבנקים בהשוואה לסקר משנת 2019. על פי הממצאים, כ-57% מהלקוחות שענו על הסקר היו ממליצים לחבר או לבן משפחה לנהל את החשבון בבנק בו הם מנהלים את חשבונם, לעומת כ-58% בסקר 2019.

לדברי הפיקוח על הבנקים, ממצאים אלו מצביעים על שביעות רצון נמוכה בנושא ההוגנות. הפיקוח על הבנקים רואה חשיבות עליונה בהטמעת תרבות הוגנת בין הבנק לבין לקוחותיו, אשר באה לידי ביטוי בין היתר בשירות הניתן ללקוחות המערכת הבנקאי, והוא ימשיך לעקוב ולוודא שהמערכת הבנקאית תשפר את התנהלותה בתחומים בהם עלה בסקר כי שביעות רצון לקוחות הבנקים מהם נמוכה.

המפקח על הבנקים, מר יאיר אבידן: "לקוחות המערכת הבנקאית זכאים לקבל שירות איכותי, הגון ובעל סטנדרטים גבוהים. הסקר השנתי שערכנו הינו כלי חשוב לבחינת שביעות הרצון של משקי הבית מהשירותים הניתנים להם על ידי המערכת. תוצאות הסקר מאפשרות לפיקוח על הבנקים ללמוד על השירותים בהם רמת שביעות הרצון איננה מספקת ויש צורך בתשומת לב ונקיטת צעדים נוספים במטרה לשפרם, מתוך תפיסה שהלקוח הוא במרכז, והשירות עבורו צריך להיות במיטבו. עוד יצוין, כי החיים לצד נגיף הקורונה מזמנים לנו אתגרים רבים, בין היתר גם בממשקים בין הבנקים לבין לקוחותיהם. עם כל זאת, קיימת ציפייה ברורה מהמערכת הבנקאית להעניק שירות איכותי והוגן בכל פלטפורמה אפשרית".

ממצאים נוספים שעלו מהסקר הם:

שביעות הרצון מהשימוש באתרי האינטרנט של הבנקים ממשיכה להיות גבוהה – כ-90% מהלקוחות שענו על הסקר בממוצע מרוצים מרמת השירות שהבנק מציע להם באתר האינטרנט שלו, לעומת כ- 91% בסקר 2019.

שביעות הרצון מהשימוש באפליקציות של הבנקים ממשיכה להיות גבוהה – כ-90% מהלקוחות שענו על הסקר בממוצע מרוצים מרמת השירות שהבנק מציע להם באפליקציה שלו, לעומת כ-91% בסקר 2019.

חל שיפור בשביעות הרצון, הן משירות המוקדים הטלפוניים והן מהשירות הניתן בסניף – כ-81% מהלקוחות שענו על הסקר בממוצע מרוצים מהשירות שניתן להם בסניף הבנק שלהם, לעומת 78% בסקר 2019, וכ–75% מהלקוחות שענו על הסקר בממוצע מרוצים מהשירות שניתן להם במוקד הטלפוני של הבנק, לעומת כ-73% בסקר 2019.

עם זאת, כ-62% מהלקוחות שענו על הסקר בממוצע אינם מרוצים מזמן ההמתנה עד לקבלת שירות מבנקאי בסניף, לעומת כ-64% בסקר 2019. לדברי הפיקוח על הבנקים, נתון זה הינו הנתון הנמוך ביותר בסקר ומחייב בחינה וצעדים לשיפור מצד המערכת הבנקאית.

בהשוואה בין ממצאי סקר 2021 לסקר 2019 – ניכרת ירידה בהגעה לסניף כערוץ ההתקשרות העיקרי של הלקוחות עם הבנקים. בסקר 2019, 13% מהלקוחות ציינו כי הגעה לסניף היא האמצעי העיקרי שלהם ליצירת קשר עם הבנק, ואילו בסקר 2021 רק 8% מהלקוחות ציינו כי זהו האמצעי העיקרי שלהם.

ערוצי התקשורת העיקרים ליצירת קשר עם הבנק ממשיכים להיות הערוצים הדיגיטליים (קרי, שימוש באפליקציה של הבנק, אתר האינטרנט, מוקד טלפוני, טלפון לבנקאי בסניף ומייל לבנקאי). מבין מכלול הערוצים הדיגיטליים, אפליקציית הבנק היא דרך ההתקשרות המובילה ליצירת הקשר וכן ניכרת עליה משמעותית בשירות התכתבות עם הבנקאי באפליקציה.

יצוין, כי סקר זה נעשה בחודשים יולי–אוגוסט 2021, בטרם הושקה רפורמת מעבר מבנק לבנק – רפורמה המאפשרת ללקוחות הבנקים לעבור מבנק לבנק בקלות, ואשר מסייעת לקידום התחרות ולשיפור רווחת הצרכן הבנקאי.

מעודכן ל-10/2023

זמנים של מלחמה הם זמנים שבהם האי ודאות בשיאה. בעיקר כאשר ערפל הקרב עדיין שורר ומסתיר את מהלך המלחמה ואת תוצאותיה. מבחינת שוקי ההון, מצבים של מלחמה ואי ודאות הם מצבים לא רצויים. שווקים אוהבים ודאות, וכשהיא לא קיימת הם עוברים טלטלות וזעזועים, ואיתם הכסף של המשקיעים.

בימים אלה, של תחילת המלחמה של ישראל בחמאס בעקבות הפתעת ה-7 באוקטובר 2023, המשקיעים מתחבטים כעת בשאלות כמו מה לעשות עם הכסף שלהם, לאן לנתב אותו כדי שישמור על ערכו, איך אפשר לצמצם הפסדים, ואולי בכלל זה הזמן דווקא להיכנס לשוק ולהגדיל חשיפה, ואם כן – אז למה?

גורו ההשקעות וורן באפט, בעליה של חברת ההשקעות ברקשייר האתאווי, חושב שאסור לתת למלחמות להשפיע על החלטות ההשקעה. הוא אמר בעבר כי גם אילו ידע שמלחמה גדולה בדרך, הוא עדיין היה קונה מניות. "הדבר האחד הבטוח הוא שאילו היתה פורצת מלחמה גדולה, ערך הכסף היה יורד…", אמר. "זה קרה למעשה בכל מלחמה שאני מכיר. הדבר האחרון שצריך לעשות זה להחזיק כסף בזמן מלחמה. בזמן מלחמה העולם השנייה שוק המניות עלה. שוק המניות יעלה במשך הזמן".

למרבה הצער, מלחמות הן כנראה חלק מההוויה האנושית. מלחמות כבר קרו וכנראה עוד יקרו, ולכן, כמו שאמר באפט, יש לנו את ניסיון העבר ללמוד ממנו. והניסיון הזה מראה שעל פי רוב שוקי ההון די מהר מביטים מעבר למלחמה ומתאוששים.

אז אם נבדוק למשל את הדוגמה שבאפט הביא, נמצא שמתחילת מלחמה העולם השנייה ב-1939 ועד סופה ב-1945, מדד הדאו ג'ונס עלה ב-50%, כ-7% בשנה.

אחרי מתקפות הטרור של 11 בספטמבר בארה"ב, השווקים נפלו בחדות ואיבדו קרוב ל-15% בפחות משבועיים. הכלכלה האמריקאית כבר היתה אז בעיצומו של מיתון. אבל תוך כמה חודשים השוק התאושש ומחק את כל הירידות.

אז מה לעשות עם הכסף?

החשודים המיידיים – זהב, דולר ונפט

החשודים המיידיים שמגיבים לאסקלציות ביטחוניות בעולם הם הזהב, הדולר והנפט. שלושתם על פי רוב עולים בחדות, אבל לא מאותן סיבות. הזהב והדולר מטפסים בדרך כלל מאחר שהם נחשבים בעיני המשקיעים לחוף מבטחים שאליו אפשר לברוח בתקופות של אי ודאות. העליות במחיר הזהב מונעות מהתפיסה הרווחת שתמיד יהיו ביקושים למתכת היקרה ולכן היא לא תאבד מערכה אפילו בתקופות קשות. השקעה בזהב יכולה להתבצע בכמה דרכים – החל מרכישה ישירה של מטילי זהב פיזיים, דבר שפחות מקובל כיום, ועד רכישת ניירות ערך וחוזים על הסחורה (איך משקיעים בזהב?).

הדולר האמריקאי מתחזק מאותה סיבה – התפיסה הרווחת שמדובר במטבע של המעצמה החזקה בעולם, כך שהסיכוי שהיא תיפגע באורח קשה או בכלל תפסיק להתקיים הוא אפסי. גם ההשקעה בדולר יכולה להיעשות בכמה דרכים – החל מרכישה ישירה של דולרים ועד רכישת ניירות ערך וחוזים על המטבע (איך משקיעים בדולר?), וגם באמצעות מסחר בשוק הפורקס שבו משקיעים במטבע אחד כנגד מטבעות אחרים (מדריך פורקס – כל מה שצריך לדעת על שוק המט"ח).

הנפט, לעומת זאת, מטפס בתקופות מלחמה בגלל החשש מפני פגיעה במתקני נפט חיוניים ופגיעה באספקת הסחורה. אומנם אלטרנטיבות כגון אנרגיות מתחדשות הולכות ותופסות תאוצה, אבל נכון לעכשיו העולם כולו עדיין מאוד תלוי בנפט, והסיכון של מחסור בו, שמתחזק במקרים של מתיחויות גיאופוליטיות, בעיקר אם מדינות מפיקות נפט מעורבות בהן, מקפיץ את מחירו. אך האמת היא שקשה מאוד לחזות את מחיר הנפט לאורך זמן, וכפי שזינק הוא גם יכול לרדת. לכן כדאי להכיר גם את אפשרויות ההשקעה בנפט (איך משקיעים בנפט?).

אלה שירוויחו – חברות נשק, תשתיות ובנייה

מעבר לשלושת אלה, צריך לזכור שלמרות הסבל האנושי העצום, האבדות בנפש, ההרס והנזקים שמביאות איתן מלחמות, יש בכל זאת גם מי שמרוויח מהן. הכוונה היא לחברות ביטחוניות, יצרניות נשק וברזל ואחרות שקשורות באופן כלשהו ישירות למלחמה. בטווח הארוך יותר, כשתסתיים המלחמה, יגיע תורן של חברות תשתית ובנייה, ספקיות של חומרי גלם ושינועם, אשר יסייעו בשיקום ההרס שנגרם כתוצאה מהמלחמה. מבחינת המשקיעים, כל אלה הן אפשרויות שטומנות בחובן פוטנציאל לרווח או לפחות לגידור והגנה על ההשקעות האחרות שסופגות הפסדים (כך תשקיעו במניות נכון ובזהירות).

והכי חשוב – גם בזמנים הכי קשים, בשיא ההיסטריה והלחץ, צריך לזכור שלאורך זמן השווקים עולים. חברות שיציגו מאזנים חזקים ותזרים מזומנים גבוה יבלטו לטובה בסופו של דבר. כל מה שצריך זה לקחת נשימה עמוקה, לגייס סבלנות ולחכות.