מדד תשומות הבנייה למגורים עלה ב-0.5% בחודש מאי 2022. בשנים עשר החודשים האחרונים (מאי 2022 לעומת מאי 2021) עלה מדד מחירי תשומות הבנייה למגורים ב-6.6%. כך פרסמה הלשכה המרכזית לסטטיסטיקה.

עליות מחירים בולטות נרשמו בסעיף "חומרים ומוצרים – סך כולל" שעלה ב-0.9%. יש לציין כי בסעיף זה התייקרו במיוחד מחירי מיזוג אוויר ב-4.8%, מלט ב-4.6%, ברזל לבניה ב-4.1%, צבעים ב-2.6% ובטון מובא שעלה ב-2.1%.

מדד תשומות הבנייה הוא מדד חשוב במיוחד לרוכשי דירות חדשות בעיקר מכיוון שהתשלומים לקבלן צמודים לרוב למדד זה. המדד מודד את השינויים החלים במשך הזמן בהוצאה הדרושה לקניית "סל קבוע" של חומרים, מוצרים ושירותים המשמשים לבניית בתי מגורים והמייצג את הרכב הוצאות הבנייה של קבלנים וקבלני משנה.

לאחרונה אושרה הרפורמה בחישוב מדד תשומות הבנייה, שעל פיה מעתה תופסק הצמדת מחיר הדירה לאחר מכירתה לרכיב הקרקע במדד תשומות הבנייה והמחיר יוצמד רק לעלויות הבנייה. השינוי נבחן בעקבות עלייה משמעותית באינפלציה בשנה האחרונה, שגרמה לעלייה מואצת גם במדד, לאחר שנים שבהן הוא נותר יציב באופן יחסי. ב-2021 עלה מדד תשומות הבנייה ב-5.6% (בכמה השתנה מדד תשומות הבנייה? היכנסו למחשבון וגלו)

כאמור, מדד תשומות הבנייה מורכב ממספר רכיבים, כמו עלות הקרקע, חומרי גלם ושינוע, ומגלם את עלויות הבנייה של דירות למגורים ואת השינוי בהן במהלך תקופה מסוימת. אך בעוד עלות הקרקע היא העלות הקריטית ביותר בתוך המדד, שממנו נגזרים גם מחירי הדירות, היא אינה משתנה תדיר כמו רכיבים אחרים, ולעתים קרובות הקרקע נרכשה זמן רב לפני השינויים האינפלציוניים.

מדד המחירים לצרכן לחודש מאי 2022 הפתיע לטובה ורשם עלייה של 0.6%, נמוך מהתחזיות שדיברו על עלייה של 0.7%-0.8%. כך פרסמה הלשכה המרכזית לסטטיסטיקה. בשנים עשר החודשים האחרונים (מאי 2022 לעומת מאי 2021) עלה מדד המחירים לצרכן ב-4.1%. גם הנתון הזה נמוך מהתחזיות, שנקבו בעלייה של 4.3%, אם כי מדובר על המשך עלייה לעומת אינפלציה שנתית של 4% שנרשמה באפריל (מחשבון מדד המחירים לצרכן)

עליות מחירים בולטות נרשמו בסעיפי פירות טריים שעלו ב-13.8%, הלבשה והנעלה שעלה ב-2.2%, מזון שעלה ב-0.9%, תרבות ובידור שעלה ב-0.8% ותחבורה שעלה ב-0.5%.

ירידות מחירים בולטות נרשמו בסעיף ירקות טריים שירדו ב-0.7%.

העלייה בשיעור שנתי של 4.1%% מציבה את האינפלציה בישראל מעל יעד האינפלציה של בנק ישראל שעומד על 1%-3%. כעת נשאר לראות כיצד יגיב בנק ישראל לעליית המדד שאומנם עלה פחות מהתחזיות אבל עדיין מעיד על האצה באינפלציה, בהתאם למגמה בעולם. עד כה העלה בנק ישראל את הריבית פעמיים בשיעור מצטבר של 0.75%, ונכון לעכשיו התחזיות הן להעלאה נוספת בשיעור של 0.5% בישיבת הוועדה המוניטרית הקרובה ב-4 ביולי.

מחירי הדירות עלו ב-0.9%, 15.4% בשנה

בהודעה נפרדת פרסמה הלמ"ס את נתוני מחירי הדירות, אשר רשמו עלייה של 0.9% בחודשים מרץ עד אפריל לעומת החודשים פברואר עד מרץ. מדובר בעלייה שנתית של 15.4% המצביעה על התמתנות לעומת עלייה של 16.3% שנרשמה בחודש שעבר.

בפילוח שינויי מחירי הדירות לפי מחוזות בחודשים מרץ 2022–אפריל 2022, לעומת החודשים פברואר 2022–מרץ 2022 נרשמו עליות מחירים במחוזות הבאים: תל אביב 1.6%, דרום 1.1%, מרכז 1%, חיפה 0.9%, צפון 0.8%. ירידת מחירים נרשמה במחוז ירושלים ב-1.1%.

בפילוח שינויי מחירי הדירות לפי מחוזות לעומת התקופה המקבילה אשתקד, מרץ 2022–אפריל 2022, לעומת מרץ 2021– פריל 2021, נרשמו עליות מחירים בכל המחוזות: מרכז (18.3%), תל אביב (15.3%), חיפה (14.1%), דרום (14.1%), ירושלים (12.7%), וצפון (12.4%).

מדד שכר דירה (ללא שכירות ציבורית) עלה ב-0.2%.

מדד שכר דירה מבוסס מידי חודש על מדגם של כ-17 אלף תצפיות המייצג את שלוש קבוצות אוכלוסיית שוכרי הדירות:

א. שוכרים המצויים תחת חוזה ששכר הדירה במקרים אלו נותר ללא שינוי או מוצמד לפי מנגנון הצמדה (כמו למדד המחירים לצרכן). קבוצה זו מהווה מידי חודש כ-90% מאוכלוסיית השוכרים (לרוב בחוזה סטנדרטי לשנה).

ב. שוכרים שמחדשים חוזה שהסתיים. קבוצה זאת מהווה כ-8% מאוכלוסיית שוכרי הדירות מידי חודש בחודשו (אם כי קיימת עונתיות מסוימת בעיקר בחודשי הקיץ, אז שיעור החוזים שנפתחים הוא גבוה יותר). שכר הדירה לקבוצת המחדשים עלה באחוז אחד לערך.

ג. קבוצת השוכרים החדשים (דירות במדגם בהן הייתה תחלופת שוכר) קבוצה זו מהווה כ-2% בלבד מהאוכלוסייה, ושכר הדירה עבורה עלה ב-5% לערך.

העובדה ש-90% מאוכלוסיית השוכרים מצויה תחת חוזה, מידי חודש, ממתנת את השינויים במדד שכר הדירה הכולל גם את קבוצת מחדשי החוזה והשוכרים החדשים, שהן כ-10% אחוזים ממצבת השוכרים. עוד יצוין שמדד שכר הדירה איננו משקף את שיעור השינוי החודשי ברמת המחירים של שוק השכירות המופנה לשוכרים החדשים, או העוברים ממקום למקום, דבר שמביא לעיתים לבלבול בקרב הציבור ולתחושה שקיים פער ניכר בין נתוני הלמ"ס לבין נתונים המתפרסמים על ידי גורמים אחרים. עליות המחירים בחודש הנוכחי לקבוצה זו משתקפות גם במדד שכר הדירה לפי החשיבות היחסית שהיא קטנה מאוד, כאמור.

כולם יודעים מה זה משכנתא ומבינים את החשיבות של הלוואת המשכנתא – למעשה, כיום כמעט בלתי אפשרי לקנות דירה ללא הלוואת משכנתא.

הלוואת משכנתא היא הלוואה על סכומי כסף גבוהים במיוחד וברוב המקרים היא עתידה ללוות אותנו לאורך שנים רבות – במקרים מסוימים מדובר בהלוואה שההחזרים שלה יתפרשו על פני עשרות שנים.

דברים נוספים אשר חשוב לדעת על נושא המשכנתא נוגעים לריביות, לנושא של ביטוח משכנתא – אשר מהווה לרוב כתנאי לקבלת ההלוואה.

אבל מה שלא כולם יודעים זה שיש גם אפשרות לקחת משכנתא הפוכה – ושהיכרות עם סוג זה של משכנתא, יכול להקל ולשפר את החיים של אנשים רבים.

מה זה בעצם משכנתא הפוכה? למדריך משכנתא הפוכה – ככה זה עובד

משכנתא הפוכה, כפי שניתן להסיק משמה, היא למעשה הלוואה אשר מאפשרת את שעבוד הנכס וקבלה של סכום כסף.

בכדי לקבל הלוואת משכנתא הפוכה, על המבקשים להיות בני 60 ומעלה ועליהם להחזיק בבעלותם נכס (אשר שוויו אמור לעמוד על מיליון שח לפחו) – כאשר, ההלוואה ניתנת למעשה על חשבון אותו הנכס.

הודות להלוואה קיימת אפשרות לגייס סכום כסף גבוה למגוון רחב של מטרות שונות ובין היתר: בשביל לעזור לילדים ברכישת דירה, בכדי לצאת לחופשה, לצורך הוצאות רפואיות – וכידוע, במקרים רבים הפנסיה אשר מתקבלת איננה מספקת על מנת לשמר את רמת החיים והודות לאותה הלוואה ניתן לשמר את אותה הרמה.

מהיכן ניתן לקבל משכנתא הפוכה?

מי שאחראי על מתן משכנתא הפוכה הם גופים פיננסיים מסוגים שונים אלו יכולים להיות חברות ביטוח, בנקים ועוד..

הגוף הפיננסי ידרוש לקבל שיעבוד על הנכס לסכום הכסף. את ההלוואה ניתן לקבל בתשלום חד פעמי או במספר פעימות.

חשוב לציין, שלאורך כל תקופת ההלוואה, הלווים נותרים למעשה הבעלים של הנכס ובאפשרותם לעשות בו כעולה על רוחם: לגור בו, להשכיר אותו ועוד..

מה גובה ההלוואה אותו ניתן לקבל במשכנתא הפוכה?

סכום ההלוואה המקסימאלי יהיה תלוי בפרמטרים שונים כמו: גיל הלווה ושוויו של הנכס אותו הוא משעבד.

כעיקרון גובה ההלוואה מתחיל ב-15 משווי הנכס ויכול להגיע גם עד ל-50 אחוז משוויו של הנכס.

החזרי ההלוואה

חשוב לציין שבניגוד למה שרגילים מהלוואות רגילות, כאשר זה נוגע למשכנתא הפוכה, הלווים לא מתחייבים על החזרים חודשיים.

את ההלוואה הם יוכלו להחזיר רק כשהם מוכרים את הנכס – כאשר המכירה יכולה להתבצע על ידי הלווים או על ידי היורשים, לאחר מותם של הלווים.

בחירת הגוף המלווה

כאמור, יש לא מעט גופים פיננסיים שונים אשר מציעים את הלוואת משכנתא הפוכה.

כל גוף יכול להציב תנאים שונים לקבלת ההלוואה וגם להעניק הלוואה בסכומים שונים – הן המינימאליים והן המקסימאליים.

ההמלצה היא לבחור בתבונה את אותו הגוף אשר יעניק את ההלוואה, כאשר, יש לוודא שמדובר בגוף מקצועי ואמין.

חשוב לבדוק את תנאי ההלוואה ואף לערוך השוואה בין מספר גופים שונים – וזאת במטרה לקבל את ההחלטה הטובה ביותר (בכל זאת, מדובר בהלוואה גדולה ועדיף לא לקחת סיכונים מיותרים). במידת הצורך, ההמלצה היא לקבל ייעוץ מאיש מקצוע, אשר יבין את מלוא הדרישות והצרכים שלכם מאותה ההלוואה ובהתבסס על כך, גם יוכל להכווין אתכם לעבר הגוף המלווה הרלוונטי.

הודות למשכנתא הפוכה, אנשים רבים אשר עברו את גיל 60 יוכלו להרשות לעצמם להזדקן בכבוד ולשמור על איכות חיים גם בגילאים המבוגרים.

מהסיבה הזאת, ההמלצה היא בכל מקרה לאסוף את כל הפרטים לגבי משכנתא הפוכה ובשלב הבא לקבל החלטה אם אכן מדובר בהחלטה המתאימה.

המילה ליסינג מגיעה מהמילה lease אשר הכוונה היא לחכירה או לשכירות. כאשר, ניתן להבין מהמילה למה הכוונה – ובכן, מדובר בשיטת מימון באמצעותה ניתן ליהנות מרכב חדש וזאת, בהתבסס על תשלום מקדמה בסכום מסוים ולאחר מכן תשלומים חודשיים קבועים למשך תקופת העסקה – אשר לרוב תהיה כ-3 שנים.

לפני שמקבלים החלטה אם בחירה במסלול ליסינג היא אכן הבחירה הנכונה, חשוב להכיר את המסלולים השונים ואת ההבדלים ביניהם.

אז בכדי לעשות לכם קמת סדר להלן מסלולי הליסינג שחשוב להכיר:

ליסינג תפעולי

מסלול של ליסינג תפעולי מיועד בעיקר עבור לקוחות עסקיים, אשר זקוקים למספר רכבים אותם הם יתנו לעובדים. יחד עם זאת, כיום ניתן למצוא גם מסלול אשר נקרא ליסינג תפעולי פרטי, אשר מבסס על קונספט דומה, רק שקהל היעד שלו הם לקוחות פרטיים.

במסלול של ליסינג תפעולי, יש צורך לשלם סכום כסף אשר יהווה כמקדמה לעסקה ותשלומי חודשיים (אשר יהיו גבוהים יותר מסכומי הכסף אותם תדרשו לשלם בעסקת ליסינג פרטי), אך תשלומים אלו אמורים לכסות לא רק את עלות הרכב אלא גם את כל הוצאות התחזוקה, שירותי התקינים והאחזקה של הרכב – למעשה, בעסקה זה ההוצאה היחידה מעבר לתשלום העסקה תהיה עבור עלויות הדלק.

ליסינג מימוני

ליסינג ממימוני היא עסקת ליסינג אשר מיועדת בעיקר ללקוחות מהשוק הפרטי אך יש גם עסקים אשר עתידים לגלות את היתרונות והשימושים של עסקה זו.

בעסקת ליסינג מימוני יש צורך לשלם סכום כסף מסוים אשר יהווה כמקדמה ותשלומים חודשיים קבועים, אשר אמורים לכסות רק את העלות של החכרת הרכב – כל שאר השירותים ובין היתר, תיקונים והוצאות האחזקה השונות, יהיו על חשבון הלקוח.

חשוב לציין, שבתום תקופת העסקה (אשר ברוב המקרים תתפרס כאמור על פני 3 שנים (אך יהיו גם מצבים בהם תהיה גם אפשרות לעסקה לתקופה של 5 שנים)), תהיה אפשרות לשלם את ההפרש ולקנות את הרכב – כאשר, סכום ההפרש יקבע מבעוד מועד.

אפשרות נוספת היא כאמור, בסיום העסקה, להיכנס לעסקה חדשה וליהנות מרכב חדש.

האם לרכוש את הרכב בסיום העסקה?

ראשית כל, קיימת חשיבות גבוהה לקבל החלטה מושכלת ונבונה לגבי השאלה אם עסקת ליסינג תהווה אכן כדרך המתאימה ליהנות מרכב חדש – או שעדיף לגייס את סכום הכסף הנדרש לצורך רכישת רכב חדש מהיבואן או רכישת רכב בעסקת 0 קילומטר.

בשלב הבא, כדאי לבחור בתבונה את העסקה אליה תכנסו – יש לא מעט חברות ליסינג אשר מציעות עסקאות ליסינג שונות, כדאי לערוך בירור בין מספר חברות, לבדוק מה העסקאות כוללות ובין אלו רכבים אתם יכולים לבחור.

ההחלטה האחרונה נוגעת כמובן לשאלה אם לרכוש את הרכב או להיכנס לעסקה חדשה עם רכב חדש – כאן כל אחד יכול לעשות את השיקולים שלו ולהגיע למסקנה מה משתלם בעבורו.

כמובן, שההחלטות אמורות להתבסס במידה רבה גם על השאלה למי השירות מיועד? האם השירות מיועד ללקוחות עסקיים או ללקוחות פרטיים – כאשר התשובה על השאלה הזאת, תסייע בקבלת ההחלטה לגבי השאלה אם לבחור בליסינג תפעולי או בליסינג מימוני (אשר ידוע גם בשם ליסינג פרטי).

ככלל, עסקאות ליסינג טומנות בחובן לא מעט יתרונות – ובראשן, העובדה שהן מאפשרות גם לאנשים אשר אין ברשותם את ההון הנדרש לרכישת רכב חדש ליהנות ממנו (ובסיום העסקה, גם לקנות את הרכב). כמובן, שמי שבוחר בעסק ליסינג תפעולי, גם מונע מעצמו את הצורך בהתעסקויות ובהוצאות כספיות לא צפויות – כמו תיקונים לדוגמא.

הדולר מתחזק בחודשים האחרונים לעומת השקל, וכבר עלה ב-11% מתחילת השנה (הדולר – לאן?). איך זה משפיע על החברות היצואניות?

ובכן, מחקר שערכו כלכלנים בבנק ישראל מעלה כי השפעה של תנודות בשער החליפין הריאלי על סך היצוא התעשייתי קטנה ואינה שונה מאפס באופן מובהק, לפחות בטווח הקצר. לדברי מחברי הדוח, הסיבה לכך נובעת מההשפעה הנמוכה של תנודות שער החליפין על היצוא של חברות גדולות המתאפיינות בפריון גבוה, וכן משום שהיצוא התעשייתי בישראל מרוכז ברובו בקבוצה מצומצמת של חברות אלו.

עם זאת, אומרים מחברי הדוח, שער החליפין משפיע באופן משמעותי על חברות קטנות המתאפיינות בפריון נמוך. עבור חברות אלו ייסוף ריאלי של אחוז צפוי להוביל לירידה ממוצעת של 1.6-1.6%-2% ביצוא. כמו כן, ייסוף של אחוז מעלה ב-0.8 נק' אחוז את ההסתברות של חברה קטנה להפסיק לייצא.

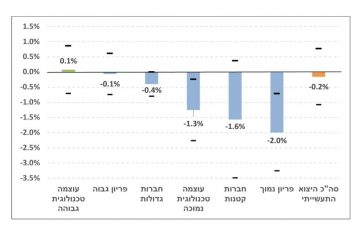

ההשפעה של ייסוף ריאלי של אחוז על היצוא של חברות בענפי התעשייה, לפי מאפיינים שונים

מחברי הדוח, גלעד ברנד וארנון ברק מחטיבת המחקר בבנק ישראל, מסבירים למה נערך המחקר, וכך כתבו: "לאופן ההשפעה של שער החליפין על הפעילות הריאלית יש משמעות רבה עבור קובעי המדיניות. התערבות בשוק מטבע החוץ היא אחד מכלי המדיניות של בנקים מרכזיים, וגם צעדים פיסקליים שונים עשויים להשפיע על שער החליפין, ולכן חשוב לזהות את השפעתו של שער החליפין על חברות שונות במשק, ולאפיינו".

לפיכך המחקר, שנערך בשיתוף עם אגף הכלכלנית הראשית במשרד האוצר, אומד את השפעת שער החליפין על פעילות חברות בישראל באמצעות שימוש בנתונים פרטניים ברמת החברה לשנים 2000—2016. נתונים אלו מקילים על האפשרות לזהות את השפעת השער על הפעילות, ולהפריד אותה מההשפעה ההפוכה – מהפעילות אל השער, וכן מאפשרים לזהות השפעות הטרוגניות שונות.

לדברי עורכי המחקר, המחקר אומנם הראה שעבור חברה תעשייתית ממוצעת, ייסוף בשער החליפין מביא לירידה של 0.8% ביצוא כעבור שנתיים. אולם תוצאות המחקר מלמדות כאמור גם שעוצמת ההשפעה של שער החליפין על היצוא פוחתת ככל שגודל החברה, העצימות הטכנולוגית והפריון בה רבים יותר.

השפעת שער החליפין אינה מתמצה רק בתחום סחר החוץ. במחקר נמצא שייסוף של אחוז מפחית כעבור שנה את סך מכירות המקומיות של התעשייה בכ-0.3%, ככל הנראה מכיוון שהוא שוחק את כושר התחרות של היצרנים המקומיים אל מול היבוא המתחרה. השפעה זו נמצאה חזקה יותר עבור חברות גדולות בעלות פריון גבוה, שעבורן החשיפה ליבוא מתחרה היא משמעותית יותר. עם זאת, נראה כי השפעה זו מתפוגגת כעבור זמן, לפחות עבור החברות הגדולות.

כתוצאה מהשפעות אלו, ייסוף של אחוז בא לידי ביטוי כעבור שנתיים בירידה של כ-0.3% במספר המשרות בתעשייה. נראה כי עיקר ההשפעה על התעסוקה ממוקדת בחברות בעצימות טכנולוגית נמוכה החשופות ליבוא מתחרה מחו"ל.

לדברי עורכי המחקר, חשוב להדגיש כי כל ההשפעות מתייחסות לטווח הקצר, עד שנתיים. בטווח הארוך תיתכנה השפעות נוספות שאינן ניתנות למדידה בשיטת חקירה זו. עם זאת, החוקרים קיבלו אינדיקציות לגבי השפעות ממושכות יותר באמצעות בחינת ההשפעה של שער החליפין על היקף ההשקעות של החברות. התוצאות מראות כי ייסוף מפחית את ההשקעות של חברות שבהן ההשקעה היא בעיקר ממקורות מקומיים (מו"פ), בשל שחיקה של כושר התחרות מול חברות בחו"ל. לעומת זאת, חברות שבהן ההשקעות מתרכזות ברכיבים עתירי יבוא בדרך כלל (מכונות וציוד, כלי רכב, מחשבים ורהיטים), נוטות להגדיל את ההשקעה כתוצאה מהוזלת מחיר ההשקעה (בשקלים). השפעות אלו פוחתות ככל שהפריון של החברה גבוה יותר.

בנוסף, מדגישים עורכי המחקר כי הוא אומד רק את התרומה הישירה של שער החליפין לפעילות הייצור המקומית, אך לשינויים בשער החליפין צפויות גם השפעות עקיפות, למשל דרך הצריכה הפרטית וההכנסות של משקי הבית. לכן, לא ניתן ללמוד מהתוצאות הנ"ל לגבי ההשפעה הכוללת של שער החליפין על התעסוקה והפעילות הכלכלית במשק.

מעודכן ל-06/2022

האם זה הזמן להיכנס לשוק? להגדיל חשיפה למניות? או אולי בכלל לברוח? ומה התחזיות לעתיד? המשקיעים בבורסות נמצאים במעקב מתמיד אחר סימנים ואינדיקטורים שיצביעו על הכיוון העתידי של השוק, ומעדכנים את השקעותיהם בהתאם (כך תנהלו את הכסף שלכם… לבד).

אחד האינדיקטורים שמשמש אותם לחיזוי עתיד השווקים הוא עקום תשואות איגרות החוב. מדובר בגרף שמתאר את הריבית – התשואה – על איגרות חוב ממשלתיות.

ההתנהגות של הגרף היא אינדיקטור שצופה את כיוון הריבית של בנקים מרכזיים, ועל כן הוא חשוב למשקיעים בבואם לקבל החלטות השקעה עתידיות, כאשר התפיסה המקובלת היא שריבית גבוהה לא מיטיבה עם שוק המניות, וההיפך – ריבית נמוכה פירושה הקלה בתנאי המימון במטרה לחזק את הפעילות הכלכלית במשק, כך שעסקים יכולים לבצע יותר השקעות ופרויקטים שיצמיחו אותם, ומכאן גם את מניותיהם.

הריבית נקבעת בהתאם לסיכון

איגרת חוב היא למעשה הלוואה שנותן בעליה – מי שקנה ומחזיק אותה, לגוף שמכר לו – חברה או מדינה. איגרת חוב ממשלתית היא הלוואה שנתן רוכש האג"ח למדינה. הריבית על ההלוואה – האג"ח, נקבעת בהתאם לרמת הסיכון שבהחזקת האג"ח.

במצב רגיל, ככל שמשך חיי האג"ח הממשלתית ארוך יותר, כך הריבית=תשואה עליה תהיה גבוהה יותר, שכן למעשה מחזיקי האג"ח נותנים למדינה הלוואה לפרק זמן ארוך יותר, כך שהוודאות שהיא תוחזר נמוכה לעומת אג"ח לפרק זמן קצר יותר, כלומר הסיכון שבהחזקתה גבוה יותר. מנגד, הריבית=תשואה על אג"ח למשך חיים קצר יותר, תהיה נמוכה יותר, כי מועד הפירעון קרוב יותר.

בהתאם לזאת, כאשר מתבוננים בעקום תשואות האג"ח הוא אמור להיראות בעלייה – התשואה על אג"ח לשנתיים נמוכה מהתשואה על אג"ח לעשר שנים, שנמוכה מהתשואה על האג"ח לשלושים שנה. מצב כזה משקף התנהלות נורמלית של הכלכלה.

אינדיקטור לשיבושים בכלכלה

אבל ישנם עוד שני מצבים שעקום התשואות יכול להימצא בהם, והם מהווים אינדיקטור חזק לשיבושים צפויים בכלכלה.

אחד, מצב שבו עקום התשואות משתטח, כלומר התשואה על האג"ח הארוכה והקצרה זהה.

שניים, מצב שבו עקום התשואות מתהפך, כלומר התשואה שהמשקיעים מבקשים על האג"ח הארוכה נמוכה מהתשואה שהם מבקשים על האג"ח הקצרה.

מצב כזה משקף ציפייה להעלאת ריבית חדה וקרובה – שעלולה לצנן את הפעילות הכלכלית במשק, כך שהמשקיעים מבקשים להיפטר במהירות מאג"ח קצרות יותר מאשר מאג"ח ארוכות.

מאחר שבאג"ח המחירים מתנהגים ביחס הפוך לתשואה – כשהמחיר עולה, התשואה יורדת וההיפך, הרי כשהמשקיעים מוכרים את האג"ח התשואה שלהן עולה, וכשהמשקיעים מוכרים את האג"ח הקצרות יותר מאשר את הארוכות, התשואות שלהן גבוהות יותר.

על פי ניסיון העבר, מצב של היפוך בעקום התשואות קדם לכל מיתון בכלכלה האמריקאית מאז 1955, ורבים רואים בו חזאי כלכלי מהימן.

השקעה במניות – ככה תשקיעו נכון (ובזהירות)

השקעה באג"ח – כל מה שרציתם לדעת!

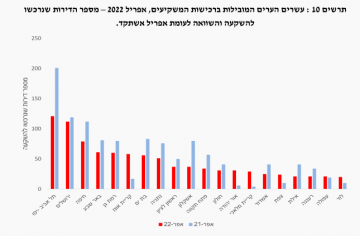

ההאטה בשוק הדיור הולכת ומתחדדת. מסקירה של ענף הנדל"ן למגורים באפריל 2022 שערכה הכלכלנית הראשית באוצר עולה כי באפריל נרכשו 9,000 דירות, ירידה של 17% לעומת אפריל 2021 ושל 28% לעומת מרץ.

לדברי הדוח, לאחר שברבעון הראשון נרשמה בלימה בקצב הגידול המהיר במספר העסקאות, נרשמת לראשונה מאז חודשי הקורונה ירידה משמעותית במספר העסקאות.

סקירה שפרסמה לפני ימים אחדים הכלכלנית הראשית על ענף הנדל"ן לרבעון הראשון של 2022 כבר הצביעה על המגמה, כשהראתה כי סך העסקאות בשוק החופשי עמד ברבעון הראשון על 31.2 אלף דירות, גידול מתון של 0.8% בהשוואה לרבעון המקביל אשתקד. זאת לאחר רצף עליות בשיעורים של בין 29%-99% בחמשת הרבעונים שקדמו לו. בהשוואה לרמה הגבוהה שנרשמה ברבעון האחרון של 2021 ירד סך העסקאות בשוק החופשי בשיעור חד של 23%.

ירידה של 28% ברכישות משקיעים

עוד עולה מהסקירה לאפריל כי רכישות המשקיעים הסתכמו ב-1,400 דירות, ירידה חדה של 28% לעומת אפריל אשתקד ושיעור ירידה דומה לעומת החודש הקודם. בכך, לדברי הדוח, נמשכת הירידה החדה הרכישות המשקיעים מאז הוכבד עליהם מס הרכישה בסוף נובמבר אשתקד.

האזור יחידי שבו נרשמה יציבות ברכישות המשקיעים באפריל הוא אזור המרכז (שאינו כולל את תל אביב), אשר באופן חריג הוביל את רכישות המשקיעים בחודש זה, שכן בדרך כלל ממוקם אזור זה אחרי אזורי חיפה, באר שבע ותל אביב.

שליש מהרוכשים באזור המרכז – עובדים בהייטק

על רקע הרמה הגבוהה יחסית של רכישות המשקיעים באזור המרכז בחודש אפריל ערכו באגף הכלכלנית הראשית ניתוח של רמות השכר למשק בית של רוכשים אלו, תוך התייחסות למאפייני תעסוקה בולטים. בניתוח זה נמצא כי 27% מרוכשים אלו מועסקים בענף ההייטק, שיעור הגבוה פי 5.2 משיעורם של המועסקים בענף זה במשק. שיעור זה גם גבוה משמעותית ממשקלם של המשקיעים בסך רוכשי דירה להשקעה בשנתיים האחרונות. השכר הממוצע למשק בית של מי שרכשו דירה להשקעה באזור המרכז בחודש אפריל עמד על 64 אלף שקל, ברוטו לחודש (בשנת 2021). יחד עם זאת, ניכרת שונות ברמות השכר בין הרוכשים, כאשר בחמישון העליון מגיע השכר הממוצע לרמה חריגה בגובהה של קרוב למאתיים אלף שקל בחודש בעוד בחמישון הנמוך של הרוכשים עומד שכר זה על 2.8 אלף שקל ברוטו לחודש בלבד. ההסבר לפערים אלו נעוץ בין היתר בעובדה לפיה מחצית מהחמישון העליון של הרוכשים מועסקים בענף ההייטק, כאשר חלקם מימשו אופציות (רווח ההון שנוצר נכלל בחישוב השכר. מנגד, חלק הארי של המשקיעים שנמנים עם החמישון הנמוך הם פנסיונרים. בהקשר זה נציין כי קצת יותר מרבע מכלל רוכשי דירות להשקעה באזור המרכז בחודש אפריל היו פנסיונרים.

מכירות המשקיעים באפריל הסתכמו ב-1,900 דירות, ירידה של 11% לעומת אפריל אשתקד. "מלאי" הדירות שבידי משקיעים המשיך להתכווץ, כאשר במהלך החודש נגרעו ממנו 480 דירות, בהמשך לירידות במלאי זה מאז חודש דצמבר האחרון.

עוד לפי הדוח, רכישות "דירה ראשונה" בשוק החופשי הסתכמו ב-3,700 דירות, ירידה מתונה יחסית בשיעור של 4% לעומת אפריל אשתקד, כאשר ירידות אלה מתרכזות באזורי הביקוש במרכז הארץ.

רכישות הזוגות הצעירים הסתכמו בחודש אפריל ב-6.4 אלף דירות (כולל "מחיר למשתכן"), ירידה של 11% בהשוואה לאפריל אשתקד וירידה של 28% בהשוואה לחודש הקודם. בניכוי הרכישות במסגרת "מחיר למשתכן" הסתכמו רכישות הזוגות הצעירים בשוק החופשי בחודש אפריל ב-7.3 אלף דירות, ירידה מתונה יחסית בשיעור של 4% בהשוואה לאפריל אשתקד. בהשוואה לחודש הקודם מגיע שיעור הירידה ל-27%.

בפילוח רכישות הזוגות הצעירים בשוק החופשי בין אזורי הפריפריה למרכז נמצא כי הירידה שנרשמה בסך רכישות אלו בחודש אפריל מתרכזת באזורי הביקוש במרכז הארץ, כאשר אלו רשמו ירידה של 9% בהשוואה לאפריל אשתקד. מנגד, באזורי הפריפריה גדלו רכישות הזוגות הצעירים בשיעור של 3%. בולט במיוחד אזור חיפה, אשר הוביל את רכישות הזוגות הצעירים בשוק החופשי, עם סך רכישות של 640 דירות, גידול של 7% בהשוואה לאפריל אשתקד.

בכך, אומרים מחקרי הדוח, נמשכת המגמה עליה הצבענו בסקירה לרבעון הראשון השנה לפיה רוכשי דירה ראשונה בשוק החופשי נוטים יותר לרכישת דירות בפריפריה.

עוד עדות להתרחבות המשבר בשוקי ההון אל שוק הקריפטו: בורסת הקריפטו האמריקאית הגדולה קוינבייס (Coinbase) הודיעה כי תפטר 1,100 עובדים, 18% מכוח העבודה שלה, במסגרת תוכנית התייעלות, שבסופה יישארו בחברה 5,000 עובדים.

מנכ"ל החברה, בריאן ארמסטרונג, צירף להודעה מכתב לעובדי החברה בו כתב: "היום אני מקבל החלטה קשה להפחית את גודל כוח העבודה שלנו ב-18% על מנת להבטיח שנישאר בריאים במהלך ההאטה הכלכלית הזאת. גדלנו מהר מדי ושכרנו יותר מדי". ארמסטרונג הוסיף וכתב: "נראה כי אנחנו נכנסים למיתון אחרי יותר מעשר שנים של שגשוג כלכלי. מיתון יכול להוביל לעוד 'חורף קריפטו', ויכול להימשך תקופה ארוכה".

אתמול (13 ביוני 2022) הודיעה פלטפורמת הלוואות הקריפטו הישראלית-אמריקאית צלזיוס על הקפאת כספי המשקיעים, כך שמי שמחזיק כספים בחברה אינו יכול למשוך אותם.

בהמשך היום הודיעה גם בייננס (Binance), בורסת הקריפטו הגדולה בעולם בהיקף סחר על השהיית האפשרות למשוך מטבעות ביטקוין מחשבונות המשתמשים. מייסד ומנכ"ל החברה הודיע כי מדובר בתקלה זמנית שתתוקן במהירות, ועל אף שהתקלה נמשכה יותר זמן מהצפוי, היא אומנם תוקנה מאוחר יותר.

התקלה בבייננס באה כמה שבועות לאחר שרשות ניירות ערך האמריקאית הודיעה על פתיחת חקירה נגדהנ בגין הנפקת מטבע הקריפטו BNB.

הודעות החברות באות בעקבות חולשה מתמשכת בשוק הקריפטו שגרמה למטבעות הווירטואליים ולפלטפורמות המסחר בהם לאבד עשרות אחוזים משוויים, זאת לאחר עליות חדות שנרשמו בהם לאורך 2020 ו-2021. ביטקוין, מטבע הדגל של התחום, שנסחר בנובמבר 2021 בכ-69 אלף דולר, שיא כל הזמנים, איבד מאז עשרות ושווה כעת כ-22 אלף דולר בלבד. הסקטור כולו איבד יותר מטריליון דולר משוויו מתחילת 2022, לאחר שבשיא עמד שוויו הכולל על יותר מ-3 טריליון דולר.

ביטקוין – איך נוצר המטבע הדיגיטלי? מה השווי שלו (והאם זה מוצדק)? והאם אפשר להשקיע בו?

בלוקצ'יין – מהפכה במטבעות הדיגיטליים; מה זה? איך זה צפוי להשפיע עלינו? ומה מחיר הביטקוין?

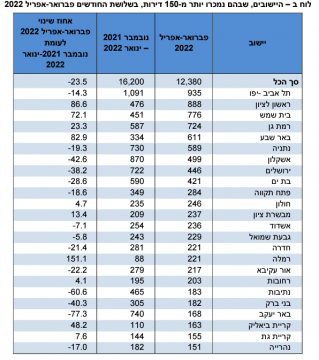

סימני ההאטה בשוק הנדל"ן מתחילים להיות יותר ברורים. כ-12,380 דירות נמכרו בשלושת החודשים פברואר-אפריל 2022, ירידה של 23.5% לעומת שלושת החודשים הקודמים (נובמבר 2021-ינואר 2022), שבהם נמכרו 16,197 דירות חדשות. כך על פי נתונים שפרסמה הלשכה המרכזית לסטטיסטיקה.

בנתונים חודשיים, באפריל 2022 נמכרו 3,706 דירות חדשות, ירידה של 9.7% בהשוואה לאפריל 2021 שבו נמכרו 4,104 דירות, וירידה של 14.5% לעומת חודש מרץ שבו נמכרו 4,333 דירות.

בחינת נתוני המגמה מראה כי מחודש נובמבר 2021 נרשמה ירידה במכירת דירות חדשות בקצב של 2.7% בחודש, וזאת לאחר שמחודש מרץ 2018 עד אוקטובר 2021 נצפתה עלייה בקצב של 2.4% לחודש.

כרבע מכלל הדירות החדשות שנמכרו מתרכז בערים תל אביב-יפו, ראשון לציון, בית שמש ורמת גן.

היישובים שבהם נמכרו יותר מ-700 דירות בשלושת החודשים פברואר-אפריל הם: תל אביב-יפו – 935, ראשון לציון – 888, בית שמש – 776 ורמת גן – 724.

בראש רשימת היישובים שבהם נרשמה עלייה במכירת דירות חדשות בשלושת החודשים האמורים לעומת שלושת החודשים הקודמים (נובמבר 2021-ינואר 2022) נמצאות רמלה, ראשון לציון, באר שבע ובית שמש.

היישובים העיקריים שבהם נרשמה ירידה במכירות דירות חדשות בשלושת החודשים האמורים לעומת שלושת החודשים הקודמים הם באר יעקב, נתיבות, אשקלון ובני ברק.

מדד המחירים לצרכן לחודש מאי יעלה ב-0.7%. כך מעריכים כלכלני הראל ביטוח ופיננסים בראשות ראש אגף כלכלה ומחקר עפר קליין. לדבריהם, עליית המדד תתרחש בהובלת מחירי המזון, הפירות-ירקות, הנסיעות לחו"ל ועלייה עונתית במחירי ההלבשה וההנעלה. עוד אומרים בהראל כי ההפתעה כלפי מעלה במדדי המחירים באירופה ובארה"ב במאי מגבירה את הסיכוי להפתעה דומה בישראל, דבר שאם יקרה יחזק עוד יותר את הערכתם שנראה בעוד 3 שבועות עלייה של 0.5% בריבית בנק ישראל.

עוד אומרים בהראל כי הגירעון כאחוז מהתוצר ממשיך להפתיע לחיוב כאשר ירד ל-אפס ב-12 החודשים האחרונים עד מאי, הרמה הנמוכה ביותר מאז 2007. הנתון המפתיע הזה מגיע משני כיוונים; המשך ירידה מהירה בהוצאה הממשלתית לצד גידול מהיר מהצפי בהכנסות ממסים. עם זאת, חלק מהגורמים שתרמו לעלייה המהירה בהכנסות ממסים ישירים בהם: הגאות בהיי-טק, עליות בשווקי הון והפעילות בשוק הנדל"ן נחלשים. גם בצד ההוצאות צופים בהראל גידול ולכן הם צופים שמפה והלאה נראה עלייה בגירעון כאחוז מהתוצר. ועדיין, הגירעון הנמוך עד כה, יאפשר לממשלה מרווח תמרון כדי לצמצם את עליות המחירים במיוחד מכיוון מחירי האנרגיה.

האם הריבית בארה"ב תעלה ב-0.75%?

באשר לעולם אומרים בהראל כי תחזיות האינפלציה בארה"ב התבדו, והאינפלציה הפתיעה כלפי מעלה כאשר עלתה ל-8.6% במאי, בהובלת מחירי האנרגיה והמזון. גם אינפלציית הליבה נותרה גבוהה וירדה קלות ל-6% תוך כדי המשך עלייה בסעיפי הדיור, הטיסות והרכבים. העלייה באינפלציה ממשיכה לשחוק את מדד אמון הצרכנים שירד לשפל במחצית הראשונה של החודש. בעקבות הנתונים השוק נותן הסתברות גבוהה לעליית ריבית של 0.75% בישיבת הפד ב-15 ביוני, אבל בהראל עדיין לא משוכנעים בזאת. עם זאת, הם צופים שבניגוד להודעה הקודמת הנגיד יאותת על המשך העלאות משמעותיות ברציפות עד לסוף השנה. הבנק יעדכן את תחזיותיו כך שהריבית הקצרה תעמוד על כ-3% בסוף השנה לעומת 1.75% בתחזית הקודמת, במקביל לעלייה בתחזית לריבית בטווח הארוך.

עלייה מהירה יותר בריבית של הבנק המרכזי הגדול בעולם מחלחלת לשאר הבנקים המרכזיים, שיצטרכו להעלות את הריבית מהר יותר השנה. בחמישי הזה, 16 ביוני, נראה את הבנק המרכזי בבריטניה מעלה את הריבית, כאשר גם עלייה של חצי נקודת אחוז על הפרק.

באירופה מסמנים את התוואי לסוף הריבית השלילית

באשר לאירופה אומרים כלכלני הראל כי בהחלטתו האחרונה הבנק המרכזי בגוש האירו שרטט את תוואי העלאת הריבית שלו לחודשים הקרובים ויביא לסיום הריבית השלילית מזה כ-11 שנה. בתחילת יולי הבנק יסיים את תוכנית הרכישות, ובהמשך החודש (21 ביולי) יעלה את הריבית ברבע נקודת אחוז. עדכון נוסף כלפי מעלה בתחזיות האינפלציה תרם להחלטה (7.2% ו-3.5% בסוף 2022 ו-2023 בהתאמה). בנוסף, הבנק כבר הודיע שיעלה את הריבית גם בהחלטה לאחר מכן (ב-8 ספטמבר) לפחות ברבע נקודת אחוז, ואם תירשם עוד עלייה בתחזיות האינפלציה הם יעלו ביותר.

סיום תוכנית הרכישות ממשיך לתמוך, להערכת כלכלני הראל, בפתיחת מרווחים בין אג"ח של מדינות גוש האירו. השווקים כבר מתמחרים ריבית של כ-1% בסוף השנה בגוש האירו (כרגע מינוס 0.5%), תוואי גבוה מדי להערכת כלכלני הראל, שלא לוקח בחשבון את ההאטה בצמיחה שנראה לאחר חודשי הקיץ.

בסין – פתיחה מחדש (אבל תחת אותה הנהלה)

השיפור בנתוני סחר החוץ בסין במאי מאותת שעברנו את התחתית של "גל הקורונה" הנוכחי. במקביל, קצב עליית המחירים ליצרן התמתן ל-6.4% גם בשל ההשפעה הנמוכה של המלחמה באוקראינה על סין לאור יבוא זול יותר של נפט ויכולת זיקוק הדלק העודפת שקיימת למדינה. האינפלציה הכללית נותרה על 2.1% במאי, למרות המשך העלייה במחירי המזון שמהווה קרוב לשליש מהמדד. הירידה במחירים תאפשר לבנק המרכזי להמשיך ולהפחית את הריבית. לדברי הראל, נראה שהכיוון הזה מזמן אופטימיות.

מעודכן ל-09/2022

נניח שהחלטתם לקחת משכנתא, אבל אתם רוצים להשוות בין העמלות שגובים בנקים שונים כדי לבחור בבנק הכי משתלם. או שאולי אתם זקוקים להלוואה אחרת, ומעוניינים לדעת איזה בנק ייתן לכם את התנאים הכי משתלמים. אם עד היום הייתם צריכים פשוט לעבור בנק-בנק ולבדוק, מהיום תוכלו לקבל השוואת מחירים ושירותי מידע פיננסי נוספים, וזאת במסגרת רפורמת שירותי מידע פיננסי שנכנסת לתוקף. על פי הרפורמה, אשר תמותג תחת השם "פלוס", חברות פינטק המספקות שירותי מידע פיננסי, שיקבלו רישיון מרשות ניירות ערך, יוכלו להציע לציבור הצעות ערך הנוגעות למידע הפיננסי של לקוחותיהן. הצרכנים יוכלו, בפעם הראשונה, לקבל מידע השוואתי אמיתי ועדכני, הנשען על נתוני אמת של הנכסים הפיננסיים שלהם (חשבון עובר ושב, כרטיס אשראי וכו'). בנוסף, הצרכנים יוכלו לקבל הצעות לשיפור ההתנהלות הפיננסית שלהם על סמך ריכוז מידע אישי וניתוחו על ידי הטכנולוגיות המתקדמות שמציעות חברות הפינטק.

נכון לעכשיו, עשר מתוך 13 החברות שהגישו בקשה ראשונית לקבל רישיון עד כה הן חברות אשר כבר פועלות בתחום וצפויות לקבל הכרה של עוסקות ותיקות.

השירותים שיציעו חברות הפינטק יתאפשרו הודות ל"רפורמת הבנקאות הפתוחה" אשר בבסיסה עומד העיקרון כי ללקוח שליטה על המידע האישי שלו המצוי בקרב הגופים הפיננסיים, באמצעותם הוא מנהל את פעילותו הפיננסית. חברות הפינטק המורשות יקבלו, בהסכמת לקוחות המעוניינים בכך, הרשאת גישה למידע הפיננסי של הלקוחות השמור כרגע בבנקים, בחברות האשראי ובגופים פיננסיים נוספים. לקוח המעוניין בקבלת שירותי מידע פיננסי מחברות פינטק, יאשר לגוף הפיננסי להעביר את המידע לחברת פינטק לצורך ריכוז המידע, ניתוחו וקבלת הצעות ערך מתחרות המותאמות לצרכיו על בסיס מידע זה. העברת המידע מהגוף הפיננסי (ספק המידע) לחברת הפינטק (נותן שירות המידע), בצורה מאובטחת תתאפשר הודות לטכנולוגיית API, המייצרת גישה בטוחה למסד מידע מאובטח.

רפורמת שירותי מידע כבר מיושמת בעולם, והניסיון מראה כי הרפורמות אכן הביאו להתייעלות ואף ליצירה ולהגדלה של החיסכון בקרב משקי הבית המשתמשים בשירותי מידע פיננסי. כמו כן, הניסיון בעולם מראה כי מימוש מלא של הרפורמה אורך זמן. כך לדוגמא, באנגליה נדרש משך זמן של כשנתיים עד להתייצבות ולהתחלת מימוש הפוטנציאל של הרפורמה.

במסגרת הרפורמה, פועלת רשות ניירות ערך לוודא כי מעבר המידע מהגופים הפיננסיים אל חברות הפינטק יתנהל בצורה מאובטחת ובשליטת הלקוח בכל רגע, בהתאם לדגשים הבאים:

- כדי לקבל מידע פיננסי, ולעשות בו שימוש לצורך קבלת שירות, החוק מחייב תהליך אישור דו-שלבי, במסגרתו על כל לקוח לאשר לחברת הפינטק את הגישה למידע האישי שלו, ובמקביל לאשר מול הבנק כי הוא אכן מתיר לחברה את הגישה. תהליך האישור הינו דיגיטלי ומבוצע באופן פשוט.

- במסגרת תהליך האישור, הלקוח יבחר את סוג המידע אליו תיחשף החברה, ומשך הזמן במסגרתו תינתן לחברה גישה למידע האישי.

- חשוב להזכיר כי בכל נקודה יכול לקוח לחזור בו ולבטל את הגישה לחשבונותיו באמצעות שלב אחד – קריאה לבנקים ו/או לחברת המידע לבטל את הרשאת הגישה למידע האישי.

הרפורמה תיכנס לתוקף בהדרגה, כאשר בכל שלב יכלו חברות הפינטק המורשות לקבל עוד מידע מהספקים, הבנקים.

מהם סוגי המידע שחברות הפינטק המורשות יוכלו לקבל מהבנקים בנוגע ללקוחות הפרטיים?

- שלב ראשון, מועד התחלה 14.6.2022 – מידע בנוגע לעו"ש ולפעולות בכרטיסי חיוב. החברות יוכלו להציע השוואות והצעות ערך בנוגע להתנהלות העו"ש השקלי והמט"ח, כמו גם כרטיסי החיוב שבשימוש הלקוחות.

- שלב שני, מועד התחלה 31.10.2022 – מידע בנוגע להלוואות וחסכונות. החברות יוכלו לקבל מידע בכל הנוגע להלוואות וחסכונות (פיקדונות) בבנקים ובחברות כרטיסי האשראי.

- שלב שלישי – מועד התחלה יוני 2023 – מידע בנוגע לפעילות בניירות ערך. החברות יוכלו להציע הצעות ערך לציבור, בכל הנוגע לפעילות בניירות ערך.

- שלב רביעי – מועד התחלה נובמבר 2023 – מידע בנוגע להלוואות מגופים מוסדיים. החברות יוכלו לקבל גישה מהגופים המוסדיים כגון חברות ביטוח, קרנות פנסיה, קרנות גמל וקרנות השתלמות, ולהציע הצעות ערך לציבור, בכל הנוגע להלוואות מגופים אלו.

- שלב חמישי – מועד התחלה מאי 2024 – מידע מאגודות פיקדון ואשראי. החברות יוכלו לקבל גישה למידע מאגודות פיקדון אשראי שנותנת שירותים בנקאיים של חשבונות עו"ש, חסכונות, אשראי ופעילות בניירות ערך, ולהציע הצעות ערך לציבור, בכל הנוגע לקבלת שירותים מגופים אלו.

- שלב שישי – מועד התחלה נובמבר 2024 – מידע בנוגע להלוואות מחברות מתן אשראי חוץ-בנקאיות וחברות לתיווך באשראי. החברות יוכלו לקבל גישה למידע מחברות מתן אשראי אחרות, ומחברות לתיווך באשראי, ולפיכך להציע הצעות ערך לציבור, בכל הנוגע להלוואות מגופים אלו.

במקביל לפעילות מול לקוחות הפרטיים, מגדיר החוק גם את שלבי היישום בנוגע למידע של חשבונות של תאגידים (עסקים קטנים ובינוניים).

מהם סוגי המידע שחברות הפינטק המורשות יוכלו לקבל מהבנקים בנוגע ללקוחות תאגידיים?

- שלב ראשון יחל במועד 31.1.2023 – מידע בנוגע לעסקים קטנים מהבנקים וחברות כרטיסי האשראי, בעלי מחזור כספי של עד חמישה מיליון ש״ח והוגדר בחשבון מורשה חתימה יחיד, במטרה לרכז מידע ולהציע השוואות והצעות ערך בנוגע להם.

- שלב שני יחל במועד 14.12.2023 – מידע בנוגע לעסקים בעלי מחזור כספי גבוה מחמישה מיליון שקל המצוי בבנקים ובחברות כרטיסי האשראי, במטרה לרכז מידע ולהציע השוואות והצעות ערך בנוגע להם.

- שלב שלישי יחל במועד מאי 2024 – מידע מגופים מוסדיים ומאגודות פיקדון ואשראי. החברות תוכלנה לקבל גישה למידע מגופים מוסדיים ומאגודות אשראי, ולהציע הצעות ערך לכל העסקים.

- שלב רביעי יחל במועד נובמבר 2024 – מידע בנוגע לשירותים מחברות אשראי חוץ-בנקאי וחברות לתיווך באשראי, במטרה להציע הצעות ערך לכל העסקים.

רפורמת הבנקאות הפתוחה: שאלות ותשובות

לקראת החלת הרפורמה פרסמה רשות ני"ע שאלות ותשובות יסייעו בהבנת הרפורמה, יתרונותיה ואופן יישומה.

- האם חשיפת המידע הבנקאי לא מסכנת את הלקוחות?

אנחנו רגילים לחשוב שהמידע הפיננסי שלנו הוא מאוד פרטי ושייך רק לנו. למעשה עד היום, המידע שלנו היה מצוי בשליטתה ושייך בעיקר לחברה שבה ניהלנו את הכסף שלנו או שממנה קיבלנו שירותים פיננסיים כאלה ואחרים.

העברת המידע האישי מאותו גורם פיננסי ממנו קיבלנו שירותים פיננסיים (כגון בנק, חברת כרטיסי אשראי, חברת ביטוח ועוד) לחברת הפינטק מתבצעת על בסיס טכנולוגיית API שמאפשרת מעבר בטוח של מידע. המידע יועבר רק באישור הלקוח ולאחר שזה עבר אימות דו שלבי. הלקוח יגדיר איזה סוג מידע יועבר לפינטק ולכמה זמן – כך שללקוח יש שליטה מלאה ואף יכולת להפסיק את ההתקשרות ולהפסיק להעביר את המידע.

לאחר הרפורמה, אנחנו נוכל לשלוט ולנהל את הכסף שלנו בצורה טובה יותר. הרפורמה גם מחייבת את החברות השונות לבדוק שהן אוספות עלינו רק מידע שרלוונטי לצורך השירותים שאנחנו מקבלים מהן ומחייבת אותן למחוק את המידע במועדים הקבועים בחוק.

חשוב להדגיש שלא חייבים לשתף את המידע הפיננסי. בניגוד למאגרי מידע כמו מאגר נתוני אשראי למשל, כאן לא מדובר על מאגר מרכזי שחובה להשתתף בו. רק אם תבחרו לשתף את המידע שלכם עם חברה כלשהי היא תוכל להציע לכם שירות שמותאם לצרכים שלכם.

- איך אדע שהמידע שלי בטוח ומגיע רק לגורמים הנכונים?

החוק מסדיר כללים ברורים לשיתוף המידע הפיננסי שלנו ונותן בידינו הלקוחות את הכוח לבחור עם מי נרצה לשתף את המידע. ריכזנו עבורכם את הכללים המרכזיים שחשוב להכיר לפני שמשתפים את המידע הפיננסי:

- גוף פיננסי כמו בנק, חברת כרטיסי אשראי או חברת ביטוח למשל, ימסרו את המידע שהם מחזיקים עלינו רק אם אנחנו, הלקוחות, נתנו להם אישור לעשות זאת והם אימתו את הזהות שלנו. הגוף הפיננסי אחראי לוודא שהוא מוסר את המידע רק לחברה שקיבלה רישיון או אישור ושהמידע נמסר רק למטרות שנקבעו בחוק.

- חברות שיקבלו את המידע הפיננסי שלנו, המכונות נותני שירות מידע פיננסי, יאספו עלינו מידע רק אם אישרנו בצורה מפורשת לעשות זאת והמידע נדרש להן כדי לתת לנו שירות הנוגע להתנהלות כלכלית ולטובת הלקוחות.

- מקור מידע שביקשנו לשתף עמו את המידע הפיננסי שלנו מגוף אחר, יוכל לקבל מידע ולהציע הצעות רק לגבי מוצרים ושירותים פיננסיים שכלולים בחוק ושאינם דומים למוצרים או שירותים פיננסיים מתחרים שהוא מציע. לדוגמה, חברת כרטיסי אשראי לא תאסוף מידע על חשבון הבנק שלנו. בנק לא יאסוף מידע על קופת גמל להשקעה או על קרן השתלמות של לקוח שדומות לתיק ניירות ערך שהלקוח יכול לנהל באותו הבנק. באופן דומה, חברת ביטוח או בית השקעות לא יאספו מידע על תיק ניירות ערך שלקוח עשוי לנהל בבנק משום שהוא שירות דומה לחסכונות מנוהלים או לשירות ניהול תיקים שקיימים אצלם.

- כדי לאשר לחברה כלשהי לקבל את המידע שלנו החברה צריכה להחתים אותנו על הסכם התקשרות שבו יוסבר מהו השירות שהיא מציעה בשפה ברורה ואנחנו נוכל לבחור את היקף המידע שנרצה לשתף. ההסכם יאפשר לנו לבחור לגבי איזה מוצרים, חשבונות, וסוגי מידע אנחנו מעוניינים לשתף את המידע שלנו והאם שיתוף המידע יהיה חד-פעמי או מתמשך לתקופה של עד שלוש שנים לכל היותר. אם הסכמנו לשתף מידע באופן מתמשך, החברה צריכה לחזור ולוודא אתנו אחת לחצי שנה שאנחנו עדיין מסכימים להמשך שיתוף המידע. אם החברה מציעה כמה שירותים על בסיס שימוש במידע שלנו, היא צריכה לאפשר לנו לבחור באיזה שירות אנחנו מעוניינים ולאסוף רק את המידע שרלוונטי לאותו שירות.

- אם תרצו לשתף מידע על חשבון בנק משותף לכם ולבן או בת הזוג, או חשבון בבעלות משותפת של כמה אנשים, נדרשת הסכמה לפי תנאי החשבון. כך למשל, אם מדובר על חשבון משותף שבו כל אחד מבעלי החשבון יכול לקבל החלטות ולבצע פעולות בחשבון, מספיקה הסכמה של אחד מהם לשיתוף המידע. אם מדובר בחשבון שבו כל בעלי החשבון צריכים לאשר כדי לבצע פעולות בחשבון, נדרשת גם הסכמה משותפת של כולם לצורך שיתוף המידע. גם אם מספיקה רק הסכמה של אחד מכם לשיתוף המידע, הבנק יודיע לשאר השותפים בחשבון על ההסכמה לשיתוף המידע, כדי לאפשר להם להתנגד לכך אם ירצו לעשות זאת.

- אסור לשתף מידע על חשבונות של ילדים ובני נוער שעוד לא מלאו להם 18, על חשבונות של אנשים שמונה להם אפוטרופוס שאחראי לניהול החשבון שלהם או על חשבונות שלגביהם לא הוסכם במסגרת הסכם ההתקשרות, שניתן יהיה לבצע פעולות או לצפות במידע של הלקוח באמצעים מקוונים.

- מה הלקוחות ירוויחו מזה?

תחרות מוגברת שמייצרת מגוון ספקים ושירותים פיננסיים חדשים, הצעות ערך טובות יותר שישפרו את ההתנהלות הפיננסית של הלקוח כדי מצב של בריאות פיננסית. יותר ספקים פיננסיים שיתחרו על ליבו וכיסו של הלקוח שיעמוד במכרז.

- איך זה ישפיע על הציבור ברמת היומיומית?

ברמה היומיומית הרפורמה תאפשר ללקוח שליטה על מצבו הפיננסי, שיפור התנהלותו הפיננסית, קבלת תמונת מצב פיננסית מלאה וקבלת שירותים איכותיים ומותאמים לצרכים הפרטניים של כל אחד ואחת.

כל שינוי הוא מאתגר ובהתחלה אולי יהיה קשה להתרגל לעבוד גם עם חברות שאנחנו לא מכירים. לכן, חשוב יהיה לבדוק במרשם שיתפרסם באתר רשות ניירות ערך בנוגע לגופים המפוקחים שקיבלו רישיון לעסוק במתן שירות מידע פיננסי. השירותים שחברות אלה יוכלו להציע לנו על בסיס המידע שנאשר לשתף איתן, עשויים לסייע לנו התנהלות פיננסית בריאה יותר.

כך למשל, קשה לדמיין את החיים שלנו היום בלי מנועי חיפוש באינטרנט, אתרי השוואת מחירי מוצרים ובלי אפליקציות ניווט שיודעות לרכז לנו את המידע מכל אמצעי התחבורה הקיימים ולאתר לנו את המסלול המהיר ביותר. יכולות שיתוף המידע הפיננסי שכבר קיימות במדינות אחרות יכולות להביא לשיפור עצום בחיים שלנו באופן דומה.

דמיינו שהייתם יכולים להשוות את תנאי ההלוואות שמציעים כל הבנקים וחברות האשראי בלחיצת כפתור, כמו שאתם משווים את מחירי הטיסות והמלונות בחו״ל באתרי השוואת מחירים.

דמיינו שהייתם יכולים להצטרף לשירות דיגיטלי שהיה ממליץ לכם איך לנהל את הכסף שלכם בצורה חכמה, איפה ישתלם לכם לנהל אותו, באיזה כרטיס אשראי הכי משתלם להשתמש בכל עסקה או מתי להעביר כסף לחיסכון כדי לעשות יותר עם הכסף שלכם.

כל האפשרויות הללו ממש לא דמיוניות והן כבר חלק מהמציאות הקיימת במדינות שונות בעולם ובדיוק לשם כך אנחנו מקדמים את רפורמת שירות המידע הפיננסי, שתביא לפתיחת העולם הפיננסי – Open Finance.

בעקבות הרפורמה תוכלו להחליט עם איזה גופים תרצו לשתף את המידע הפיננסי שלכם ולקבל הצעות לשירותים שמתאימים עבורכם או לרכז את תמונת המצב של כל החשבונות, כרטיסי האשראי, החסכונות, ההלוואות וההשקעות שלכם במקום אחד.

- האם אני מצטרף אוטומטית לשירותים שהרפורמה מציעה?

לא. קבלת השירותים שיסופקו במסגרת הרפורמה יתאפשרו רק אם הלקוח ייתן את הסכמתו המפורשת לחברת הפינטק. זו תמיד הבחירה שלכם.

- כיצד אוכל לבטל את הגישה לנתונים שלי?

ישנן שתי דרכים להפסיק לתת גישה לנתונים שלכם: 1. בטלו את הסכמתך בצרה ישירה באפליקציה או באתר של חברת הפינטק. 2. פנו לבנק או לספק מידע אחר כדי להודיע שאינך מעוניין יותר בהעברת המידע לחברת הפינטק.

- האם ספק צד שלישי בפיקוח יכול לבצע תשלום מהחשבון שלי מבלי שאאשר זאת?·

לא. חברות הפינטק מקבלות הרשאת גישה למידע בלבד, והן אינן יכולות לבצע שום פעולה מהחשבון שלך מבלי שתאשרו זאת.

- איך אני בודק שהחברה שרוצה להציע לי שירות קיבלה רישיון?

ניתן למצוא את כל המידע הרלוונטי, הכולל את רשימת הגופים המפוקחים שקיבלו רישיון באתר רשות ניירות ערך.

- מה אני צריך לוודא לפני שאני מאשר להעביר את המידע האישי שלי?

לבדוק שנותן השירות בעל רישיון של רשות ניירות ערך או בעל אישור לפעול כנותן שירות מידע פיננסי מהרגולטור המפקח עליו, בבדיקה פשוטה באתר רשות ניירות ערך.

להחליט איזה מידע אתם מעוניינים לאפשר גישה לחברת הפינטק ולמשך כמה זמן.

- איך זה ישפיע על הבנקים?

ככלל כל כניסה של שחקנים חדשים לענף קיים מעודדת תחרות ושיפור שירותים קיימים. אלו יבואו לידי ביטוי ברמת ואיכות השירות ואף עשויים להוביל להוזלת עלויות.

- האם ההצטרפות לרפורמה כרוכה בעלות?

לא. ההצטרפות אינה כרוכה בתשלום לבנק, לחברת כרטיסי האשראי או למוסד הפיננסי המחזיקים במידע שלך. יתכן כי חברות פינטק מפוקחות אשר יציעו לך שירות יגבו תשלום בעבור השירות שהן יציעו לך.

רוכבי כלים חשמליים, שימו לב. הענישה על עבירות הכרוכות בשימוש בכלים מוחרפת, והקנסות עולים.

ועדת הכלכלה של הכנסת אישרה היום את בקשת משרד התחבורה לתקן את צו התעבורה העוסק בתיקונים בגובה הקנסות. במהלך הדיון החליטה הוועדה לבצע שינויים בצו, שיכנס לתוקף בעוד כחודש. בהתאם לכך נקבעו קנסות לעבירות בדבר שימוש באופניים, חשמליים, קורקינטים חשמליים, סגוואי והוברבורד, בהם קנס של 1,000 שקל לרוכבים מתחת לגיל 16, 1,000 שקל על רכיבה ללא קסדה ו-1,000 שקל על שימוש בכלי לא תקני. בנוסף נקבע כי רוכבים מעל גיל 16 שירכבו ללא הכשרה מתאימה צפויים לקנס של 750 שקל. עוד אושר להחיל את הקנס הקיים היום על רכיבה על אופניים חשמליים לא תקניים, בסך 250 שקל, גם על הכלים החשמליים הנוספים. בנוסף נקבע קנס של 250 שקל על חסימת חניה ו-1,000 שקל על חסימת חניית נכה.

ח"כ איתן גינזבורג, שמילא את מקומו של היו"ר, הזכיר כי מדובר בדיון שהוא המשכו של הדיון אותו ניהל בשבוע שעבר, ואמר כי הצו חשוב ובא לעשות סדר ואחידות באכיפה אל מול שלל הכלים החשמליים. הוא הוסיף כי בשבוע הבא צפויות להגיע התקנות שיאפשרו להרחיב את סמכויות האכיפה של הפקחים העירוניים בנושא, כך שגם האכיפה תוגבר.

ח"כ אוסאמה סעדי ביקש לשלוח תנחומים למשפחתו של השוטר עמיחי כרמלי, ואמר כי אין ספק שהמגיפה של תאונות הדרכים לא מספיקה לגבות קורבנות, וגובה מחירים כבדים במיוחד בחברה הערבית. הוא הוסיף כי אין ספק שצריך הרתעה, אבל צריך גם להשקיע בחינוך ולהתחיל מבית הספר. ח"כ מופיד מרעי אמר כי בחלק מהעבירות העונש קל מדי ולא מרתיע.

כאמור, במהלך הדיון היום אישרה הוועדה תיקונים לצו. במסגרתם הוחלט שלא להטיל קנס על מי שירכב ללא מחזיר אור על הקסדה. ח"כ גינזבורג הסביר כי התקנה הזו אינה ברורה מספיק ועלולה להכשיל את הציבור. בנוסף הוחלט כי הקנה על חסימת מקום חניה יעמוד על 250 שקלים והקנס על חסימת חניית נכה על 1,000 שקלים.

באשר לבקשה להעלות את הקנס על שימוש בסלולרי בנהיגה מ-1,000 ל-1,500 שקל אמר גינזבורג כי הוועדה לא קיבלה נתונים באשר לאפקטיביות המהלך. ראש תחום ייעוץ וחקיקה במשטרה, סימונה זילבר, התייחסה לכך ואמרה כי אין ביסוס מחקרי שהמשטרה יכולה להציג שמעיד שהעלאת הקנס מונעת עבירות. ראש מדור תעבורה באגף התנועה, גיא לוי, הוסיף עם זאת כי מדובר באחת העבירות המסוכנות ביותר ועל כך אין עוררין. הוא הדגיש כי המשטרה סבורה שצריך להעלות את הקנס ושהדבר ירתיע.

ח"כ גינזבורג אמר בתגובה כי לוועדה לא הוצגו נתונים וחברי הוועדה סבורים שהעלאת הקנס לא תשיג את המטרה. הוא הוסיף: "חשבנו שבעת הזו, לנוכח היעדר מחקרים שמראים אפקטיביות בהעלאת הקנס, לא ראינו ביסוס להצדקת עמדת הממשלה", וציין כי במקביל צריך לעדכן את העבירה האוסרת דיברו בזמן נהיגה ולהתאימה להתקדמות הטכנולוגית.

כאמור, בתום הדיון אושרו התקנות בתמיכת ח"כ גינזבורג וח"כ טטיאנה מזרסקי, בעוד ח"כ סעדי התנגד. לאחר ההצבעה אמר ח"כ גינזבורג כי הוא מקווה שלא נצטרך לעשות שימוש בתקנות הללו, שלא יבוצעו עבירות וששוטרי התנועה יישארו מובטלים, וביקש מהציבור לנהוג בזהירות, בבטחה ובמקומות המיועדים לכך. הוא שב וציין כי בשבוע הבא יגיעו התקנות שיאפשרו הרחבת סמכויות האכיפה של הפקחים העירוניים וציין כי כך יושלם מכלול של צעדים. הוא אף קרא לממשלה להאיץ את פעילויות ההסברה והחינוך.