שיא במספר הדירות בבנייה, האם זה טוב לנו? האם זה עשוי להשפיע על מחירי הדירות? – יכול להיות שזה סממן חיובי. ככל שבונים יותר, אז כמובן שמלאי הדירות גדל ואז הביקוש לדירות נפגש עם יותר היצע. כלומר בנייה רחבה יותר משמעה היצע דירות גדול יותר, אבל זה לא מבטיח ירידה במחירי הדירות. מול ההציע הגדל, וזה לא סוד יש ביקוש משמעותי, והשאלה אם ההיצע הוא כזה שיהיה עודף של דירות,? זה כנארה לא המצב.

על כל פנים,, דינה כהן, ממחלקת בינוי בלשכה המרכזית לסטטיסטיקה מעדכנת כי במחצית הראשונה של 2015 הוחל בבנייתן של כ-25,100 דירות חדשות במשק, מתוכן כ-27% דירות נבנות בבניינים בני 2-1 דירות (בתים בודדים ובתים דו-משפחתיים). מספר הדירות שהוחל בבנייתן בתקופה זו היה גבוה ב-7.9% בהשוואה לתקופה המקבילה ב-2014. כך עולה מסיכום מוקדם של נתוני סקר התחלת וגמר בנייה, המבוצע על ידי הלשכה המרכזית לסטטיסטיקה".

על פי נתוני המגמה, מעדכנים בלמ"ס – "חלה עלייה של 3.2% בממוצע לרבעון, בשלושת הרבעונים האחרונים, אוקטובר 2014-יוני 2015, בהשוואה לירידה של 3.2% בממוצע, בשלושת הרבעונים הקודמים, ינואר-ספטמבר 2014. המספר הגדול ביותר של דירות שהוחל בבנייתן במחצית הראשונה של 2015 נרשם במחוז המרכז המהווה כ-24% מכלל הדירות, ואילו במחוז ירושלים – כ-9% בלבד מסך הדירות. במחצית הראשונה של 2015 נרשמה, בהשוואה לתקופה המקבילה אשתקד, עלייה של כ-78% במחוז הדרום, של כ-32% במחוז חיפה, של כ-17% במחוז הצפון ושל כ-9% במחוז תל אביב. לעומת זאת, נרשמה, באותה תקופה ירידה של כ-29% במחוז ירושלים ושל כ-16% במחוז המרכז. כ-53% מהדירות שהוחל בבנייתן במחוז הצפון, נבנו בבניינים בני 2-1 דירות, בהשוואה ל-7% במחוז תל אביב

"המספר הגבוה ביותר של דירות שהוחל בבנייתן, בתקופה זו, היה ביישובים: ירושלים (כ-1,390) ותל אביב-יפו (כ-1,230). בתקופה זו הוחל בבנייתן של כ-600 דירות באור עקיבא לעומת כ-10 דירות בממוצע בתקופה המקבילה בשנים 2013-2014, ובהשוואה לתקופה המקבילה בשנים 2012 ו-2014, נבנו במודעין-מכבים-רעות כ-580 דירות לעומת כ-40 דירות בממוצע, ביקנעם עילית ובטירת הכרמל כ-470 דירות וכ-350 דירות, בהתאמה, לעומת כ-30 דירות בממוצע. בחלק מהיישובים נרשמה עלייה במספר הדירות שהוחל בבנייתן: באשקלון – כ-218%, בעפולה – כ-120%, בבאר שבע – כ-102%, בחולון – כ-84%, ברחובות – כ-68% ובחיפה – כ-64%, ובחלק מהיישובים נרשמה ירידה: בראש העין – כ-68%, בירושלים – כ-33%, בפתח תקווה – כ-25%, וברמת גן – כ-23%. כ-55% מהדירות שהוחל בבנייתן במחצית הראשונה של 2015 נבנו על קרקע בבעלות המדינה או בבעלות ציבורית אחרת

"גמר בנייה – במחצית הראשונה של 2015 הסתיימה בנייתן של כ-21,470 דירות, כ-6.9% יותר מאשר בתקופה המקבילה ב-2014. כ-31% מהדירות נבנו בבניינים בני 2-1 דירות. המספר הגדול ביותר של דירות שבנייתן הסתיימה, במחצית הראשונה של 2015, היה במחוז המרכז – כ-29% מכלל הדירות היו במחוז זה, בעוד שבמחוז ירושלים כ-10% בלבד.

"במחצית הראשונה של 2015, במחוז ירושלים ובמחוז חיפה נרשמה עלייה של כ-25% ושל כ-22% בהתאמה, במספר הדירות שבנייתן הסתיימה, לעומת התקופה המקבילה ב-2014, ובמחוזות הצפון והמרכז נרשמה ירידה של כ-9% ושל כ-2%, בהתאמה.

"דירות בבנייה פעילה – מספר הדירות בבנייה פעילה הסתכם בסוף יוני 2015 ב-97.3 אלף דירות לערך, והיה הגבוה ביותר מאז סוף ספטמבר 1997 . התחלת בנייה – במחצית הראשונה של 2015 הסתכם שטח התחלות הבנייה לכל הייעודים בכ-6.1 מיליון מ"ר, בהשוואה ל-5.6 מיליון מ"ר בתקופה המקבילה ב-2014 – עלייה של כ- 9%. מכלל השטח שבנייתו החלה במחצית הראשונה של 2015, 78% נועד למגורים ו-22% נועד לבנייה שלא למגורים. שטח הבנייה שלא למגורים עלה בכ-12%, בהשוואה לתקופה המקבילה ב-2014.

"גמר בנייה – במחצית הראשונה של 2015 הסתכם שטח גמר הבנייה לכל הייעודים ב-5.5 מיליון מ"ר, בהשוואה ל-5.4 בתקופה המקבילה ב-2014 – עלייה של כ-3%. מכלל השטח שבנייתו הסתיימה במחצית הראשונה של 2015, כ-29% נועד לבנייה שלא למגורים, עלייה של כ-14%, בהשוואה לתקופה המקבילה ב-2014. בבנייה פעילה – סך כל שטח הבנייה, לכל הייעודים, שנמצא בבנייה פעילה בסוף יוני 2015, הסתכם ב-23.3 מיליון מ"ר לערך, בהשוואה ל-23.7 בסוף יוני 2014 – ירידה של כ-2%. מסך כל שטח זה, 75% נועד לבנייה למגורים והיתר, 25%, נועד לבנייה שלא למגורים".

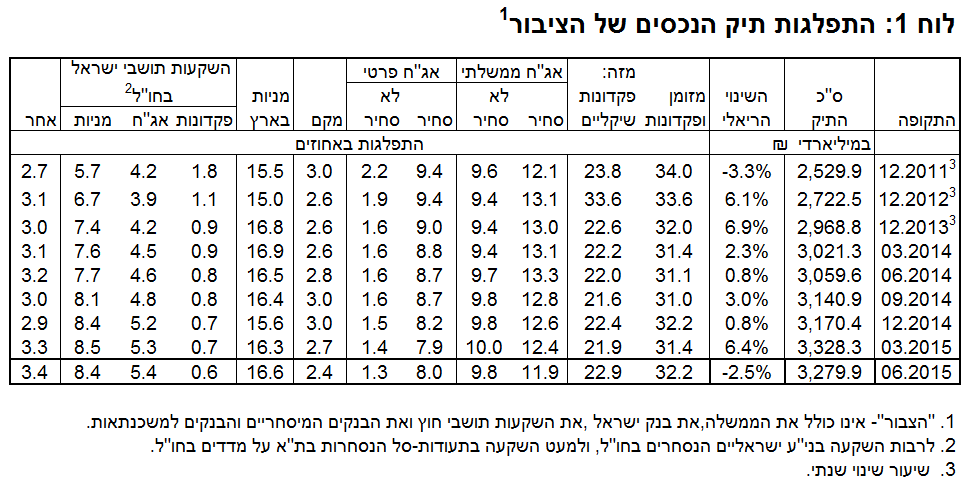

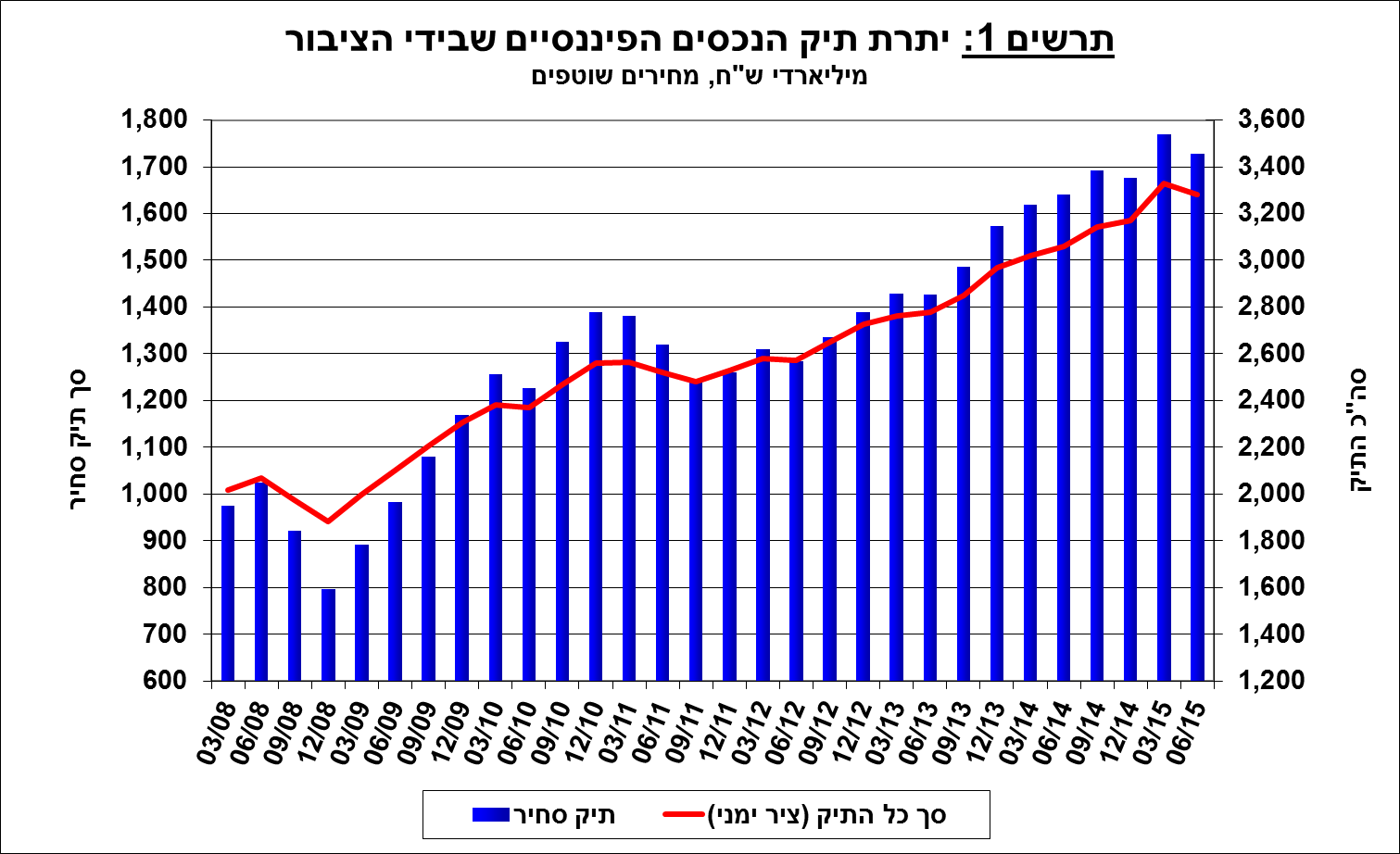

תראו כמה עשירים אנחנו, וזה לא בציניות – סך הנכסים של הציבור מסתכם בסוף הרבעון השניש ל 2015 ב-3.28 טריליון שקל, 3,280 מיליארד שקל. אז נכון יש חובות של 240 למשכנתא, ויש חובות שוטפים של עוד כמה עשרות טובות, ויש גם חובות של המגזר העסקי, אבל צריך להסתכל על חצי הכוס המלאה – לציבור כמכלול יש כסף. אז איפה הבעיה?

הבעיה נמצאת בסטטיסטיקה – לרוב הציבור מסתבר אין כסף, ולחלק קטן מהציבור (עשירונים עליונים) יש הרבה כסף

ברביע השני של שנת 2015 ירד שווי תיק הנכסים בכ-48 מיליארדי ש"ח – 1.5% לעומת היתרה בסוף הרביע הראשון, מעדכנים בבנק ישראל ומוסיפים כי הירידה בשווי התיק ברביע השני נבעה ברובה מהירידה בשווי אג"ח הממשלתיות והמק"מ וכן ומירידת שווי התיק המנוהל בחו"ל.

בבנק ישראל מספרים לנו ו ששווי יתרת תיק הנכסים המנוהל ע"י כלל הגופים המוסדיים (ללא קרנות נאמנות) ירד ברביע השני של שנת 2015 בכ-30 מיליארדי ₪- ירידה של 2.3% ל-1.32 טריליון שקל. עיקר הירידה נרשמה בשווי האג"ח הממשלתיות הלא סחירות בקרנות הפנסיה הוותיקות – עדכון כלפי מטה של השווי ההוגן של כספי הסיוע של הממשלה, כתוצאה מעלייה בווקטור הריביות.

ההון שלנו – איזה נכסים מרכיבים אותו?

מבנק ישראל נמסר כי ברביע השני של שנת 2015 ירד שווי תיק הנכסים בכ-48 מיליארדי ש"ח ועמד כאמור בסוף יוני על כ- 3.28 טריליוני שקל. עיקר הירידה בתיק הנכסים, ברביע זה, נבעה מהירידה בשווי האג"ח הממשלתיות הסחירות והמק"מ (כ-34 מיליארדי ש"ח,6.8%) ובשווי האג"ח הממשלתיות הלא סחירות המנוהלות ע"י קרנות הפנסיה הוותיקות (13 מיליארדי ש"ח, 3.9%). במקביל ירד שווי המניות בחו"ל (כ-9 מיליארדי ש"ח, 3.2%), אשר נבע בעיקר מהתחזקות השקל מול הדולר.

משקל תיק הנכסים הפיננסיים של הציבור ביחס לתוצר ירד במהלך הרביע בכ-8.2 נקודות האחוז ועמד בסוף יוני 2015 על כ-292% . זאת לאחר מגמת עלייה מאז הרביע השני של 2013. ירידה זו נבעה משילוב של ירידה בשווי תיק הנכסים ועלייה בתמ"ג.

הרכב תיק הנכסים – מתחילת שנת 2015 חלה עלייה של כ- 1.4 נקודות האחוז במשקל הנכסים בסיכון, זאת על רקע עליות השערים בבורסות בארץ ובעולם. מנגד, חלה ירידה במשקל הנכסים במט"ח בכ- 0.4 נקודות האחוז, אשר נבעה בעיקר מהתחזקות השקל מול הדולר.

מניות בארץ

ברביע השני של שנת 2015 עלתה יתרת המניות בארץ בתיק הנכסים בכ- 3 מיליארדי ש"ח (0.5%) ועמדה בסוף חודש יוני על כ-545 מיליארדים, שילוב של השקעות נטו ועליית מחירים בבורסה בת"א.

אג"ח

ברביע השני של שנת 2015 ירד שווי תיק אג"ח החברות הסחיר בארץ בכ-0.5 מיליארדי ש"ח (0.2%) ועמד בסוף יוני על כ-263 מיליארדים. זאת בעקבות השקעות נטו באג"ח אשר קוזז ע"י ירידת מחירי האג"ח בבורסה בת"א.

כמו כן, חלה ברביע השני ירידה של כ- 34 מיליארדי ש"ח (6.8%) ביתרת תיק האג"ח הממשלתיות הסחירות והמק"מ ובשווי אג"ח הממשלתיות הלא סחירות בכ- 13 מיליארדים (3.9%).

מזומן ופיקדונות

שווי רכיבי המזומן והפיקדונות עלה ברביע השני בכ- 11.5 מיליארדי ש"ח (1.1%). עיקר העלייה נבעה מהגדלת יתרות המזומנים והעו"ש של הציבור, אשר קוזזה במקצת ע"י ירידה בשווי הפיקדונות צמודי המט"ח.

תיק הנכסים בחו"ל

ברביע השני של שנת 2015 ירד שווי התיק המוחזק ע"י הציבור בחו"ל בכ-13 מיליארדי ש"ח (2.8%) ועמד בסוף יוני על כ-470 מיליארדים שהם כ-14.3% מסך תיק הנכסים. הירידה בשווי התיק הושפעה מייסוף השקל מול הדולר (5.3%) אשר קיזז את עליות המחירים וההשקעות נטו.

רכיב המניות בחו"ל ירד בכ-9.2 מיליארדים (3.2%) ועמד בסוף יוני על כ-274 מיליארדי ש"ח. שווי תיק האג"ח הסחיר בחו"ל ירד בכ-1.6 מיליארדים (0.9%) ועמד ביוני על כ-176 מיליארדי ש"ח. בנוסף, חלה ירידה של כ- 2.7 מיליארדים (11.8%) בשווי הפיקדונות בבנקים בחו"ל.

ההון המנוהל אצל הגופים המוסדיים

שווי יתרת התיק המנוהל ע"י המשקיעים המוסדיים ירד ברביע השני של שנת 2015 בכ-2.3% (30 מיליארדי ש"ח), ועמד בסוף יוני על כ-1.32 טריליון ש"ח.

עיקר הירידה נרשמה בשווי אג"ח הממשלתיות הלא סחירות בקרנות הפנסיה הוותיקות – עדכון כלפי מטה של השווי ההוגן של כספי הסיוע של הממשלה, כתוצאה מעלייה בווקטור הריביות. בנוסף חלה ירידה גם באג"ח הממשלתיות הסחירות ובמק"מ (כ-12 מיליארדים), וביתרת המניות בחו"ל (4.3 מיליארדים).

משקלו של התיק המנוהל ע"י המוסדיים בסך תיק הנכסים של הציבור נותר ללא שינוי במהלך הרביע ועמד בסוף יוני על כ-40.5%.

חשיפת התיק המנוהל ע"י הגופים המוסדיים לנכסים זרים ולמט"ח – ברביע השני נמשך הגידול בשווי יתרת הנכסים הזרים של הגופים המוסדיים ועמד בסוף יוני על כ-80 מיליארדי דולרים. שיעור החשיפה לנכסים זרים עלה מעט ועמד בסוף יוני על כ- 24.5% מהתיק.

השינוי המשמעותי ביותר, במהלך הרביע השני, התרכז בקרנות הפנסיה החדשות שהגדילו את היקף חשיפתן לנכסים זרים בכ- 0.4 נקודות האחוז עד לרמה של כ-30.2%. מנגד, שאר הגופים נותרו ברמת חשיפה דומה לרביע קודם.

בחשיפה למט"ח, הנמדדת ע"י משקל הנכסים הנקובים והצמודים למט"ח (כולל נגזרים) מסך כל הנכסים של המשקיעים המוסדיים, לא חל שינוי משמעותי, והיא עמדה בסוף יוני על 14.4%. חברות הביטוח וקרנות הפנסיה החדשות הגדילו בממוצע את חשיפתן לשינויים בשע"ח בכ- 0.5 נקודות האחוז. מנגד, קופות הגמל וההשתלמות הקטינו את חשיפתן במהלך הרביע בכ-0.4 נקודות אחוז.

מנתוני התנועות נטו עולה כי במהלך הרביע השני המשקיעים המוסדיים המשיכו לגדר חלקית את השקעותיהם בנכסי מט"ח; השקיעו כ-1.4 מיליארדי דולרים בנכסים הנקובים והצמודים למט"ח ומנגד מכרו מט"ח נטו באמצעות מכשירים נגזרים בהיקף של כ-1.2 מיליארדי דולרים.

ההון שמנוהל בקרנות הנאמנות

היקף התיק המנוהל באמצעות קרנות נאמנות ישראליות עמד בסוף יוני 2015 על כ-247 מיליארדי ש"ח, כ-7.5% מסך תיק הנכסים של הציבור וכ-14.3% מהתיק הסחיר.

ברביע השני של שנת 2015, נמשכת מגמת הפדיונות נטו (עודף פדיונות על הנפקות, בניכוי דיבידנד), זאת בהמשך למגמת הירידה בצבירות נטו מאז הרביע השני של שנת 2014. כתוצאה משילוב הפדיונות נטו וירידת מחירי הנכסים, ירדו שווי יתרות קרנות הנאמנות בכ-14.3 מיליארדי ש"ח. מהתפלגות הקרנות לפי התמחויות עולה כי הפדיונות נטו ברביע זה, התרכזו בנכסי הקרנות הכספיות (6.4 מיליארדי ש"ח, 17.2%-), באג"ח שקליות (2.2 מיליארדים, 7.7%-) ובאג"ח מדינה (2 מיליארדים, 3.9%-).

מעודכן ל-07/2022שימוש בכרטיס אשראי לביצוע רכישות נראה לנו מובן מאליו. זה זמין, זה נוח וזה לא דורש מאיתנו חיפוש שעלול להיות מייגע אחר כספומטים או בנקים. הכל נכון – הכרטיס הפך בצדק רב למכשיר פופולארי (הכי פופולארי) בתשלומי כספים, אבל צריך גם לשאול ולבדוק – עד כמה שימוש בכרטיס בטוח? התשובה בדרך כלל היא חיובית – בטוח לרכוש בכרטיס בסופר, בטוח להזמין משלוח מזון בכרטיס, אבל זה לא תמיד כך. הונאות בכרטיסי אשראי הן דבר נפוץ, כאשר בשנה נתונה בישראל יש הונאות בעשרות רבות של מיליוני שקלים. משנה לשנה דרכי הפעולה של גונבי הכרטיסים או הזהויות הולכות ומשתכללות, ואנחנו צריכים לנקוט משנה זהירות. הסכנות אורבות בכל מקום – החל משימוש בכרטיס במקום בילוי, דרך הזמנה טלפונית ועד לרכישה דרך האינטרנט. איך תוכלו להתגונן מפניהן?

נתחיל בכך שאולי אתם לא מודעים לכך, אבל יכול להיות שברגעים אילו ממש, נוכל משתמש בכרטיס האשראי שלכם בתאילנד כדי לקנות חולצה חדשה, או מזמין מגן חדש לסמארטפון שלו על חשבונכם.

הונאות בכרטיסי אשראי תופסות תאוצה בשנים האחרונות. מדובר בהליך הגורם לנזק של עשרות מיליוני שקלים בשנה לחברות האשראי וגם לפחד גדול בציבור. אז חשוב לדעת מה לעשות כדי לצמצם עד כמה שניתן את הונאות כרטיסי האשראי וגם צריך כלים לבדוק האם הכרטיס נחשף להונאה. כלומר כללי זהירות וכללי בדיקה.

נתחיל בזהירות –

תוכן עניינים; ניתן להקליק על הקישור הרלבנטי

השאלה הראשונה: ממי קונים?

שימוש בכרטיסי אשראי מצריך מאיתנו משנה זהירות באופן ביצוע העסקה. זה מתחיל כמובן עם הגורם שמולו אנחנו מבצעים את העסקה. מיותר אולי לציין שאסור למסור את פרטי כרטיס האשראי בטלפון לגורם שאתם לא מזהים, גם עם העסקה שהוא מציע נשמעת אטרקטיבית מאד. אבל יש כמובן סייגים – אל תתנו את כרטיס האשראי לגוף שפונה אליכם ואתם לא מזהים אותו ואתם לא בטוחים בו, אבל אם אתם מתקשרים להזמים פיצה ברשת מסוימת אז כמובן שרובנו משאירים את פרטי הכרטיס. הרי זו פעולה שהתחילה ממכם, אין כאן מצב שהגנב/ נוכל תפס אתכם ברשת, אבל זה לא אומר שאם אתם האקטיבים צריך שלא לנקוט באמצעי הגנה – גם אם אתם מזמינים פיצה ונותנים את כרטיס האשראי חשוב לבדוק עם מי דיברתם וחשוב לבדוק את החיוב בהמשך.

בכל מקרה, אם אתם מקבלים ניסיונות טלמרקטינג למיניהן, ממספרים לא מזוהים או לא סטנדרטיים, צריכים לעורר חשד. בתחום הכלכלי אין בדרך כלל מתנות חינם. אין יש עסקה שנראית אטרקטיבית "מדי", יכול להיות שלא מדובר בעסקה אלא במעשה הונאה. חשוב לברר כמה שיותר פרטים על הגורם שמתקשר. בדקו מהי הכתובת הפיזית שלו, אם יש מספר שניתן לחזור אליו (מספרים חסומים צריכים להדליק נורות אזהרה) וכן שימו לב לקידומת. בניגוד למה שרבים מהאנשים חושבים שיחות שמתחילות בקידומת 072, 073 או 074 אינן בהכרח ספאם או מעשה מרמה, אבל כמובן שיש מקרים כאלה. אם אתם נמצאים מול מחשב או טלפון סלולרי, ויכולים לתפעל אותם מהיר יחסית, אתם יכולים לגגל מהר את המספר. בכל מקרה מומלץ להמתין ולא לחזור למספרים שעושים צלצול אחד וניתוק, אבל זה כבר נושא אחר.

גם אם הגורם מציג את עצמו כרשמי – נניח המוסד לביטוח לאומי שמתקשר על מנת לסגור חוב – אסור לקחת דבר כמובן מאליו. אפשר תוך כדי השיחה לעשות גוגל על המספר שחייגו ממנו כי לראות אם הוא משויך למוסד הרשמי הנתון, לשאול שאלות זיהוי וכן הלאה.

הונאת כרטיסי אשראי אפשרית גם כאשר אנחנו מבצעים רכישה "תמימה", באופן פיזי, בכרטיס האשראי. למרות שזה כמובן לא גורף, אפשר להיזהר בביצוע רכישות בחנויות שנראות מפוקפקות או ממוקמות באזורים "בעייתיים". זה נכון בישראל אבל על אחת כמה וכמה בחו"ל, בה אנחנו ממליצים באופן כללי להעדיף להשתמש כמה שפחות באשראי עקב עמלות, המרות מטבע וצרות אחרות. דוכנים המוצבים ברחוב, ובטח שרוכלים למיניהם, יכולים אף הם להעלות חשש. אם אתם משתמשים בכרטיס, רצוי לעקוב אחר האדם שלקח אותו במבט, כדי לוודא שהוא לא משתמש במשכפל כרטיסים (ניתן להשיג אותו באינטרנט תמורת סכום בסיסי), לא מצלם את פריטי הכרטיס וכן הלאה.

העוקץ הניגרי? לא בבית ספרנו

האינטרנט, עם כל היתרונות שלו, מהווה כר פורה להונאות אשראי. חלק מהן נכנסות לקטגוריה של ה"עוקץ הניגרי". אתם יכולים לקבל הודעה עם סיפור אישי מרגש (אבל שקרי כמובן), לדוגמה – נצר למשפחה עשירה מניגריה, שיוכל להעביר לכם סכום כסף גדול אם תסייעו לו בהעברת כספים. לצורך זה הוא זקוק לפרטי כרטיס האשראי או חשבון הבנק שלכם. בשנים האחרונות העוקץ השתנה ואתם תקבלו מייל מחבר שלכם שמספר לכם שהוא נתקע בלי ארנק וכרטיס אשראי והוא נמצא במצוקה, ואנא, אנא תעזרו לו – אז זהו שאסור ליפול בפח. זה לא באמת החברה שלכם.

בסוג אחר של הונאה אתם תוצגו כ"זכאים" לקבלת הלוואה או כרטיס אשראי מגורם שעשוי להתחזות לגורם רשמי כלשהו. אתם אמורים לקבל סכום לאחר שתפקידו מקדמה. עצם הבקשה מראה שמשהו כאן לא בסדר, כי לחברות אשראי לא משלמים מראש וגם ההליך דרך הבנקים הוא כמובן מורכב ואישי יותר. כך גם לגבי בקשות לקבלת תרומות לאוכלוסייה מוגדרת, לנפגעים באסון טבע מסוים וכן הלאה. מיותר לציין שהודעות מהסוג הזה, גם אם הן נראות בעלות פן אישי, צריכות למצוא את מקומן בתיבת ה-SPAM. וזה נכון כמובן גם לפניות שונות ומשונות המגיעות למספרי הטלפון שלכם.

חשוב להיזהר לא פחות מהונאות הפישינג. אלו הן הודעות שמתחזות להיות אמיתיות, מגורמים כמו הבנקים, חברות הסלולר וכן הלאה. הפושעים הוירטואליים מקימים אתר שנראה דומה מאד למקור, מבקשים מהמשתמש להכניס את פרטיו האישיים ולפעמים גם באופן ישיר את הפרטים הפיננסיים שלו. סכנה אחרת היא התקנה של קבצים מפוקפקים במחשב שלכם, המגיעים אף הם בהודעות תמימות לכאורה. אלה מבצעים הצפנה של קבצים במחשב, כאשר כדי להחזיר אותם יש צורך בתשלום כופר. העצה הנוספת היא לא להתקין קבצים שאתם לא יודעים מה המקור שלהם, כשהצטיידות בתוכנת אנטי וירוס מעודכנת ובחומת אש (Firewall) יכולה לסייע מאוד למנוע תרחישים מהסוג הזה. למרות שזה נראה לפעמים מעיק, כן מומלץ לעדכן את מערכת ההפעלה (Windows ברוב המקרים) ואת הדפדפן שאתם גולשים בו.

יכול להיות שאתם קוראים את התיאורים האלה, מגחכים ואומרים "אין מצב שזה יקרה לנו". תופתעו, אבל מיליוני אנשים ברחבי העולם נופלים מדי שנה בהונאות אשראי על הבסיסים האלה בדיוק.

רכישות באתרים מקוונים

זה מפתה מאד לקנות דברים באינטרנט, אבל גם כאן הזירה המקוונת עלולה להיות פתח להונאות אשראי אלה או אחרות. יש כמה דברים שאפשר לעשות כדי שהקנייה באינטרנט תהיה לא רק נוחה אלא גם בטוחה. את הרכישות באינטרנט אנחנו ממליצים לכם לבצע רק באתרים מוכרים, שאתם בטוחים לגביהם שהם עומדים בכל תקני הבטיחות: בדקו תמיד את שורת הכתובת כדי לוודא שאתם נמצאים באתר האמיתי ולא אתר בעל כתובת אחרת המתחזה אליו. עליכם לוודא שהאתר מחזיק בתעודת SSL, כשסימן של מנעול בשורת הכתובת וכן כתובת המתחילה ב-https:// ולא ב-http:// הן דרישות חובה נוספות חשובות. הקפידו לנקות בתדירות גבוהה את קבצי העוגיות (Cookiez), ורצוי לא לבקש מהאתר לזכור פרטי כניסה לחשבון.

את הרכישות או אפילו הכנסת פרטים אישיים חשוב לבצע רק ברשתות אינטרנט מאובטחות ולא להשתמש ברשתות אלחוטיות פתוחות. הסיסמאות, עם כל הקושי לזכור אותן, צריכות להיות יותר מורכבות מאשר 123456, מספר הטלפון שלכם או תעודת הזהות שלכם. מומלץ לא לבחור סיסמא אחת עבור כל האתרים הרגישים – אתרי בנק, אתרי אשראי, אתרי קניות באינטרנט וכן הלאה – וגם כאן לא לשמור את הפרטים במקום שאפשר להגיע אליו (קובץ במחשב, טיוטה במייל וכן הלאה).

שמרו על כרטיסי האשראי

גם אדם שלא מומחה להונאות באשראי, עלול לנצל לרעה כרטיס אשראי שהפרטים שלו מגיעים אליו. חשוב לשמור על כרטיסי האשראי מכל משמר, להימנע מאחסון שלהם במקומות מועדים לפורענות (נניח בתוך הכיסוי של הטלפון החכם) ולהתקשר לחברת האשראי באופן מיידי כאשר יש יסוד להאמין שהכרטיס נגנב או הלך לאיבוד. אם אתם לא רוצים לבטל את הכרטיס במחשבה שאתם סבורים שאולי תמצאו אותו, יש את האופציה של הקפאת השימוש בכרטיס לפרק זמן מסוים.

מעבר לשימוש הפיזי בכרטיס גנוב בבתי עסק, ניתן למשוך באמצעותו כספים. לצורך זה הגנבים זקוקים כמובן לקוד האישי של הכרטיס. גם העצה הבאה נראית בסיסית מאד, ותופתעו כמה אנשים לא מקפידים עליה: אל תשמרו את הפרטים של הקוד האישי במקום שניתן יהיה להגיע אליו (נניח פתק בארנק, שעלול להיגנב יחד עם הכרטיס) וגם לא בזיכרון הטלפון שלכם. הכי טוב פשוט לשנן את הקוד של הכרטיס, או להכניס את הפרטים באופן שיקשה על האדם שנתקל בהם לפענח אותם.

חשיבותו של מעקב

יש כיום אפשרות לאתר הונאות אשראי ולבטל עסקאות שהתבצעו בכרטיס כתוצאה מכך. ברור שזה פשוט הרבה יותר לעשות את זה כאשר העסקה טרייה. לכל כרטיס יש הרי מועד חיוב שלו, כאשר עסקאות בחו"ל אמורות להתעדכן בנפרד תוך מספר ימי עסקים. חשוב לעקוב אחר רשימת החיובים ולראות האם זוכרים כל עסקה שנעשתה, וגם שהסכומים עליה הגיוניים. דרך נפוצה לבצע הונאת אשראי היא לבצע חיובים בסכומים גבוהים יותר או להוסיף לסכום כל מיני עמלות לא מוצדקות. כלומר קניתם משהו ב-20 שקל מחנות X והנה הדיווח הוא על 200 שקל מאותה חנות X – רבים מאיתנו לא זוכרים את הסכום, וברגע שהם רואים את שם החנות הם סבורים שהכל תקין, אבל חשוב להבין שניתן בטעות ושלא בטעות להעלות את סכום החיוב. לכן, חשוב מאוד לעקוב אחר רשימת החיובים בבנק (גם למי הועבר הכסף וגם הסכום). הרשימה הזו זמינה ונגישה.

כיום אפשר לעקוב אחר רשימת החיובים בכל מקום ובכל זמן, דרך אתרי האינטרנט של הבנקים או חברות האשראי, אפליקציות וכן הלאה. חלק מחברות האשראי או הבנקים מציעים שירות במסגרתו ניתן לקבל מסרון על כל חיוב מעל סכום מסוים הנעשה בכרטיס האשראי, מה שיאפשר כמובן לראות אילו עסקאות נעשו ולהשוות את זה עם מה שאתם זוכרים. כשזה כל כך פשוט לעקוב אחר השימוש בכרטיס, חבל להימנע מכך.

מבחינה טכנית חברות האשראי אמורות להיות אחראיות לכיסוי חיובים או נזקים שנגרמו עקב הונאת אשראי. בחלק מהמקרים יש להן מנגנונים מתקדמים שמזהים את ההונאה עוד לפני הלקוח ואז הן עשויות להרים טלפון ללקוח, לפני החיוב, ולוודא שהוא אכן זה שביצע אותה. בכל מקרה חובת הלקוח היא לדווח לחברה מוקדם ככל האפשר, אחרת עלול להיות קנס לא נעים של כמה מאות שקלים בגין אותו איחור בדיווח.

כל אלו הם צעדים שנועדו לצמצם את הסיכוי שנעשתה הונאה מולכם – הונאת אשראי, אבל יש אמצעי זהירות ובקרה נוספים, חלקם סוג של דרך חיים שתקטין/ תפחית את הסיכוי להונאה, וגם אם היא קיימת, הפעולות האלו יעזרו לכם לחשוף את ההונאה.

אז כך תדעו האם כרטיסכם נחשף להונאה, ותמנעו הונאה עתידית:

איך מונעים הונאות – עשר עצות זהב

- תקראו את הדואר שלכם. עד כמה שזה נשמע פשוט וטריוויאלי, לא כולנו עושים זאת. חברות האשראי מחויבות, על פי חוק, לשלוח אלינו אחת לחודש פירוט של כל העסקאות שבוצעו בכרטיסי האשראי שלנו בחודש האחרון. רבים מאיתנו מתעצלים לבדוק את את כל החיובים, וחלקנו אף מוצא את ההליך מייגע, אך יש לו חשיבות מכרעת באיתור עסקאות שלא שלנו. הדפים גם מכילים את אופי העסקה (כרטיס נוכח / לא נוכח). כמו כן, כל חברת אשראי מתחזקת אתר ואפליקציה, בהם ניתן לקבל את כל המידע אודות בתי העסק בהם רכשנו בחודש האחרון. לפני שאתם ממהרים לטלפון הקרוב כדי להתלונן על עסקה שאתם לא מזהים, בדקו את פרטי בית העסק באינטרנט, אולי הוא מופיע תחת שם שאינכם מזהים.

- בצעו קניות באמצעות PAYPAL והימנעו מקנייה באתרים לא מאובטחים. הקניות באינטרנט הופכות אט אט לסוג הקניות המועדף על הצרכנים בכל רחבי העולם, ובפרט על הצרכן הישראלי. מנגני מוזיקה קטנים, דרך בגדי מעצבים וקניות לבית ועד ריהוט גינה, מה לא תמצאו שם. כמעט כל בית עסק שמכבד את עצמו, מתחזק גם אתר אינטרנט, בו יוכלו לקוחותיו לרכוש מוצרים בצורה מקוונת. אך העלייה במחזורי הקניות המקוונות גוררת גם עלייה בהונאות. לא רבים יודעים, אבל כשאנחנו מבצעים עסקה דרך אתר מסוים, פרטי כרטיס האשראי שלנו נשמרים במערכות המידע של בית העסק, מה שמאפשר להאקרים לפרוץ למאגרי המידע ולשלוף את פרטי כרטיס האשראי שלנו. מכאן ועד לביצוע הונאות, המרחק לא רב. לפני שאתם נכנסים לפאניקה ומבטלים את כל כרטיסי האשראי שלכם, חשוב לבדוק כמה דברים:

- נשים לב האם האתר מאובטח בתקן PCI. תקן זה הוא התקן המחמיר בעולם כיום, ועליו אמונות חברות האשראי הגדולות בעולם. הוא דורש מבתי העסק לעמוד במספר קריטריוני אבטחה מחמירים. באתרים המאובטחים בתקן זה, אחוז ההונאות קטן משמעותית והם נחשבים לאתרים מאובטחים. רצוי ואף מומלץ לבצע רכישות מקוונות באתר העומד בתקן. אם בעמוד התשלום מופיע הלוגו שלהלן, נדע כי האתר מאובטח.

- שימוש ב-PAYPAL – שיטת התשלום הפופולרית בה לא נחשפים פרטי האשראי. עיקר השיטה: שימוש באמצעות שם משתמש וסיסמא, ולא באמצעות פרטי כרטיס האשראי. שיטת התשלום הזו נחשבת למאובטחת מאוד, שכן האקרים שינסו לפרוץ לאתר, לא יוכלו לחשוף את פרטי כרטיסכם. ל-PAYPAL תקן אבטחת מידע מחמיר מאוד והשימוש בו בטוח. יש לציין כי PAYPAL אינה השחקנית היחידה בשוק, וכיום יש גם את ALIPAY ודומיהם.

- הימנעו ממסירת פרטי האשראי שלא לצורך. האם קיבלתם לאחרונה מייל מחברת האשראי שלכם, לכאורה, עם קישור לאתר שביקש מכם להתחבר לחשבונכם ולהזין את פרטי האשראי שלכם? אם כן, יכול מאוד להיות שנפלתם קורבן להונאה מסוג "פישינג". באמצעות הודעות אלו, הנראות במבט ראשון תמימות לחלוטין, מקבלים ההאקרים בדרך פשוטה יחסית, את כל המידע הדרוש להם כדי להשתמש בכרטיסכם. המלצת חברות האשראי היא לעולם לא למסור את פרטי האשראי שלא לצורך, ואם עולה החשד כי אכן מדובר במייל מחברת האשראי – יש ליצור קשר עם החברה ולברר את העניין. ככלל, בנקים וגופי אשראי נוספים בארץ לא מבקשים מקהל לקוחותיהם למלא פרטים במייל, אלא באמצעות כניסה לאתר בלבד, כך שאין שום סיבה שנמלא את פרטי האשראי שלנו בהודעות אלו.

- לא לפחד משיחת טלפון או הודעת SMS מחברות האשראי. חברות האשראי יכולות להציק לנו עם הרבה שיחות סרק, מכירות מוצרי אשראי או הלוואות, אך כחלק ממערך ההגנה שלהן, הן מתחזקות מערכים שלמים של ניטור ומניעת הונאה. לחברות הללו יש תוכנות אבטחה חכמות, שתפקידן להתריע על כל עסקה חשודה. לא אחת, נדרשים בקרי ההונאה לדבר עם בעל הכרטיס (לדוגמא: לקוח נמצא ברומא, ועולה החשד כי כרטיסו נגנב שם). שיחות אילו הן לרוב קצרות וענייניות, ויכולות למנוע את ההונאה באיבה. כפועל יוצא מהליכי המניעה, הרבה עסקות תקינות שלנו, שלא יתאימו לפרופיל העסקות היומיומי שלנו, ייחסמו. שיחה מחברת האשראי יכולה לאשר את העסקה מחד, ולמנוע הונאה מאידך. לאחרונה, החלו חברות האשראי גם ליישם שיטה של SMS אקטיבי, בה עלינו לאשר באמצעות הודעת SMS עסקות, או לחילופין לסרב ולחסום את הכרטיס להונאות נוספות.

- לקרוע את הקבלה שמוצמדת למשלוח שקיבלתם. בימינו, כשהזמנות של משלוחי מזון ודברים אחרים הן פופולריות מאין כמותן, ורבים האנשים שוויתרו על תפעול המטבח בביתם לטובת שירותי וולט ודומיהם, עולה ופורחת במקביל גם "הונאת הקבלות". מדובר על נוכלים שעורכים סיורים בפחי האשפה, מלקטים את הקבלות שנותרו מוצמדות לשקיות המשלוחים שנזרקו לפח האשפה לאחר הסעודה, שולים מהם את שם כעל הכרטיס, תעודת הזהות שלו, ארבע ספרות אחרונות של כרטיס האשראי וכל פרט משהה אחר שמופיע שם, ומכאן הדרך לעלות על כל פרטי האשראי מתקצרת בהרבה. לכן, מומלץ ביותר לקרוע ולהשמיד את פתק הקבלה לפני השלכת הפסולת לזבל.

- בילוי יקר – המכונה גם "מלכודת תיירים". נפוץ בעיקר במדינות המזרח הרחוק. התסריט זהה בכל פעם: אדם, בדרך כלל איש עסקים, מתיישב בבר מקומי ומזמין לעצמו משקה. מקומית צעירה ויפהפייה מתיישבת לידו ומבקשת ממנו להזמין אותה למשקה, וכשהאדון מתפתה להצעתה, מגיע החשבון, בו סכום החיוב גבוה בהרבה מן הסכום המקורי. כשהוא מוחה על הסכום – מיד מגיעים "מאבטחים", ומכריחים אותו לשלם את מלוא הסכום. הונאות בסכומים אילו יכולות להגיע לכדי של עשרות אלפי שקלים ללילה, בילוי לא זול בכלל. המלצתנו אליכם, במידה ואתם יוצאים לבלות במקומות אילו, היא לא לצאת לבד אף פעם, לצאת באור יום והכי חשוב להיזהר לא להיעתר לבקשתן של אותן בחורות, שכן על פי הנוהג המקומי, כל התייחסות אליהן היא בגדר הסכמה, ולכן תגרור מיד חיובים גבוהים.

- זיוף כספומט. אחד מסוגי הזיופים הוותיקים הוא זיופי כספומט. זיופי כרטיסי האשראי במכשירי כספומט (ATM), נפוצים בכל העולם ובפרט במדינות מתפתחות (אך גם במחוזותינו). הזיופים במדינות אילו נשלטים בעיקר על ידי כנופיות, שנכנסו לאחרונה לתחום הונאות כרטיסי האשראי. חברי הכנופייה מדביקים על שפתות מכשיר הכספומט "קורא כרטיסים", המעתיק את נתוני הכרטיס, וכן מתקינים מצלמה, כדי להשיג את הקוד הסודי. לפני שאתם מבצעים את המשיכה, ודאו כי שפתות המכשיר תקינות ולא מכילות איזשהם שבבים או רכיבים אלקטרוניים אחרים, וכן הסתירו את אצבעותיכם בעת המשיכה, מכל מצלמה שלא תהא. במקרים רבים, מבצעים הזייפנים פעילות לאחר פחות מ-5 שעות מרגע שהלקוח ביקר בכספומט, מה שמקשה עוד יותר על ניטור ההונאה. אם חזרתם לאחרונה מחו"ל – בדקו את כל החיובים שלכם.

-

הכרטיס החכם. אם אין לכם כזה עדיין – גשו לסניף הבנק שלכם ובדקו אם אתם זכאים להנפיק אחד כזה. הכרטיס החכם הינו כרטיס אשראי המכיל שבב אלקטרוני (צ'יפ חכם), שידרוש מכם להזין את הקוד הסודי בכל ביצוע עסקה בחו"ל (בכפוף למכשור המתאים בבית העסק בחו"ל). השבב מקשה על הזייפנים את מלאכת הזיוף, שכן עתה יידרש הזייפן גם לזיוף השבב והשגת הקוד הסודי, ובכך מגן על כרטיס האשראי שלכם. על פי חברות האשראי, הכרטיס נחשב מאובטח מאוד ואחוז ההונאות בו מזערי. מומלץ להצטייד בכרטיס חכם לפני נסיעה לחו"ל.

- העתקות פרטי כרטיס בעבודה. האם אתם מרגישים בנח במקום העבודה שלכם? ואם כן, כמה נוח? נהוג לחשוב על מקום העבודה שלנו כעל מקום בטוח, בו ניתן להשאיר את הארנק שלנו ללא השגחה מרובה על השולחן, אך חלק ניכר מהונאות האשראי מבוצע על ידי העתקת פרטי כרטיס האשראי. ההונאה פועלת בצורה הפשוטה: הנוכל ניגש לארנק הבודד, שולף ממנו את הכרטיס, מעתיק את פרטיו ומחזיר את הכרטיס לארנק. בעל הכרטיס לא מעלה על דעתו שבכרטיסו בוצעה הונאה, כשבפועל הנוכל יכול להתחיל וליהנות מכרטיס האשראי שהשיג זה עתה. במקרה הטוב זה ייעצר כשבעל הכרטיס יבחין בחיובים משונים בחשבונו, ובמקרה הפחות טוב, זה יכול להסתיים בנזק של עשרות אלפי שקלים. המסקנה המתבקשת היא לא להשאיר את כרטיס האשראי שלכם לבד.

- היזהרו מכייסים. כמובן שסוג ההונאה הקל והנפוץ ביותר הוא כיוס. אם בעבר הנוכלים הסתפקו במזומן וזרקו את יתר הארנק, הרי שהנוכלים של ימינו מתוחכמים הרבה יותר, ופעמים רבות מחפשים במכוון דווקא את כרטיסי האשראי שלכם. הכיוסים נפוצים בכל העולם, בכל זמן. אם אתם מתכננים נסיעה בקרוב לחו"ל, ודאו כי יש ברשותכם כרטיס אשראי נוסף ליתר ביטחון, והשאירו אותו בכספת במלון. אם אתם לא מחזיקים בכרטיס נוסף, תכננו מראש האם תזדקקו לכרטיס האשראי או שתוכלו להשתמש במזומן בלבד. יכול להיות מאוד לא נעים להיתקע בחו"ל ללא כרטיס אשראי וללא האופציה למשוך מזומנים או לבצע רכישות.

מס רכישה למשפרי דיור זה נושא חשוב – הרי אם רוכשים דירה לפני שמוכרים את הדירה הקודמת, לכאורה נופלים להגדרה של בעלי מס' דירות ואז מס רכישה גבוה, אבל במציאות זה קורה הרבה – מוצאים את הדירה החדשה לפני שמוכרים, ואז רשויות המס והאוצר מגדירות שאם המכירה היא בטווח של שנה וחצי לאחר הרכישה, מדובר כאילו ברכישת דירה אחת – כלומר מס הרכישה יהיה נמוך (והוגן יותר).

משפרי דיור שימכרו את הדירה הקודמת בטווח של שנה וחצי (מרכישת הדירה השנייה) יהיו פטוןרים ממס רכישה גבוה (מס רכישה על דירה שנייה; מס רכישה על משקיעים)

שר האוצר משה כחלון, רצה להוריד את תקופת ההמתנה לשנה, אבל בשלב זה הפטור הקיים הוא לתקופת המתנה של שנה וחצי – מס רכישה למשפרי דיור שמוכרים את הדירה בטווח הזה, יהיה כאילו מדובר בדירתם היחידה (ולא כאילו מדובר ברכישה של דירה נוספת).

מס רכישה הנגבה מכאלו שזו דירתם היחידה נמוך (משמעותית) מכאלו שיש להם מס' דירות. זה הרי הרציונל של מס רכישה – לגבות מס גבוה יותר מאלו שיש להם מס' דירות ואולי כך גם לווסת ולהפשיע על מחירי הדירות (בעיקר להשפיע על משקיעי הנדל"ן). הבעיה היתה שיש כאלו שמשפרים דיור, ופועלים קודם לרכישת דירה, ורק אחר כך מוכרים את דירתם. אלו בעצם רוכשים דירה שנייה על פי החוק והתקנות היבשות שנוגעות למס רכישה (שכן יש להם במקביל 2 דירות); ולכן, הוחלט כבר לפני שנים רבות שמשפרי דיור שימכרו את דירתם הקודמת בטווח של שנתיים לאחר הרכישה ישלמו מס רכישה מופחת, אך מאז 2016 התקופה ירדה לשנה וחצי.

בפועל, כבר בעת הרכישה משלמים, משפרי הדיור, מס נמוך (כאילו זו דירתם היחידה), ואם הם לא מממשים את דירתם הקודמת בפרק זמן של שנה וחצי, הם מחויבים לשלם למס הכנסה את ההפרש (תוספת מס רכישה).

כחלון ואנשי משרדו סברו ששנתיים זה יותר מדי זמן והם דרשו לקצר את פרק הזמן לשנה אחת, אבל בסופו של התהליך נוצרה פשרה והתקופה נקבעה על שנה וחצי – מהלך זה להערכתם של אנשי האוצר היה מגדיל את היצע הדירות, ועוזר לבלימת מחירי הדיור, אבל כאמור ההצעה הזו נבלמה, וחזרה למגירה. משפרי דיור יוכלו לממש את דירתם הקודמת בטווח של שנה וחצי ועדיין ליהנות ממס רכישה נמוך (כאילו זו דירתם היחידה). אם משפרי הדיור ימכרו את הדירה הקודמת לאחר תקופת רכישה הם יחויבו במס רכישה גבוה יותר, כאילו זו דירתם הנוספת.

היכנסו כאן לפרטים על שיעור מס הרכישה

שר האוצר משה כחלון, התכוון להטיל מס שבח על דירות מירושה באם הן לא יימכרו בטווח של שנה, אבל הוא נכנע ללחץ וביטל את הצעתו.

כחלון אמר עם הגשת הצעתו כי הטלת מס שבח על דירות מירושה באם הם לא יימכרו בטווח של שנה ייאלצו את היורשים למכור את הדירות במהירות, וצעד זה לצד צעדים נוספים של האוצר היה אמור להגדיל את היצע הדירות ולבלום את עליית המחירים. אלא שבעקבות לחץ ציבורי וכן בהמשך לבקשת יו"ר הכנסת, יולי אדלשטיין, חזר בו כחלון מהצעתו.

הלחץ הציבורי נבע מכך שמדובר למעשה במס ירושה "בתחפושת" – מכירת דירת ירושה במס, שקולה למס ירושה על דירה, והדיון במס ירושה לטענת המבקרים, בשל משמעותו הגדולה, צריך להתקבל כהצעת חוק רגילה ולא דרך חוק ההסדרים שדרכו מוגש התקציב. מעבר לכך, טענו רבים כי לא מוסרי ולא הגיוני לדרוש ממשפחה שאיבדה את יקיריה לבצע מכירה מהירה (אחרת תינזק כלכלית) ובטח לא בתווך של תקופת האבלות.

כך או אחרת, מס שבח שמבטא את הרווח של המוכר (מחיר המכירה בניכוי מחיר העלות והתאמות נוספות) עבר תהפוכת גדולות בשנה האחרונה. עד 2014 היה פטור הגורף ממס שבח באם מכירת דירה נעשתה במרווח זמן העולה על 4 שנים מאז המכירה הקודמת. עד אז, נהנו בפועל, מחזיקים ביותר מדירה אחת מפטור מוחלט ממס שכן הם תזמנו את מכירת הדירות ודאגו למכור דירה אחת ל-4 שנים. אלא שמאז התקנות החדשות (תחילת 2014) משלמים המוכרים דירה שנייה/ נוספת, מס שבח בשיעור של 25% על הדירה הנמכרת גם אם עברו מעל 4 שנים מאז מכירת דירה קודמת.

וביחס למכירה של דירה יחידה – כאן יש עדיין פטור ממס על רווח הון/ מס שבח, בתנאי שמוכר הדירה החזיק את דירתו היחידה במשך לפחות 18 חודשים.

שיעור מס שבח הוא 25%, אבל למשך תקופת הסתגלות (עד סוף 2017) יהיה חישוב מיוחד (החישוב הליניארי) שיקל על המוכרים – הרווח בעת המכירה יתחלק לשתי תקופות – רווח עד 2014 ורווח מ-2014 ואילך (חלוקת רווח פרופורציונאלית לפי מס השנים) – על הרווח עד 2014 לא יוטל מס, ועל הרווח מ-2014 ואילך יוטל מס של 25% – המשמעות הפרקטית היא ששיעור המס בפועל נמוך יותר מ-25% (ככל שמועד הרכישה מוקדם יותר צפוי ששיעור המס יהיה נמוך יותר).

כמה הסתכמו הכנסות עזריאלי בדוח המאוחד? למה אין להם משמעות? ואיפה תמצאו את ההכנסות והרווח הנכונים של החברה

קבוצת עזריאלי מתנדבת לפרסם לציבור דוח כספי נוסף – דוח סולו מורחב. הדוח הזה, שמצטרף לדוח הכספי המאוחד ולדוח בנפרד, הוא למעשה דוח ניהולי שלהערכת מנהלי החברה מספק נתונים ומידע חשובים ומהמנים יותר מהדוחות האחרים.

בדוח סולו המורחב עזריאלי מציגה את תחום הנדל"ן המניב, והנדל"ן בכלל, באופן מלא – כלומר, מאחדת את כל הפעילויות שהיא שולטת בהם, כך שקוראי הדוחות מקבלים 100% מההכנסות והעלויות של כל פעילות הנדל"ן, ומנגד, בדוח זה, מנטרלים מההכנסות, ההוצאות, הנכסים וההתחייבויות את פעילות גרנית הכרמל (שמחזיקה גם בסונול) למרות שהיא בשליטת עזריאלי. כלומר, הקריטריון לאיחוד בדוח סולו המורחב אינו שליטה כפי שהחשבונאות היבשה דורשת, אלא סוג הפעילות. וכך מתקבל דוח שכולל את חברת עזריאלי עצמה ואת הפעילויות בחברות מוחזקות שנוגעות בתחום העיסוק המרכזי – נדל"ן.

את גרנית הכרמל לא מוחקים לגמרי מהדוחות – אי אפשר ולא צריך כמובן להתעלם ממנה. הטכניקה היא פשוט "להוריד" אותה לשורה אחת במאזן ושורה אחת בדוח רווח והפסד. זו אגב השיטה החשבונאית להציג (בדוחות החשבונאיים) פעילות שעדיין חשובה לחברה המחזיקה אבל אין לה עליה שליטה (שיטה שנקראת שיטת השווי המאזני).

וכך, בעצם מקבלים קוראי הדוח סולו המורחב של עזריאלי את פעילות הנדל"ן באופן נקי, ללא הכנסות לא קשורות, ללא הוצאות לא קשורות, ואז הם מבינים ויכולים לנתח את מצב פעילות הליבה. זה דוח נכון ומבורך, אבל צריך לזכור שהוא דוח ניהולי שכמעט ולא חלים עליו כללים ופיקוח – אין באמת הגדרה לדוח סולו מורחב, אין באמת כללים להצגה, ונראה שיש שאלות פתוחות לגבי ייחוס הוצאות והכנסות – נניח למשל שיש הוצאות משותפות לפעילות הנדל"ן ולפעילות גרנית הכרמל (דוגמה תיאורטית) – איך מתייחסים להוצאות האלו? נניח שיש עסקאות בין גרנית לעזריאלי – מה עושים אז עם ההכנסות הבינחברתיות? לא ברור, אם כי במקרה הזה נראה שההנהלה ממש לא בעניין של לשחק במספרים, ומעבר לכך – לא מדובר על קשרים עסקיים מהותיים ועסקאות מהותיות בתוך הקבוצה.

אבל העניין הגדול הוא לא הדוח הספיצפי של עזריאלי, אלא שתי עובדות – האחת, הדוחות החשבונאיים כבר לא מספיקים, למרות שהמטרה העיקרית והבסיסית של הדוחות הכספיים היא לתת בצורה ברורה ורהוטה את מצב עסקי החברה. אבל, האמת שדווקא התקינה החשבונאית הבינלאומית (ה-IFRS ) תרמה מאוד לכך שהדוחות לא ברורים כבעבר – אוסף רב של תקנים עם אפשרויות הצגה שונות, לצד הרחבת השימוש בשווי הוגן/ שווי כלכלי, ובכלל – שפה חשבונאית מנותקת מהמשמעות הכלכלית (למשל – רווח תפעולי בדוחות החשבונאיים שהוא לא באמת הרווח התפעולי האמיתי כי הוא כולל סעיפים חד פעמיים), הפכו את הדוחות הכספיים למסורבלים, בלתי קריאים ובלתי מובנים, וזה עוד מבלי לדבר על מאות העמודים שצמודים לדוחות הכספיים.

העובדה השנייה היא שהצורך במידע ובנתונים קריטיים להבנת החברה גורם לכך שהנהלות של חברות פשוט מפרסמות את המידע במסגרת דוח הדירקטריון ובמקומות נוספים אך לא כחלק אינטגרלי מהדוחות עצמם. זה התחיל ביחסים פיננסים וכלכליים כמו אבידה (Ebitda) רווח שאינו לוקח בחשבון את המימון, מיסים פחת והפחתות; FFO שזה גם סוג של רווח מקובל בחברות נדל"ן מניב (רווח שאינו לוקח בחשבון את הסעיפים החריגים); אבל זה מתפתח ליחסים ונתונים נוספים, וגם הדוח המיוחד של עזריאלי הוא כאמור סוג של מידע ניהולי. אין עם זה בבסיס העניין שום בעיה, ההיפך – זה תורם לקוראי הדוחות, אבל תראו מה קרה בבורסה האמריקאית – שם, עוד לפני הדוח החשבונאי מתפרסמת הודעה לעיתונות שבמסגרתה החברות מספקות נתונים חשבונאיים (עדיין לא מבוקקים באופן סופי) לצד נתונים לא חשבונאיים – NonGAAP. הנתונים הלא חשבונאיים נוצרו על ידי הנהלת הפירמות הנסחרות בוול-סטריט כדי לספק לקוראים ולמשקיעים מידע על התוצאות ללא רעשים, ללא הוצאות חד פעמיות, ללא הוצאות שאינן קשורות לפעילות עצמה. כלומר, לספק נתונים שמהן ניתן לגזור את הרווח והתזרים המייצגים של החברה ובהתאמה את שוויה המייצג. הדוחות הלא חשבונאיים הלכו ותפסו מקום של כבוד במסגרת הדיווח של הפירמות, והכי חשוב – הפכו למוקד גם אצל קוראי הדוחות, המשקיעים והאנליסטים. הרי, זה באמת מבורך לקבל את הדוח הנכון כלכלית, בלי רעשים, זה הכי נוח בעולם לקבל את הרווח המייצג של החברה בלי להפעיל חשיבה ובלי לעבוד כדי להתאים את הרווח החשבונאי העמוס בסעיפים חד פעמיים ובלתי קשורים. אבל, בסופו של יום הנתונים האלו הם נתוני החברה – היא קובעת איזה סעיפים יהיו בתוך הדוח הלא חשבונאי ואיזה לא; היא קובעת מה לנטרל ומה לא לנטרל. קוראי הדוחות מסתמכים עליה באופן מוחלט.

אלו היתרונות והחסרונות של דיווח ניהולי, אבל נחזור לעזריאלי כדי להתמקד בצד החיובי של הדוח הלא חשבונאי – בדוח המאוחד של עזריאלי, ההכנסות הסתכמו ב-3.2 מיליארד שקל לעומת 3.7 מיליארד שקל במחצית המקבילה ב-2014. הרעה לכאורה, אבל זה כמובן לא נכון – בתחום העיקרי – נדל"ן מניב נמשכה המגמה החיובית. פשוט, ההכנסות עמוסות בתוצאות סונול (שנמצאת בתוך גרנית), ואין להם קשר לעסק העיקרי של הקבוצה, אבל הם מנפחות את המאוחד ויוצרות קושי לבחון מגמות בין התקופות.

בדוח בנפרד שכולל את תוצאות עזריאלי עצמה (כחברה נפרדת) ההכנסות מדמי שכירות, ניהול ואחזקה מסתכמות ב-223 מיליון שקל לעומת 221 מיליון שקל במחצית המקבילה אשתקד. בדוח זה אין את ההכנסות בתחום הנדל"ן של החברות המוחזקות ולכן גם דוח זה לא מבטא תמונה מלאה למשקיעים.

בדוח סולו המורחב התמונה כמובן ברורה יותר והמגמה נכונה יותר – ההכנסות מדמי שכירות, ניהול ואחזקה מסתכמות ב-780 מיליון שקל לעומת 712 מיליון במחצית המקבילה אשתקד. כאן נלקחו בחשבון כל החברות בקבוצה בתחום הנדל"ן ולא נלקחו הכנסות סונול. השיטה הזו מיושמת בכל סעיפי הדוח, כך שניתן לדעת בבירור כמה מניבה וכמה מרוויחה פעילות הנדל"ן של הקבוצה.

מעודכן ל-4/2016

בפרויקטי תמ"א 38 רבים הדיירים בעצם מתפנים מהדירה שלהם ומקבלים דירה אחרת, והשאלה אם מדובר במכירת דירה? זו לא שאלה פשוטה ויש לה משמעות כספית גדולה, וחשוב להבהיר שעניין המס בעסקאות האלו מורכב מאוד וספציפי מאוד – כל דייר וחבות המס שלו בהתאם לסטטוס שלו. המס הזה יכול להשפיע על הפרויקט כולו, ולבטל את כדאיותו הכלכלית.

ככלל, דייר בעל דירה יחידה (באם הוא מקיים את כל התנאים) זכאי לפטור ממס שבח עד לתקרה של כ-2.06 מיליון שקל (שימו לב שהתקרה משתנה/ מתעדכנת), כך שלרוב במקרים אילו, נעזר היזם בפטור זה של הדייר על מנת להוריד את נטל המס הכולל על העסקה.

אם מחיר הדירה עולה על הסכום הזה, יש לשלם מס, והמצב כיום שהיזם הוא האחראי לתשלום מס שבח (על ההפרש בין המחיר לתקרת הפטור). כאשר אין לדייר פטור ממס שבח, יש להתייחס ל-תיקון 74 לחוק מיסוי מקרקעין שמעניק פטור לעסקאות תמ"א 38 הריסה ובנייה באם מתקיימים מספר תנאים (תנאים גם לגבי הדייר וגם בקשר ליזם עצמו).

והנה התנאים בקשר לדייר – צריך להיות פטור לדירה בודדת בבניין של הדייר, כאשר התוספת המקסימאלית לא תעלה על 25 מ"ר, או לחילופין ששווי הדירה אינו מעל 2 מיליון שקל, הגבוה מהם.

אם יש חריגה מחלק מהתנאים האלו, תחול חבות מס שלרוב מועמסת על היזם.

התנאים בקשר ליזם – הפטור הוא רק לזכויות התמ"א ורשות המיסים דורשת להתייחס ספציפית לכל זכויות הבנייה הכוללות בפרויקט ולהבהיר ולהגדיר מי מהן זכויות בגין התמ"א ומי מתוכן זכויות מתוקף התב"ע.

והנה המחשה שמראה עד כמה הנושא מורכב – נניח בניין בתמ"א 38 הריסה ובנייה, בן 10 דירות שסך זכויות התב"ע – 500 מ"ר וזכויות התמ"א – 500 מ"ר. גודל דירות הדיירים 500 מ"ר וגודל דירות היזם 500 מ"ר.

הבעיה שתוכנית הרבעים של תל אביב מוגדרת כתוכנית נפחית, כך שלא ניתן להגדיר איזה שטח מתוך ה-1,000 מ"ר הן זכויות תמ"א ואיזה זכויות תב"ע ; ולכן לא ניתן לקבוע מה חלק היזם וחלק הדיירים (למרות שזה נראה אולי ברור) ולא ניתן לקבוע את חבות המס שבח.

היכנס כאן למדד תשומות בנייה המעודכן

מדד תשומות הבנייה בחודש אוגוסט עד אוקטובר צפוי להיות אפס – כך מעריכים כלכלני הראל פיננסים.

מדד תשומות הבניה למגורים עלה בחודש יולי 2015 ב-0.1% והגיע ל-106.7 נקודות לעומת 106.6 נקודות בחודש קודם. (על בסיס יולי 2011 = 100.0 נקודות). מתחילת השנה עלה המדד ב-0.3%.

להערכת כלכלני הראל, מדד המחירים לצרכן בתקופה זו (שלושה חודשים של אוגוסט עד אוקטובר) יירד ב-0.2% וסעיף הדיור במדד המחירים לצרכן (בעיקר מחירי השכירות) יעלה בשיעור חד יחסית של 0.5% כמו כן, מעריכים בהראל שמדד מחירי הדירות בבעלות דיירים יעלה בתקוה זו ב-0.5%.

במילים אחרות, בהראל סבורים שמחירי הדירות יעלו, אבל דווקא מדד תשומות הבניה שמשמעו כמה עולה לקבלנים לבנות את הדירות יהיה ללא שינוי. הסתירה לכאורה בין המחירים לבין העלויות מוסברת בביקושים הגדולים לדירות, ובהיצע הדירות הנמוך הקיים (מלאי דירות נמוך).

קונים דירה? תעזרו במדריכים לרכישת דירה וקבלת משכנתא!

מדד תשומות הבנייה הוא מדד חשוב במיוחד לרוכשי דירות חדשות. מדד זה משמש להצמדת החוב שעדיין לא שולם לקבלנים. מדד תשומות הבנייה שמחושב ומפורסם מדי חודש (ב-15 בחודש) על ידי הלשכה המרכזית לסטטיסטיקה (הלמ"ס) הוא מדד המודד את השינויים החלים במשך הזמן בהוצאה הדרושה לקניית "סל קבוע" של חומרים, מוצרים ושירותים המשמשים לבניית בתי מגורים והמייצג את הרכב הוצאות הבנייה של קבלנים וקבלני משנה. נוסף על מערכת המדדים המתייחסת לסל הכולל של הבנייה למגורים, החל בפברואר 1992 מתפרסמת מערכת של תת-מדדים לפי פרקי בנייה. המדד משמש בעיקר כבסיס להצמדת חוזי בנייה, לניכוי שינויי מחירים מן השינויים בערך ההשקעות בבנייה וכמודד כללי של שינויי מחירים בענף הבנייה.

מדד תשומות הבנייה הוא מדד שלא ניתן לעקוב אחריו, לא ניתן להצמיד את הכסף אליו ולקבל תשואה ריאלית (כמו שניתן לעשות ביחס למדד המחירים לצרכן), לא ניתן לגדר אותו (להגן מפני עלייתו) וזו כמובן בעיה לרוכשי הדירות. המדד יכול לברוח כלפי מעלה והם חשופים, בעוד שאת המכשירים האחרים – מדד מחירי הצרכן, הצמדה למט"ח הם יכולים לגדר ולהגן מפני עלייתם.

כדאי כאשר יש חוב לקבלן לשקול את הנזק – הריבית על המשכנתא באם לקוחים אותה מוקדם כדי לשלם לקבלן לבין החיסכון שיהיה כתוצאה מאי תשלום על הצמדה למדד תשומות הבנייה. מדובר בהערכות ותחזיות שכל אחד צריך לעשות בעצמו, אם כי בעוד שאת הריבית אנחנו יודעים בבירור, את ההצמדה (החיסכון בהצמדה) אנו מעריכים, גם בהסתמך על כלכלנים (הראל פיננסים הוא מהגופים היחידים שמספקים תחזית למדד תשומות הבנייה). באם ההערכה של הראל נכונה אזי אין כמובן מקום לרוץ ולקחת משכנתא מהר, כי אז מפסידים את הריבית (שמשלמים על המשכנתא) ולא נהנים מהמדד אפס.

הישראלי מושך בממוצע 10 אלף בשנה. אבל אל תתנו לנתון הזה לבלבל אתכם. מדובר בממוצע, יש כאלו שמושכים 100 אלף שקל בשנה ויש כאלו שבקושי מושכים. זו הבעיה בממוצע, אבל כמובן שיש לו משמעות, במיוחד לצורך בדיקת מגמה והשוואה לתקופות קודמות. על פי דו"ח מחלקת המטבע בבנק ישראל, היקף המשיכות מהכספומטים גדל ב-5% בשנה, וממוצע המשיכות בשנה – 14.

עוד עולה מנתוני בנק ישראל – סך השטרות והמטבעות נכון לסוף סוף שנת 2014 – 63 מיליארד שקל, גידול של 10% בהשוואה לשנה הקודמת. מדובר בסכם עתק שמורכב מ-450 מיליון שטרות (97% מההיקף הכספי) ו- 2.1 מיליארד מטבעות (כסף קטן).

וכמה שטרות יש בכל סכום? בבנק ישראל יודעים לומר שנכון לסוף 2014 היו במחזור 36 מיליון שטרות בערך של 20 שקל; 54 מיליון שטרות בערך של 50 שקל; 152 מיליון שטרות בערך של 100 שקל והשטר הפופולארי ביותר – 213 מיליון שטרות בערך של 200 שקל.

לפני שנה הושק שטר ה-50 שקלים שהחליף את השטר הקודם.

מנהל קרנות הנאמנות של מנורה, זיו שמש, החליט להעלות את דמי הניהול בקרן הנאמנות – מנורה מבטחים (0D) אג"ח דולרי (מספר קרן: 5104302). החל מ-7 בספטמבר יהיו דמי הניהול הנגבים בקרן 0.86%, לעומת דמי ניהול של 0.6% בעבר. הקרן מנהלת כ-44 מיליון שקל.

בתחילת אוגוסט הודיעה מנורה מבטחים על הפחתת דמי הניהול בקרן – מנורה מבטחים (0A)(!) תיק השקעות סולידי ללא מניות (מספר קרן: 5108832). דמי הניהול ירדו ל-0.07%, לעןמת 0.1% לפני כן. קרן זו מנהלת כ-49 מיליון שקל.

מעודכן ל-04/2022

תוכן עניינים; ניתן להקליק על הקישור הרלבנטי

- 1 כרטיסי אשראי – כל מה שצריך לדעת! – כל הסוגים, כל האפשרויות, כל העלויות, כל היתרונות וכל החסרונות

- 2 כמה נתוני רקע:

- 3 המצב בישראל – שלוש חברות אשראי גדולות

- 4 כרטיס בנקאי וחוץ בנקאי

- 5 איך עובדת עסקה בכרטיס אשראי?

- 6 ומה אנחנו משלמים תמורת התענוג?

- 7 יתרונות – יש הרבה

- 8 חסרונות – תתפלאו אבל יש

- 9 תקן EMV

- 10 עדכונים וחדשות:

כרטיסי אשראי – כל מה שצריך לדעת! – כל הסוגים, כל האפשרויות, כל העלויות, כל היתרונות וכל החסרונות

ליותר מ-85% מהבוגרים בישראל יש כרטיס אשראי; למרות האזהרות ולמרות הנפילות כתוצאה משימוש בלתי מחושב – כרטיס האשראי הפך לידידו הנאמן של האדם במקום הכסף המזומן. הכל על כרטיסי אשראי בישראל במדריך שלפניכם

כרטיס הפלסטיק עם הפס המגנטי או השבב האלקטרוני, שמאפשר רכישה בלי להוציא מזומנים מהכיס, הוא כנראה אחת ההמצאות הגדולות של המאה ה-20 (הכרטיס הראשון – דיינרס קלאב – הונפק ב-1950). אמנם סביר להניח, שכרטיסי האשראי הפיזיים יחלפו מן העולם במאה ה-21, אולי אפילו בתוך כמה שנים. כבר היום אפשר לבצע עסקאות באמצעות "ארנק אלקטרוני" בסמארטפון – סמארטפון במקום כרטיס, אבל בינתיים הכרטיסים הפיזיים עדיין נמצאים איתנו בארנק הפיזי שלנו, וכרגע לא נראה כי מעמדו של הכרטיס יתערער בקרוב.

כרטיסי האשראי והחיוב למיניהם חוסכים את הצורך לשאת מזומנים רבים או להשתמש בצ'קים; הם מאפשרים לנו לבצע מגוון עסקאות ופעולות מיידיות, כמו משיכת מזומנים, תשלום בבתי עסק, קבלת אשראי, עסקאות עתידיות, חיובים בהוראות קבע, בתשלומים באינטרנט או בטלפון, ביצוע עסקאות בחו"ל ועוד. אכן, עולם כרטיסי האשראי הוא עולם יעיל ודינמי, אבל ההמצאה הזאת יכולה גם לפעול נגדנו, אם אנחנו לא משתמשים בה בצורה מושכלת.

כמה נתוני רקע:

לפי נתוני חברות כרטיסי האשראי ב-2021 הסתכמו הקניות של הישראלים בכרטיסי אשראי בכ-380 מיליארד שקל; הנתון הזה עולה ב-6%-7% בשנה בעשור האחרון – בשנת 2014 הסתכמו הרכישות בכ-230 מיליארד שקל; ב-2015 היקף הרכישות עלה על 250 מיליארד שקל, וב-2016 היקף השימוש עלה על 260 מיליארד שקל, והגידול נמשך לתוך 2018.

על פי נתוני הלמ"ס, ליותר מ-85% מהישראלים מעל גיל 20 יש כרטיס אשראי אחד לפחות, ולכ-63% יש שניים לפחות. ל-2% יש יותר מחמישה כרטיסים בארנק. מספרם של בעלי כרטיס אשראי בודד הולך ויורד – רק 22%-23% ב-2017 לעומת 33% בשנת 2012 ו-40% בשנת 2011. בסך הכל מסתובבים בידי אזרחי ישראל יותר מ-9 מיליון כרטיסי אשראי מסוגים שונים (כ-15% אינם פעילים).

כרטיס האשראי הראשון הופיע בישראל בתחילת שנות השבעים; היה זה כרטיס דיינרס קלאב ישראל ברישיון דיינרס קלאב העולמית; הכרטיס היה אז סמל סטטוס מובהק – כלומר, מעטים החזיקו בו והם היו לרוב אנשים עשירים/אמידים.

המצב בישראל – שלוש חברות אשראי גדולות

למרות המאמצים להכניס עוד מתחרים לשוק כרטיסי האשראי, נכון להיום בישראל פועלות שלוש חברות כרטיסי אשראי שלא ממש מתחרות בינהן. איך אנחנו יודעים? תסתכלו על הריבית שהן גובות מכם, זו ריבית גבוהה שלא מבטאת תחרות אמיתית. חברות כרטיסי האשראי אגב, הן כבר לא חברות שמספקות כרטיסי אשראי, תפעול וסליקה של האשראי, הן מספקות מימון בשני אופנים – דרך כרטיס האשראי ודרך הלוואות. הלוואת מאוד פופולאריות (הן המממן הגדול ביותר מחוץ למערכת הבנקאית) אבל מאוד יקרות.

חברות כרטיסי האשראי בישראל מנפיקות כרטיסי אשראי בכמה מותגים, חלקם מקומיים וחלקם בינלאומיים.

ישראכרט (Isracard) – היא החברה הגדולה ביותר – כ-47% מעסקאות כרטיסי האשראי הן שלה. היא מנפיקה כרטיסים של: MasterCard ,American Express , VISA, Isracard

סולקת: MasterCard, American Express, JCB, VISA, Isracard

מקס איט פיננסים (MAX, לאומי קארד לשעבר (Leumi Card)) – כ-28% מעסקאות האשראי הן שלה.

מנפיקה: VISA, MasterCard

סולקת: VISA ,MasterCard (חו"ל בלבד)

ויזה כאל (CAL) – כ-25% מעסקאות האשראי הן שלה.

מנפיקה: MasterCard, VISA, Diners

סולקת: Diners, VISA, MasterCard (חו"ל בלבד)

את סוגי הכרטיסים השונים של חברות האשראי הישראליות ניתן לראות באתרי החברות באינטרנט.

בשנת 2017 קיבלה חברת טרנזילה אישור מבנק ישראל לפעול בשוק הסליקה הפיזי (והאינטרנטי) ובהמשך גם להנפיק כרטיסי אשראי משלה לציבור (להרחבה), אך שנתיים מאוחר יותר נראה כי היא עדיין לא מהווה תחרות של ממש לשלוש החברות הגדולות.

כרטיס בנקאי וחוץ בנקאי

כרטיס בנקאי: מונפק על ידי הבנק שבו מנהל הלקוח את חשבונו באמצעות חברת כרטיסי האשראי שאיתה התקשר בהסדר הנפקה, הפצה ותפעול. מאחר שמנפיק הכרטיס הוא הבנק, מסגרת האשראי הנקבעת בכרטיס כפופה למסגרת הכוללת של חשבון העו"ש. בכרטיס בנקאי, כאשר הלקוח מבקש לעבור בנק, עליו לבטל את הכרטיס ולהעביר את העסקאות המתמשכות שבוצעו באמצעותו לכרטיס חדש.

כרטיס חוץ-בנקאי: כרטיס המונפק ללקוח באופן ישיר על ידי אחת מחברות כרטיסי האשראי. התשלום לחברת כרטיסי האשראי בגין עסקאות שבוצעו בכרטיס נעשה על ידי חיוב חשבון הבנק של הלקוח בהוראת קבע בנקאית. כרטיסים אלה מונפקים ללקוחות בעיקר דרך מועדוני לקוחות המנוהלים בשיתוף עם ארגונים צרכניים או רשתות שיווק. חברת האשראי הפעילה ביותר בתחום המועדונים היא כאל.

היתרונות בהחזקת כרטיס חוץ בנקאי הם קיומה של מסגרת אשראי נפרדת, נוספת על המסגרת בחשבון הבנק. כמו כן, היכולת להעביר את חשבון העו"ש מבנק לבנק, ללא צורך בהעברת הפעילות בכרטיס האשראי.

בחו"ל גובר השימוש בכרטיסים חוץ בנקאיים על הבנקאיים; בישראל הכרטיסים הבנקאיים הם השולטים – כ-80% מהעסקאות בכרטיסי אשראי מתבצעות בכרטיסים בנקאיים; עם זאת, כ-70% מהכרטיסים המונפקים בשנה האחרונה היו בנקאיים, כך שרואים עלייה במספר כרטיסי האשראי החוץ בנקאיים שמחזיק הציבור.

חלוקה לפי אזור שימוש

יש כרטיסי אשראי שיכולים לשמש בשוק המקומי בלבד ויש כרטיסים בינלאומיים.

חלוקה לפי מועד חיוב:

* כרטיס חיוב נדחה (deferred debit card) – כרטיס האשראי הרגיל שבו מרוכזות העסקאות שבוצעו לאורך חודש, והתשלום נגבה מבעל הכרטיס במועד מוסכם מראש.

* כרטיס "דביט" לחיוב מיידי של החשבון (debit card) –חיוב חשבון הבנק של הלקוח בסכום העסקה נעשה באופן מיידי בסמוך לביצועה. בכרטיס כזה אין כמובן מסגרת אשראי; מדובר באמצעי אלקטרוני מחליף מזומנים; כלומר, אם בחשבון אין מספיק כסף, אי אפשר לקנות את המוצר. לאחרונה מנסה המפקח על הבנקים להוריד את העמלות על כרטיסי דביט כדי להפוך את השימוש בהם לאטרקטיבי יותר. כמובן, שהבנקים אינם אוהבים את המהלך.

* כרטיס נטען (prepaid card) – כרטיס שטוענים בו כסף למשל לנסיעה לחו"ל, או ביצוע עסקאות באתרי מסחר בינלאומיים באינטרנט. בכרטיס נטען החיוב מבוצע לפני השימוש בכרטיס, וניתן לרכוש אותם בעיקר בבנק הדואר.

* כרטיס אשראי מתגלגל ( revolving credit card) – בתאריך הפירעון החודשי יכול הלקוח לפרוע רק חלק מהחוב ו"לגלגל" את החוב שנותר לפירעון לחודשים הבאים על חשבון מסגרת האשראי בכרטיס. חשוב לדעת שעבור אשראי זה לרוב נגבית ריבית גבוהה. איך "מגלגלים"? אם רוצים שבמועד החיוב יירדו מהחשבון 2,000 שקל, אבל החיובים הגיעו ל-2,800 שקל, נוכל לקבוע עם חברת האשראי ש-2,000 שקל יירדו במועד הקרוב, ו-800 שקל יידחו למועד הבא ונשלם עליהם ריבית; אפשר תמיד להמשיך ב"גלגול" החוב למועדים מאוחרים יותר, אבל צריך תמיד לזכור – החובות שאנחנו מגלגלים ומגלגלים, לא נעלמים לשום מקום, ובסופו של דבר אנחנו חייבים אותם לחברת האשראי עם ריבית דריבית.

למדריכים קשורים:

כרטי האשראי הכי טוב לפעילות בחו"ל ובאינטרנט

כרטיס האשראי נגנב או אבד – הנה הפעולות שצריך לעשות

כרטיסי אשראי נטענים – כל מה שצריך לדעת

איך עובדת עסקה בכרטיס אשראי?

בעסקה בכרטיס אשראי מעורבים ארבעה גורמים: המנפיק – הגוף המנפיק ללקוחותיו כרטיסי אשראי; הלקוח – מחזיק הכרטיס; בית עסק; סולק – גוף המתווך בין מנפיק הכרטיס לבית העסק.

ברגע שמתבצעת עסקה בכרטיס אשראי מתבצעת שרשרת של פעולות מחייבות בין ארבעת הגורמים הנ"ל; הלקוח מתחייב לשלם למנפיק הכרטיס – הבנק או חברת כרטיסי האשראי שאצלם מנוהל החשבון של מחזיק הכרטיס – את תמורת העסקה במועד החיוב של הכרטיס; המנפיק רשאי לאשר או לדחות – אם אין מספיק כסף במסגרת, או שהכרטיס חסום – את בקשת החיוב. כשהוא מאשר, הוא מתחייב להעביר את תמורת הרכישה לבית העסק באמצעות הסולק שעימו קשור בית העסק. מועד העברת התמורה מהסולק לבית העסק נקבע בהסכם שבין בית העסק לסולק; בית העסק מצדו מתחייב למתן המוצר/השירות שנרכש על ידי הלקוח.

תמורת "התיווך" בין חברת האשראי לבין בית העסק, גובה הסולק מבית העסק "עמלת סליקה" הקרויה גם "עמלת בית העסק". גובה העמלה בימים אלה בישראל הוא כ-1.1% מסכום העסקה. במילים אחרות – על כל 100 שקל שאנחנו משלמים בבית העסק, הוא מקבל כ-99 שקל מתוך המכירה; 1.10 שקל הולכים לחברות האשראי ולסולק. הסולק מצדו משלם למנפיק עמלה הקרויה "עמלה צולבת" שכבר מגולמת בעמלת הסליקה שגבה הסולק. רכיב העמלה הצולבת בתוך עמלת הסליקה הוא כ-0.7%. בישראל, בחלק גדול מהעסקאות החברה המנפיקה והחברה הסולקת הן אותה חברה, וזאת אם הלקוח והעסק משתייכים לאותה חברת אשראי. במקרה כזה נהנית חברת האשראי מכל ה-1.1% של עמלת הסליקה ורווחיה גבוהים הרבה יותר.

ומה אנחנו משלמים תמורת התענוג?

אנחנו משלמים עשרות סוגי עמלות ותשלומים שונים תמורת השימוש בכרטיס אשראי. הנה כמה דוגמאות:

דמי כרטיס (דמי חבר) – עולים 9-24 שקלים בחודש. כרטיס זהב עולה יותר מכרטיס רגיל, ופלטינום עולה הרבה יותר מזהב. כרטיס יוקרתי מסוג Elite יעלה למחזיק בו כ-63 דולר לחודש.

אם יש כמה כרטיסים, הרי שדמי הכרטיס החודשיים יכולים להיות כבדים. יש חברות אשראי שנותנות פטור על דמי החבר בהתאם לפעילות החודשית בכרטיס; למשל כרטיסי האשראי של ישראכרט – הפטור המלא הוא לפעילות בסכום הגבוה מ-8,000 שקל בכרטיס רגיל, ומעל 12,000 שקל בכרטיס מאסטרקארד (בינלאומי).

שימו לב – כרטיסים של מועדוני לקוחות בעיקר לא משלמים דמי כרטיס בשנה הראשונה, וגם במשך שנתיים ראשונות (למשל, לייף סטייל של ישראכרט). יש מועדוני צרכנים כמו חבר והסתדרות המורים, שם ניתן פטור מלא מדמי חבר.

עמלת חיוב נדחה (עמלת תשלומים)– עמלה שמשלמים לחברת האשראי כאשר קונים בתשלומים מבית העסק (לא קרדיט). עבור תשלום נדחה נשלם כחצי שקל. כלומר, על עשרה תשלומים נשלם עוד כ-5 שקלים לחברת האשראי מעבר למחיר המוצר.

עמלת משיכת מזומן מבתי עסק שמספקים שירות זה של 4.5-6.5 שקלים למשיכה.

עמלת משיכת מט"ח בכספומטים – 3%-3.5% מסכום המשיכה.

פעולות בחו"ל – פעולות בכרטיסי אשראי בחו"ל ובכלל זה משיכת מזומנים ו"גיהוץ הכרטיס" כרוכות בעמלות המרה שיכולות להגיע ל-0.5% מהעסקה ובעמלות נוספות כשמדובר במשיכה.

ריבית קרדיט – רכישה בקרדיט מאפשרת לפרוס את הסכום ל-12, 18 תשלומים ואף ליותר. הספק מקבל את כל סכום הכסף מחברת האשראי; הלקוח מקבל את המוצר/השירות באופן מיידי, למרות שעדיין לא שילם עליו. כלומר, מדובר בהלוואה לכל דבר הנושאת ריבית שנתית שקובעת חברת כרטיסי האשראי. הריבית גבוהה מזו המשולמת על הלוואה דומה בבנק, ויכולה בקלות להגיע לריבית מתואמת של כ-12%-13% לשנה (במספר תשלומים גבוה), שזו ריבית קרובה לזו של שוק אפור. ככל שכרטיס האשראי יוקרתי יותר – הריבית נמוכה יותר.

כמו כן, יש עמלה על חיוב שהוחזר, עמלת פירעון מוקדם, עמלת הנפקת כרטיס חליפי ועוד.

יתרונות – יש הרבה

כרטיס אשראי מאפשר רכישה באינטרנט או בטלפון – מה שפחות אפשרי עם מזומן או עם צ'קים.

מועד החיוב אינו מיידי (סוג של הלוואה ללא ריבית לתקופה של עד חודש) – הכסף על הקנייה יורד מהחשבון בבנק בעתיד ולא ברגע הקנייה. החיוב בפועל מבוצע בארבעה מועדים בחודש, שאחד מהם מוסכם בין מחזיק הכרטיס לבין חברת האשראי – ה-2, ה-10, ה-15 או ה-20 בחודש. כלומר, אם החיוב שלי הוא ב-2 לחודש, ואני רוכש מוצר בכרטיס האשראי ב-10 בחודש, הרי שהתשלום בפועל יתבצע בעוד 22 יום.

פריסה לתשלומים ללא ריבית – יש בתי עסק רבים המאפשרים לרכוש מוצר בתשלומים במסגרת הסכם שיש להם עם חברת כרטיסי האשראי. ברוב המקרים מדובר בשניים עד ארבעה תשלומים.

פריסה לתשלומים בריבית (קרדיט) – חברת האשראי עצמה מאפשרת לרכוש מוצרים בתשלומים במסלול "קרדיט". להבדיל מפריסה לתשלומים של בית העסק, "קרדיט" נושא ריבית. הריבית תלויה במספר התשלומים שנבחר לדחיית התשלום, והיא גבוהה מהריבית על הלוואה רגילה בבנק. בנוסף, פריסה לתשלומים ב"קרדיט" תלויה בגובה מסגרת האשראי של הכרטיס – חלק הקרדיט לא יכול לעבור בדרך כלל את ה-75% ממסגרת האשראי.

הלוואות – כל חברות האשראי מציעות היום הלוואות (בדרך כלל עד 50,000 שקל) בריבית דומה לריבית ה"קרדיט", לאו דווקא למחזיקי הכרטיס של החברה.

הטבות/מתנות – חברות כרטיסי האשראי מאפשרות לרכוש מוצרים, כרטיסים למופעים, נופשים, חופשות בחו"ל, רכב חדש ועוד בהנחות (בדרך כלל 0.5%-15% מהמחיר הרשמי); ביטוח נסיעות לחו"ל חינם; צבירת נקודות לרכישת כרטיס טיסה או שדרוג הכרטיס; בכרטיסי אשראי של מועדוני לקוחות, נהנים מחזיקי כרטיסי האשראי מהטבות משמעותיות של עשרות אחוזי הנחה על מוצרים מסוימים במבצעים שונים. זאת אחת הסיבות שאנשים מחזיקים במספר כרטיסי אשראי של מועדונים.

לאחרונה נכנסו לישראל גם כרטיסי אשראי המכונים "Cash Back" המחזירים ללקוחות 1%-5% מסך הקניות הנעשות בהם ברשתות ובתי עסק מסוימים.

מעקב אחר הוצאות – כיום, באמצעות כניסה לחשבון הבנק או לאתר חברת כרטיס האשראי, אפשר לעקוב אחר ההוצאות בכרטיס האשראי אחת ליום-יומיים (עד שכל קניה מתעדכנת בחשבון). כלומר, השימוש בכרטיס אשראי יכול לסייע לעקוב אחרי הוצאות ואף לבטל חיובים במקרים מסוימים.

מלחמה בכלכלה שחורה – השימוש בכרטיסי אשראי לעומת מזומנים מקטין את האפשרות להעלמות מס.

חסרונות – תתפלאו אבל יש

אובדן שליטה – השימוש בכרטיס האשראי יוצר תחושה מציאות מדומה, כי לא ממש הוצאנו כסף ושילמנו. לכן הקנייה הבאה בכרטיס מתבצעת באותה קלות וגם זו שלאחריה – עד שאנחנו מקבלים את ההלם במועד החיוב. הפיתוי גדול עוד יותר כשמחלקים את הקניות לתשלומים קטנים; אבל אז, מה שקורה הוא שהתשלומים הקטנים מצטברים עם הזמן לסכומים חודשיים שכבר מסבכים אותנו. יש לכך פתרון (חלקי) – לעקוב אחרי החיובים. בעידן האינטרנט אתם יכולים לדעת בכל יום איזה סכום יירד מחשבונכם במועד החיוב החודשי ולהתנהל בהתאם. לא תמיד זה מצליח; לכן בתוכניות לניהול תקציב ביתי, ממליצים לעתים קרובות לבטל את כרטיסי האשראי או להקפיא את השימוש בהם לתקופה מסוימת.

גניבת כרטיס אשראי – במקרה של גניבה פיזית של כרטיס אשראי, יכול הגנב "לחגוג" על כרטיסכם ועל חשבונכם. לכן, ברגע ששמתם לב שהכרטיס איננו, יש להתקשר מיד לחברת כרטיסי האשראי ולבקש לבטל את הכרטיס. הדבר מבטיח שגם אם היו חיובים על הכרטיס לאחר הגניבה, הם לא יחולו עליכם. זה תקף גם במקרה של אובדן כרטיס.

במקרה של גניבת פרטי כרטיס אשראי באינטרנט או בדרך אחרת, לא תדעו על הגניבה אלא ברגע שתשימו לב לחיובים בדפי העסקאות שלא מוכרים לכם. במקרה שזיהיתם עסקה שלא ביצעתם, דווחו לחברת כרטיסי האשראי.

כדי להקטין מאוד את האפשרות לגניבת מספר האשראי, רצוי להימנע מהזנת פרטי הכרטיס לאתרי אינטרנט שאינם מאובטחים; אתר מאובטח מצוין ככזה. הימנעו גם ממסירת פרטי כרטיס האשראי בעסקאות טלפוניות שלא אתם יזמתם, או בעסקאות טלפוניות עם גורמים שלא נראה לכם שאתם סומכים עליהם.

השארת טביעת אצבע – ברגע שביצעתם עסקה בכרטיס אשראי, יש גישה לרשויות (גם למשטרה) להגיע אליה. אם מדובר בבית עסק, הרשויות יכולות לאתר את המקום שבו ביצעתם את העסקה.

יש הבדלים בין חברות כרטיסי האשראי?

באתרי הבנקים וחברות האשראי השונות ניתן למצוא בקלות יחסית מידע על הטבות ומועדונים שונים. המצב שונה כשאתם רוצים לחפש את פירוט העמלות, הריביות ומה גובהן.

נקל עליכם בכך שנספר לכם, שהעמלות, הריביות וחיובים נוספים (דמי כרטיס, דמי ניהול ועוד) דומים מאוד בכל החברות. ההבדלים הם בדרך כלל בהטבות שמשיגה כל חברת אשראי עבור לקוחותיה.

אז באיזה חברת אשראי נבחר?

ברוב המקרים (כרטיסים בנקאיים) אין לכם ממש זכות בחירה, כי הבנק ייתן לכם את הכרטיס שהוא מנפיק. אם אתם חובבי הטבות – תבדקו אילו הטבות נותנת כל חברת אשראי ותראו מה מתאים לכם; נושא הריביות והעמלות די דומה בכולן, כאמור.

סיווג כרטיס האשראי

קיימים כמה סוגים – מקומי, בינלאומי, ביזנס, זהב, פלטינום ועוד. סוג כרטיס האשראי שמקבל לקוח תואם את דירוג האשראי שלו, הכנסותיו והפעילות הפיננסית שלו – בקיצור, סמל סטטוס. השוני בין סוגי כרטיסי הוא בדרך כלל במסגרת האשראי: כרטיס זהב יכול ליהנות ממסגרת אשראי של 80,000 שקל, לעומת כרטיס מקומי רגיל שבדרך כלל יקבל מסגרת של כמה אלפי שקלים, ועד 40,000 שקל באישור הסניף.

כאמור, דמי החבר בכרטיסי האשראי עולים ככל שהכרטיס יוקרתי יותר, אך גם אלה ניתנים לצמצום ואף למחיקה ככל שהפעילות בכרטיס עולה. מנגד, הריבית על הקרדיט בכרטיסי האשראי יורדת ככל שהכרטיס הוא יוקרתי יותר. זה די דומה למה שקורה בעת לקיחת הלוואה מהבנק – לקוח קטן ואולי גם בעייתי ישלם ריבית יותר גבוהה מאשר לקוח גדול.

כרטיסים מיותרים – להשמיד

כמה כרטיסי אשראי יש לכם בארנק שאתם לא משתמשים בהם? אחד? שניים? שלושה? אנחנו מתפתים לקחת כרטיס אשראי בכל רשת שיווק שמציעה לנו אותו, אבל אחר כך הוא נשכח בארנק, או שאנחנו משתמשים בו אחת לכמה חדשים כדי להצדיק את קיומו.

לפי נתוני חברות האשראי, יש בישראל 2.4 מיליון כרטיסי אשראי לא פעילים מתוך כ–11.3 מיליון כרטיסי אשראי, כ-21% מתוך כרטיסי האשראי בישראל. לישראכרט ולאמריקן אקספרס יש 1.2 מיליון כרטיסי אשראי לא פעילים מתוך כ–5.2 מיליון כרטיסי אשראי; בוויזה כאל ובדיינרס יש כ–700 אלף כרטיסי אשראי לא פעילים מתוך כ–3.6 מיליון; ובלאומי קארד מצויים 470 אלף כרטיסי אשראי לא פעילים מתוך כ–2.5 מיליון כרטיסי אשראי.

אתם כנראה לא מודעים לעלויות שכרוכות בהחזקת כרטיסים ללא שימוש; בשנה הראשונה מובטח לכם בדרך כלל פטור מדמי ניהול, אבל לאחר מכן אתם משלמים דמי חבר על כרטיס שאינכם משתמשים בו, ואפילו לא זכאים להנחות כי אינכם מבצעים בו פעולות.

מה עושים? אם יש לכם כמה כרטיסי אשראי, תבדקו אם יש ביניהם כאלה שאתם בקושי משתמשים בהם ופשוט תוותרו עליהם ובטלו אותם – חבל לשלם דמי כרטיס סתם. יש לכם, מן הסתם, דברים אחרים לעשות עם הכסף.

כרטיס אשראי בינלאומי – מה זה? האם הכרחי?

השימוש בכרטיסי האשראי בארץ כאמור נפוץ מאוד, והשימוש בכרטיסי אשראי של ישראלים בחו"ל נפוץ במיוחד – זה בעצם כלי התשלום המרכזי שקיים בחו"ל. למעלה מ-90% מהאנשים הטסים לחו"ל לוקחים איתם את כרטיס האשראי שלהם, ונראה שבצדק – השימוש בכרטיס בחו"ל פשוט ונוח. בפועל, סביר להניח שהכרטיס שלכם הוא כרטיס בינלאומי – אבל צריך לוודא. כל מותגי האשראי הגדולים הפועלים בארץ מציעים סוגים שונים של כרטיסי אשראי בינלאומיים, כך שיש אופציות רבות. אבל חשוב להכיר את היתרונות וגם את החסרונות (בעיקר העלות השוטפת, ועלות השימוש בחו"ל) של כל כרטיס – הרחבה כאן, כרטיסי אשראי בינלאומיים – מה זה? וכמה זה עולה?

ניצול זכויות/ניצול נקודות – חשוב לבדוק

בעבר חברות כרטיסי האשראי היו משנות את התנאים בסוף התקופה הראשונה מבלי שהלקוחות בעצם ידעו. כלומר, אתם חושבים שיש לכם הטבות, אך בפועל ההטבות שלכם כבר לא מתקבלות. עם זאת, ב-2017 עבר בכנסת חוק האוסר על מועדוני לקוחות המציעים הצטרפות לתוכנית של קבלת הטבות או צבירת זכויות לתקופה קצובה, לשנות את התנאים במהלך אותה תקופה בלי ליידע את הלקוחות. השינוי יוכל להתבצע רק לאחר תום התקופה. כלומר, אם ההטבות הן לשנתיים, לא יתאפשר למועדון לשנות את ההטבות בשנתיים האלו. מעבר לכך, צריך ליידע את הצרכן/לקוח על שינוי בתנאי ההטבות שלושה חודשים לפחות לפני סיום תקופת ההטבות.

במועדוני לקוחות לתקופה מתמשכת, שבהם אין הגבלת זמן ויש צבירת זכויות או נקודות, נקבע כי מפעיל המועדון יצטרך להודיע לצרכן על השינוי שמונה עד תשעה חודשים מראש, וזאת כדי שהלקוח יוכל לממש את הנקודות בזמן, אחרת הן יתפוגגו בלי שימוש.

במהלך גיבוש הצעת החוק נשמעו התנגדויות רבות מצד הבנקים, חברות כרטיסי האשראי וחברות שמפעילות כרטיסי אשראי, לרבות אל על (המפעילה את מועדון "פליי קארד"). נציגי החברות טענו כי החוק דווקא יקשה על החברות לבטל התקשרויות עם ספקים ולהחליפן בהתקשרויות טובות יותר. מנכ"ל מועדון הנוסע המתמיד של אל על דאז, ליאור טנר, הסביר כי מחירי הטיסות מתעדכנים באופן שוטף ולכן נדרש עדכון שוטף גם בתנאי המועדון. לדבריו, מסירת התרעה תשעה חודשים מראש על השינוי ומתן אפשרות לממש הטבות בתנאים הישנים ל-12 חודשים נוספים הם גזירה שאי אפשר לעמוד בה בשל הדינמיות של שוק התעופה. אך למרות ההיגיון שבדבריו – בקשתו נדחתה.

יוזם החוק, הח"כ לשעבר איתן כבל, אמר אז: "אנחנו בעד מועדוני לקוחות ורוצים את התוצאה הטובה ביותר לצרכן. זה צריך להיות כמובן מבלי לפגוע בגופים השונים – חברות כרטיסי האשראי והמועדונים השונים. אלא שהיום כל אחד מסדר את המגרש כמו שהוא רוצה וקובע את הכללים באותיות בגודל נמלה, ואז פתאום מודיע על מועד שבו הוא מבטל את התוכנית, ואם אני לא אממש את הזכויות שלי הן יימחקו – וזה לא יכול להימשך. צריך לעשות סדר בשוק, וזה מה שאנחנו עושים עכשיו. אני בעד שעוסקים ינסו לקדם מכירות וינסו להציע ללקוחות הצעות. לפנק, לפנק, לפנק אותם – רק שיעמדו בהתחייבויות שלהם".

תקן EMV

EMV היא טכנולוגיה לכרטיסי אשראי חכמים שבהם מוטמע שבב, לאבטחה מוגברת ומניעת הונאות. מקורו של שם התקן הוא בראשי התיבות המייצגים את שמותיהן של שלוש חברות הסליקה שהיו מעורבות בפיתוחו: Europay, מאסטרקארד, וויזה.

במשך שנים רבות לא יושם בישראל תקן EMV אשר שימש ברחבי העולם לאבטחת כרטיסי אשראי וחיוב, אף על פי שהוכיח את עצמו בהורדת שיעור ההונאות (באירופה, צנחו היקפי ההונאות ביותר מ–80% מאז יישום התקן) מכיוון שהבנקים וחברות האשראי בישראל לא רצו לבצע את ההשקעה הדרושה ביישומו. התקן דורש מהלקוח להקיש את הקוד הסודי שלו במסוף התשלום (במקום לחתום על הקבלה, שקל לזייף ולא היה בפועל מול מה להשוות אותה, וממילא ויתרו על המנהג ברוב בתי העסק). התקן החל לפעול באירופה כבר ב-2006. בעקבות הוראת בנק ישראל, השימוש בתקן בישראל החל בנובמבר 2020. חברת שב"א הייתה אחראית על הטמעת הטכנולוגיה בישראל.

בנוסף ב-2019 נכנסו לשימוש בישראל כרטיסי אשראי בעלי התקן EMV contactless בשיטת טאץ' פיי, כלומר תשלום ללא מגע וללא הקלדת קוד סודי – התשלום מתבצע על ידי הצמדת הכרטיס לקורא הדיגיטלי או לקופה התומכת בשירות.

עדכונים וחדשות:

מרץ 2019:

חברת האשראי לאומי קארד הופכת ל "max":

חברת כרטיסי האשראי מותגה מחדש תחת השם מקס (max). כעת הופכת החברה לגוף פיננסי עצמאי. לאומי קארד הוקמה לפני 18 שנה כחברת כרטיסי אשראי בבעלות בנק לאומי. בעקבות החלטת הממשלה ליישם את המלצות ועדת שטרום, במטרה לעודד תחרות במערכת הבנקאית, הוחלט להפריד את חברות כרטיסי האשראי – ישראכרט ולאומי קארד – מבעלות הבנקים הגדולים – פועלים ולאומי. לפרטים ולהרחבה לחץ כאן

ישראכרט נפרדת מהפועלים – ומקדמת את ההנפקה הגדולה ביותר בישראל מאז 2010:

אחרי שבנק לאומי נפרד מלאומי קארד, ולאחר שהמגעים למכירה לא צלחו – בבנק הפועלים מכינים את ישראכרט להנפקה בבורסה. לפרטים ולהרחבה לחץ כאן

למדריכים קשורים:

כרטיס האשראי הכי טוב לפעילות בחו"ל ובאינטרנט

הלוואות דרך חברות כרטיס האשראי – כדאי? לא בטוח

לבטל כרטיסי אשראי מיותרים – זה עולה לכם הרבה כסף

כרטיס האשראי נגנב או אבד – הנה הפעולות שצריך לעשות

כרטיסי אשראי נטענים – כל מה שצריך לדעת

ביטול עסקה – באילו מקרים תקבלו את כספכם בחזרה?

איך כרטיס אשראי מתגלגל מכניס אתכם לחובות?

הכרטיס המצליח של התקופה האחרונה – אבל, האם כדאי? תשובה בכתבה

כרטיס האשראי פיוניר – עמלה של 1% בפעילות בחו"ל; מתאים במיוחד לפעילות באינטרנט ולבעלי עסקים באינטרנט –

תעשיית תעודות הסל איבדה בחודש אוגוסט 1.3 מיליארד שקל וסך נכסיה המנוהלים מסתכם ב-108 מיליארד שקל. מתחילת השנה איבדה התעשייה 11 מיליארד שקל

הגוף המוביל בתעשיית תעודות הסל הוא תכלית של מיטב דש שמנהלת 32.5 מיליארד שקל. אחריה – קסם של אקסלנס שבמשך שנים הובילה את התעשייה עם 31.3 מיליארד שקל, ושלישית – פסגות הראל שמנהלת כמעט 30 מיליארד שקל. השחקנית הרביעית בתעשיית תעודות הסל – הראל סל מנהלת 14.8 מיליארד שקל.